«Good things come to those who wait» (Gut Ding will Weile haben). Wie Sie sich vielleicht erinnern, war das der Slogan für eine äusserst erfolgreiche Werbeserie für die Biermarke Guinness um die Jahrhundertwende. Der bekannteste Werbespot dieser Kampagne, «The Surfer», zeigte einen Mann in Nahaufnahme, der den Horizont beobachtet. Ein treibender Trommelrhythmus steigert sich zu einem Crescendo, während der Mann auf den richtigen Moment wartet, um sich mit seinen Mitsurfern ins Meer zu stürzen und die perfekte hawaiianische Riesenwelle zu erwischen. Angesichts der Tatsache, dass der S&P500 vor kurzem wieder Allzeithochs erreicht hat, könnten sich Anleger in ähnlicher Weise fragen, ob jetzt der richtige Zeitpunkt für eine Investition gekommen ist. Werden sie die perfekte Welle erwischen und glorreich an den Strand zurückkehren oder ist es bereits zu spät und der Sprung ins kalte Wasser wird in ein paar Monaten nur in einem krachenden Zusammenbruch enden?

Natürlich haben das Surfen und das Investieren abgesehen von einigen Metaphern wenig gemeinsam. Auch die offenbar erforderliche Geduld unterscheidet sich. Während beim Surfen Geduld erforderlich ist, um den Einstieg zu planen und die Welle abzupassen, bedeutet Geduld beim Investieren, dass man entspannt investiert bleiben kann. Eine solche Geduld an den Tag zu legen, kann schwierig sein, wenn man Angst vor Verlusten hat. Wie wir jedoch nachstehend zeigen werden, ist die Wahrscheinlichkeit eines Verlusts praktisch gleich Null, wenn der Zeithorizont lang genug ist.

Geduld zahlt sich aus

Wir haben bereits in der Vergangenheit über die Gefahren des Market Timing geschrieben, insbesondere über die enormen Performanceverluste, die sich aus einem fälschlichen Ausstieg an Tagen mit stark steigenden Märkten ergeben. (Timing-Strategie (Market Timing)) Wenn man geduldig ist und voll investiert bleibt, lassen sich viele dieser Fallstricke vermeiden, so dass der umsichtige Anleger die Vorteile des Zinseszinseffekts für sich nutzen kann. Geduld hilft dem Anleger aber nicht nur beim Vermögensaufbau. Sie hilft auch, das Kapital zu erhalten. Dies galt in der Vergangenheit für Aktienanlagen, und wir sind der Meinung, dass die Argumente für Quality Growth, also qualitativ starke Wachstumswerte, sogar noch überzeugender sind: Das hohe Gewinnwachstum sollte die Unternehmen früher aus der Krise führen, und die hohe Qualität bedeutet, dass die Wahrscheinlichkeit, dass sie überhaupt in Schwierigkeiten geraten, geringer ist.

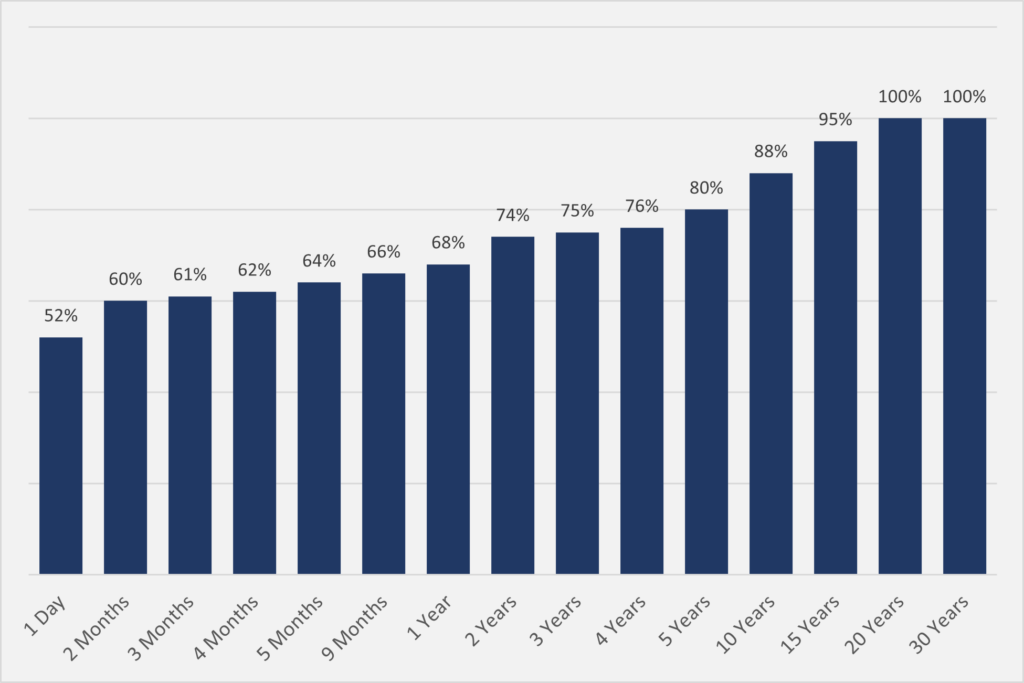

Ein Blick auf die Aktienrenditen bis in das Jahr 1871 zurück1 offenbart die Macht langfristiger Investitionen. Das Geld auf Tagesbasis für sich arbeiten zu lassen ist nicht besser als ein Münzwurf. Eine Verlängerung des Zeithorizonts auf ein Jahr verbessert die Situation hingegen und bietet eine Zwei-Drittel-Chance auf eine positive Rendite. Wenn Sie fünf Jahre lang durchhalten, stehen die Chancen gut für Sie, denn in 80% der Fälle wird dann eine positive Rendite erzielt. Für einige ist eine Verlustmöglichkeit von 20% über einen Zeitraum von fünf Jahren immer noch zu riskant. Die Daten zeigen allerdings, dass Sie in dem Fall nur Ihren Anlagehorizont verlängern müssen. Wenn Sie 20 Jahre warten könnten, hätten Sie unabhängig vom Zeitpunkt Ihrer Investition eine positive Rendite garantiert.

Figure 1: U.S. Stocks: Per cent of Periods That Earned a Positive Return (1871-2018). Inflation & Dividend adjusted

Quelle: «Same as Ever: Timeless Lessons on Risk, Opportunity and Living a Good Life», Morgan Housel 2023

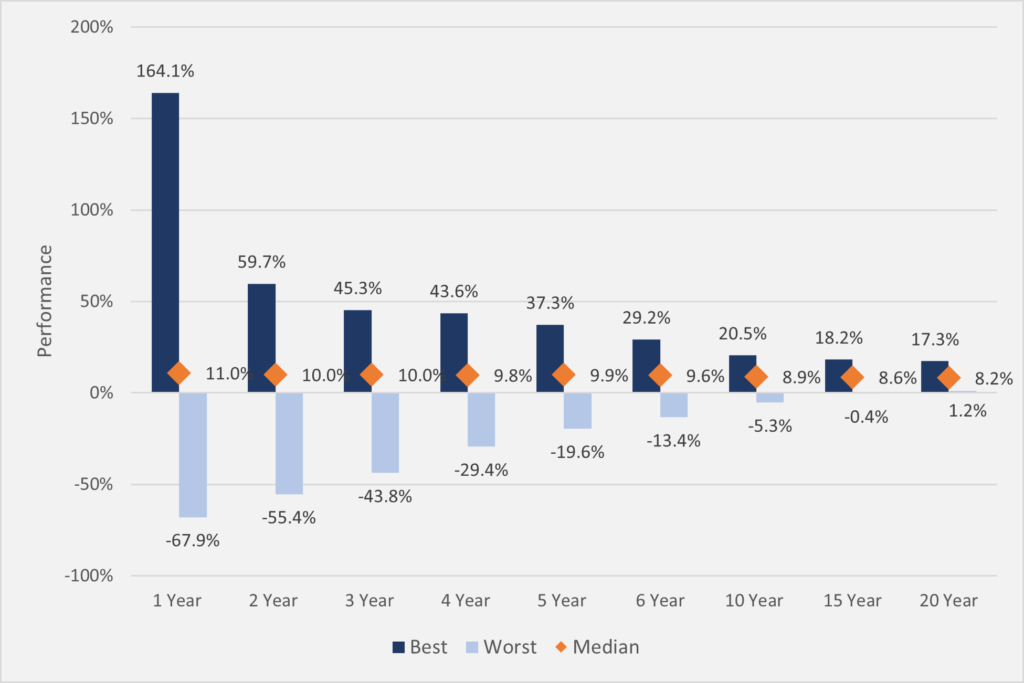

Natürlich geht es hier nur darum, eine positive Rendite zu erzielen und uns so auf den Worst-Case zu fokussieren. Die andere Seite der Geduldsmedaille ist der Zinseszinseffekt, d. h. Ihre durchschnittlichen und maximalen Renditen liegen weit über diesem Mindestbetrag. Das folgende Diagramm gibt Aufschluss über die besten, schlechtesten und mittleren Renditen über verschiedene Halteperioden für den US-Index seit 1871.1 Die schlechteste zwölfmonatige Rendite in diesem Zeitraum betrug -67.9%. Diese hätten Sie erhalten, wenn Sie im Juni 1931 inmitten der Grossen Depression investiert hätten, ein Jahr bevor der Markt die Talsohle erreichte. Und das Maximum betrug 164.1%, eine Rendite, die Sie erhalten hätten, wenn Sie der Versuchung widerstanden hätten, zu kapitulieren und im Juni 1932 an der gleichen Investition festgehalten hätten.

Die schlechteste Rendite für 20 Jahre war unterdessen eine positive jährliche Wachstumsrate von +1.2%, was einer Gesamtrendite von +27% entspricht. Nicht grossartig, aber nicht so schlecht, wenn man bedenkt, dass man auf dem Höhepunkt der «Roaring Twenties» investiert hätte und dass sich dieser Zeitraum auf den Börsencrash an der Wall Street, die grosse Depression, einen Drawdown von 80% und den Zweiten Weltkrieg erstreckte.

Figure 2: Beste und schlechteste Renditen im S&P500 – Rollierende Perioden (auf Jahresbasis) seit 1871

Quelle: www.lazyportfolioetf.com/allocation/us-stocks-rolling-returns/, Seilern Investment Management Ltd., Januar 2024

Tatsächlich gibt es eine erstaunliche Statistik, der zufolge bei Verlängerung Ihrer Haltezeit auf 30 Jahre die jährlich von Ihnen erzielte Mindestrendite +7.8% betragen hätte, was einer Gesamtrendite von +850% entspräche. Um es noch einmal zu betonen: Wenn Sie das unglücklichste aller Timings und Ihr Geld zum ungünstigsten Zeitpunkt in den letzten 100 Jahren angelegt hätten, wären Sie, wenn Sie 30 Jahre lang an ihrer Investition hätten festhalten können, nicht weit davon entfernt gewesen, das Zehnfache Ihres ursprünglich eingesetzten Geldes zu verdienen.3

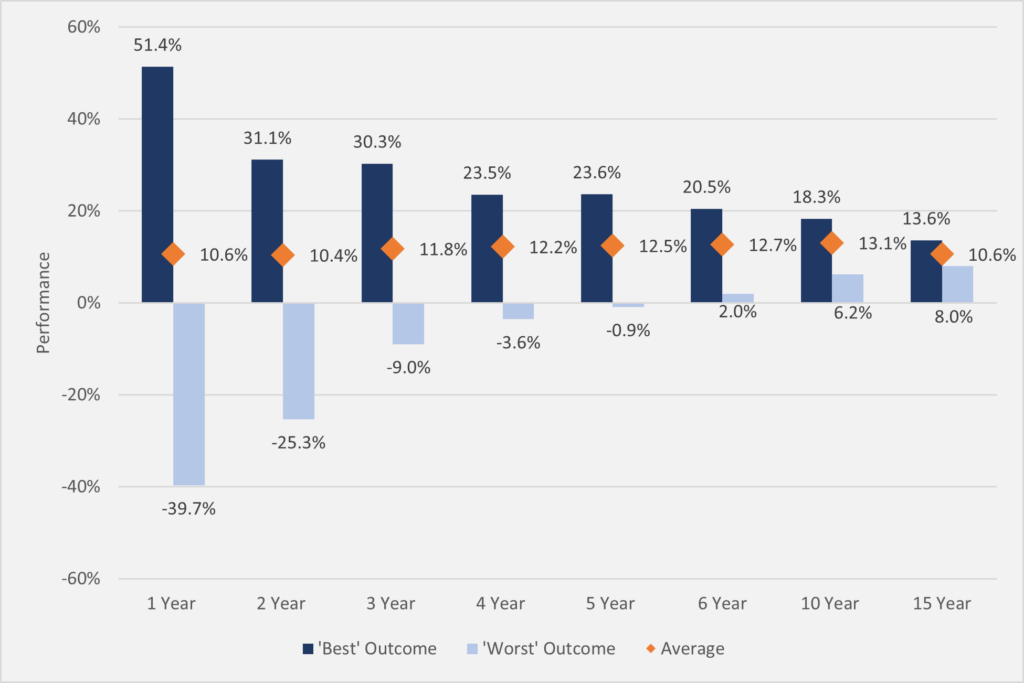

Bei den Quality Growth Unternehmen im Seilern-Universum steht zu wünschen, dass die Wartezeit kürzer und die Belohnungen noch grösser wären. All diese Unternehmen verfügen über widerstandsfähige Geschäftsmodelle, die ein nachhaltiges und überdurchschnittliches Gewinnwachstum antreiben. Wir wissen zwar, dass makroökonomische Ereignisse die Märkte überholen und unsere Unternehmen von kurzfristigen Problemen betroffen sein können, doch langfristig sind es die Gewinne, die die Aktienkurse antreiben.

Die Daten für unsere Anteilsklasse World Growth USD U I (SWG) reichen bis ins Jahr 2006 zurück. In diesem Zeitraum gab es zwar nicht so viele Höhen und Tiefen wie in den vergangenen 150 Jahren, aber er umfasst immerhin die globale Finanzkrise und die COVID-Pandemie sowie zahlreiche große Marktrückgänge. Während dieses Zeitraums hätten Sie nur sechs Jahre warten müssen, um eine positive Rendite zu erzielen, unabhängig von Ihrem Investitionszeitpunkt. Und die schlechteste Jahresrendite all dieser verschiedenen Sechsjahreszeiträume liegt bei +2.0%. Um einen Schritt weiter gedacht lieferte die schlechteste zehnjährige Halteperiode auf Jahresbasis +6.2%, was einer Gesamtrendite von +82.5% entspricht. Selbst wenn Sie also direkt auf dem Höhepunkt 2007 investiert hätten und es danach geschafft hätten, Ihre Nerven während eines Zeitraums mit einem Drawdown von -45% zu behalten und dann noch weitere acht Jahre investiert zu bleiben, hätten Sie miterleben können, wie Ihre Anlage um mehr als +80% gestiegen wäre.

Figure 3: Beste und schlechteste Renditen des Seilern World Growth – rollierende Zeiträume (annualisiert)

Quelle: Seilern Investment Management Ltd., Januar 20244

Wenn wir diese Renditen mit denen des MSCI World vergleichen, sehen wir, dass sich Geduld immer noch bezahlt macht, wenn auch in geringerem Masse. Eine sechsjährige Haltezeit im MSCI World Index in diesem Zeitraum beschert Ihnen immer noch eine positive, wenngleich dürftige Rendite von +0.3%. Über zehn Jahre hinweg beträgt die schlechteste Rendite +3.8% auf Jahresbasis, was einer Gesamtrendite von +45% entspricht.

Neue Höchststände erreichen

Das Problem ist, dass der SWG im Gegensatz zu den Indizes MSCI World und S&P500 immer noch -9% unter seinem Höchststand von 2021 liegt. Damals, als wir auf ein langfristiges Quality Growth ausgerichtet waren, erreichten viele dieser Werte stratosphärische Höhen bei Zinssätzen auf Rekordtiefständen. Wir sind daher nicht allzu überrascht, dass wir etwas länger gebraucht haben, um diese Höhen nun wiederzuerlangen. Angesichts der Tatsache, dass sich die Zinssätze seither mehr als vervierfacht haben, beruhigt uns das Gewinnwachstum unserer Unternehmen. Es trug dazu bei, den durch die höheren Zinssätze verursachten Bewertungsdruck auszugleichen.

In seinem Werbespot verwendete Guinness den geduldigen Surfer als Analogie für die vermeintliche Belohnung, die mit dem Warten auf ein Pint einhergeht. Eine Frustrationstoleranz von zwei Minuten ist jedoch ein himmelweiter Unterschied zu einer Wartezeit von Wochen, Monaten oder gar Jahren, bis sich eine positive Performance einstellt. Was das Warten besonders erschwert, ist, nicht zu wissen, ob man am Ende auch wirklich etwas bekommt. Ein Surfer kann die Wellen brechen sehen und ein Gast kann den Fortschritt hinter dem Tresen sehen. Die Erfolgsbilanz sowohl der Indizes als auch unserer Fonds sowie das robuste Gewinnwachstum und die guten Aussichten unserer Unternehmen sollten unseren Anlegern indes das Warten etwas erleichtern, auch wenn es manchmal etwas länger dauert als die Zeit, die es braucht, um ein Pint Guinness einzuschenken.

Q. Macfarlane,

31. Januar 2024

1S&P 500-Daten reichen nur bis ins Jahr 1957 zurück. Zuvor gab es den S&P 90 und wöchentliche Daten, die bis ins Jahr 1925 zurückreichen. Im Zeitraum 1871 bis 1925 wird die von Alfred Cowles geschaffene «Cowles’s Extension» verwendet, um einen synthetischen Index aus allen Aktien zu erstellen, die 1871 an der New York Stock Exchange notiert waren. (Siehe «An Analysis of the S&P 500 Index and Cowles’s Extensions: Price Indexes and Stock Returns», 1870-1999, Jack W. Wilson und Charles P. Jones)

2Diese Zahlen sind nicht inflationsbereinigt, beinhalten jedoch Dividenden.

3(https://awealthofcommonsense.com/2023/02/deconstructing-10-20-30-year-stock-market-returns/)

4Wir haben die USD U I-Klasse angegeben, da es sich dabei um unsere grösste USD-Anteilsklasse handelt. Die am längsten laufende Anteilsklasse weist indes Daten auf, die bis in das Jahr 1996 zurückreichen. Zu beachten ist, dass es sich um eine abgesicherte Anteilsklasse in Schweizer Franken für Privatanleger handelt, was bedeutet, dass sie mit einer höheren Gebühr und Absicherungskosten einhergeht und zudem eine -45%ige Abwertung gegenüber dem USD einschliesst. Dennoch sind die Renditen für geduldige Anleger immer noch verhältnismässig gut. Jeder Zeitraum von 15 Jahren hätte eine positive Rendite erbracht, und über 20 Jahre beträgt die schlechteste Rendite +4.3% auf Jahresbasis (insgesamt +132%). Dies ist im Vergleich zur gleichen Analyse der Renditen des MSCI World über den gleichen Zeitraum in Schweizer Franken günstig. In diesem Fall ist die schlechteste Rendite über einen Zeitraum von 15 Jahren immer noch negativ mit -0.9% (-16.5% insgesamt). Über 20 Jahre hätten Sie knapp eine positive Rendite erzielt, aber nur bis zu +0.5% (insgesamt +10%).

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an