Con frecuencia, los clientes nos preguntan por qué el universo de inversión de Seilern y nuestros fondos tienen una amplia exposición al sector sanitario y si esto supone un riesgo. Nuestra respuesta es que el concepto de riesgo, así como las formas de diversificarlo al construir carteras, tiene diferentes significados para la comunidad de inversores. Quienes siguen un enfoque de asignación top down sostienen que gestionar la exposición sectorial proporciona una diversificación suficiente para reducir el riesgo, que para ellos es sinónimo de volatilidad. En Seilern, más que equiparar el riesgo con la volatilidad, lo interpretamos como la probabilidad de que nuestras empresas no consigan generar el flujo de caja que prevemos y, por ende, de incurrir en una pérdida permanente de capital. Nuestra forma de gestionarlo es excluir a las empresas «de más riesgo» y, de ahí en adelante, llegar a conocer aquellas en las que invertimos lo mejor posible, tal y como mi colega Quentin explicaba en un artículo reciente de su boletín sobre el riesgo («There’s More To Risk, Than Vol and The VIX»). En esta publicación, explicaré cómo administramos este riesgo a nivel de cartera trabajando sobre los que denominamos «riesgos de concentración» y demostraré por qué es un enfoque más sensato que tratar de gestionar las exposiciones sectoriales desde una perspectiva top down.

Cuando construimos nuestras carteras, la convicción de que son los beneficios los que determinan las valoraciones significa que la tarea de garantizar que dichos beneficios procedan de fuentes lo más diversas posible es algo esencial. De este modo, nos aseguramos de que, en caso de que una de estas fuentes seculares se erosione, los beneficios –y, con ellos, el comportamiento de los fondos– no se vean excesivamente afectados. Lo que hacemos es centrarnos en los modelos de negocio subyacentes y los motores de crecimiento secular a largo plazo a los que está expuesta cada acción, y diversificar nuestras carteras a partir de la ponderación de estos diferentes motores de crecimiento con respecto a este «riesgo de concentración». Por ejemplo, analizamos la cantidad de exposición que una cartera podría tener al sector de los bienes de lujo en China o a la reforma del sector sanitario basado en el valor generador en EE. UU.

Para conseguirlo, debemos adquirir un profundo conocimiento sobre cada uno de los títulos que incluimos en nuestras carteras. La forma de lograrlo consiste, principalmente, en centrarnos en unos pocos títulos y analizarlos minuciosamente, razón por la cual nuestras carteras solo incluyen entre 17 y 25 posiciones. Otra forma de alcanzar el objetivo es evaluar y supervisar permanentemente estas acciones durante periodos largos para ampliar nuestro conocimiento colectivo sobre ellas. Gracias a este enfoque, podemos entender intrínsecamente qué factores determinan la evolución de cada título, cómo reaccionarán bajo distintas condiciones de mercado y, por tanto, qué comportamiento tendrán nuestras carteras. Al limitar nuestra exposición a cada motor de crecimiento, modelo de negocio o mercado final específicos, limitamos cualquier rentabilidad negativa que pudiera incidir sobre dichas áreas. De este modo, incluso si los consumidores chinos empiezan a gastar menos en bienes de lujo o el sistema sanitario estadounidense experimenta una reforma, el impacto general sobre la cartera será limitado.

Por el contrario, las estrategias de asignación sectorial top down tienen por objetivo diversificar el riesgo garantizando el equilibrio entre las exposiciones a diferentes sectores. Sin embargo, para esto no solo es necesaria una visión de futuro perfecta que permita predecir con exactitud cuándo podrían cambiar las circunstancias económicas –tarea imposible incluso para el mejor de los economistas–, sino también una clasificación precisa de los títulos en sus respectivos sectores e industrias. El Global Industry Classification Standard (GICS), desarrollado por MSCI y Standard & Poor’s, es la taxonomía más utilizada para gestionar carteras con base en sectores. Y sin embargo, presenta, en nuestra opinión, importantes carencias que impiden diversificar correctamente el riesgo.

Dentro de ella, las empresas se agrupan en un sistema de clasificación sectorial jerárquico en varios niveles en función de su actividad principal, siendo sus ingresos un factor determinante. El principal inconveniente es que, para que sea posible utilizarlas en dicho sistema de asignación sectorial, es necesario forzar la inclusión de todas y cada una de las empresas en una industria y un sector. Esto hace que la taxonomía sea incapaz de captar la totalidad de la exposición de una empresa, los matices de su modelo de negocio y sus motores de crecimiento secular, que podrían estar repartidos por diferentes industrias y sectores. Así, un inversor que decida invertir en un determinado título atendiendo, entre otras cosas, a su clasificación industrial o sectorial, dispondrá solo de una visión parcial sobre él, a menos que dedique tiempo a investigar y entender pormenorizadamente sus múltiples facetas.

Para ilustrar mejor este caso, tomaremos como ejemplo el sector sanitario según su definición en el GICS. Tal y como mencionábamos antes, dicho sector representa el grueso de las asignaciones de nuestros fondos. A este respecto, es importante señalar que, más que de una decisión de asignación sectorial top down, se trata en realidad de una consecuencia de nuestro concienzudo análisis bottom up. Además, aunque todas estas empresas se encuadran en la categoría del sector sanitario, cada una de ellas lleva asociados motores de crecimiento y riesgos distintos, lo que implica que sus beneficios están mucho más diversificados de lo que esta etiqueta genérica sugiere.

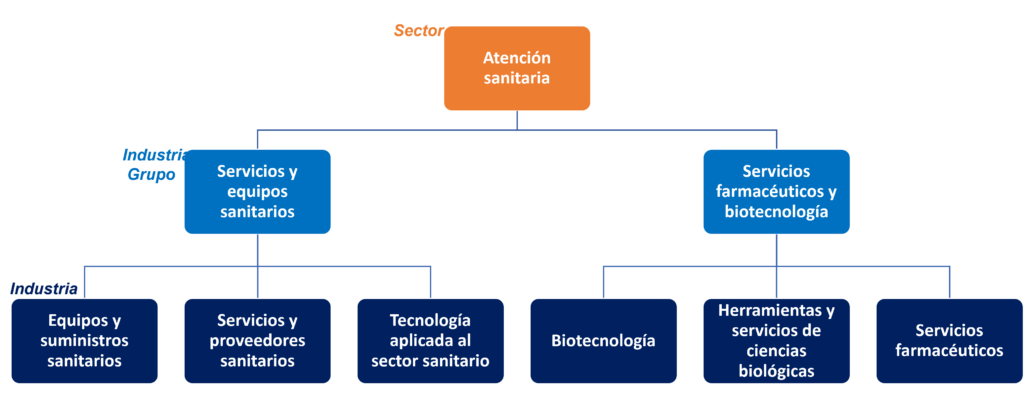

Según la taxonomía GICS, el sector sanitario está compuesto por los dos grupos industriales y las seis industrias dependientes de ellos que se muestran en la siguiente figura. La clave aquí reside en que las empresas que pertenecen a cada una de estas seis industrias pueden presentar motores de crecimiento y modelos de negocio muy distintos. Tomamos como ejemplo a IDEXX Laboratories y a EssilorLuxottica, dos compañías que forman parte del Universo de Inversión de Seilern. Ambas pertenecen a la industria de los equipos y suministros de atención sanitaria, que se encuadra dentro del grupo industrial de los servicios y equipos de atención sanitaria, que, a su vez, se encuadra en el sector sanitario.

Gráfico 1: El sector sanitario según la taxonomía GICS

Fuente: MSCI y Standard & Poor’s, 2023

IDEXX es un líder global en servicios y pruebas diagnósticas para animales de compañía que ofrece al sector veterinario las herramientas necesarias para proporcionar tratamientos eficaces, diagnosticar enfermedades y mejorar el estándar de cuidado. Los motores de crecimiento a largo plazo de la empresa están relacionados con el aumento de la tenencia de mascotas y su «humanización», una tendencia en virtud de la cual los dueños (o pet parents) ven cada vez más a sus animales de compañía como hijos. Esto hace que gasten una mayor proporción de sus ingresos disponibles en sus mascotas, por ejemplo en su atención veterinaria o en pruebas de diagnóstico preventivo, dos de los servicios que IDEXX ofrece.

Por su parte, EssilorLuxottica es el líder global del sector de las lentes y sus accesorios. La empresa se dedica a diseñar, fabricar, distribuir y comercializar lentes graduadas, monturas y gafas de sol. Uno de sus principales motores de crecimiento a largo plazo es la creciente prevalencia de la miopía en todos los grupos de edad, en parte como consecuencia de la exposición prolongada a las pantallas de los teléfonos móviles y las tablets. Mientras que actualmente alrededor de un 30 % de la población mundial sufre miopía, se prevé que el trastorno afectará a un 50 % de los habitantes del planeta de aquí a 2050.1 Otro de sus principales motores de crecimiento a largo plazo son los mercados emergentes, donde se da una combinación particularmente favorable de creciente poder adquisitivo y necesidades visuales desatendidas en una gran parte de la población.

El hecho de que los motores de crecimiento sean distintos implica también grandes variaciones en cuanto a los riesgos a los que estas empresas están expuestos. Mientras que, en el caso de IDEXX, el riesgo para los beneficios estaría en que la demanda de atención sanitaria veterinaria retrocediese debido a una ruptura del vínculo entre humanos y mascotas, en el de EssilorLuxottica sería que la tendencia de crecientes índices de miopía comenzase a revertirse. Por tanto, si una empresa se viese afectada por dichos riesgos y el precio de su acción cayera, sería muy poco probable que la situación afectase también al de la otra. En resumen, y usando el lenguaje de los gestores de riesgos cuantitativos, los riesgos subyacentes están descorrelacionados.

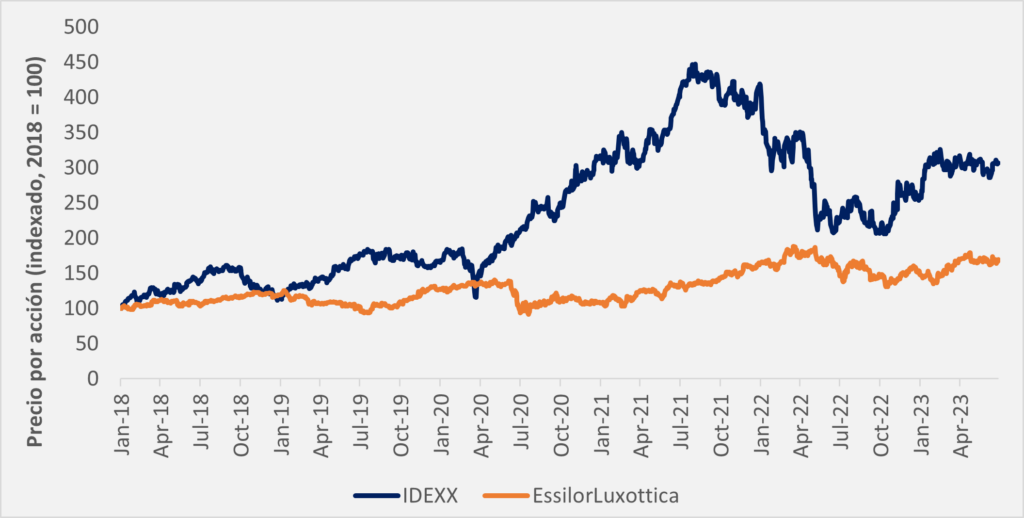

Otra forma de poner de manifiesto las diferencias entre estos dos títulos es comparar el comportamiento de sus acciones. Si analizamos el siguiente gráfico vemos que, durante un periodo de cinco años, el coeficiente de correlación (una medida estadística que expresa el grado en el cual las dos variables están linealmente relacionadas) es de tan solo el 53 %. Se trata de una cifra aparentemente baja para dos empresas que, supuestamente, desarrollan su actividad en la misma industria y cuyos precios por acción deberían, en teoría, ser muy similares a ojos de quienes aplican estrategias de asignación sectorial top down.

Gráfico 2: Comportamiento de los precios por acción de IDEXX y EssilorLuxottica durante un periodo de cinco años (indexado a 2018)

Fuente: FactSet, 2023

Por otro lado, podemos encontrarnos casos en los que los precios por acción de empresas que se encuadran dentro del sector sanitario, pero pertenecen a industrias diferentes, guardan una estrecha correlación entre sí. Un ejemplo es West Pharmaceutical Services, una compañía que fabrica componentes de goma de bajo coste que se emplean en servicios de administración de fármacos (por ejemplo, topes y sellos para viales y jeringuillas) y que se enmarca en la categoría de herramientas y servicios de ciencias biológicas de la taxonomía GICS. En consecuencia, sería de esperar que la correlación de su precio por acción con el de IDEXX, cuya actividad tiene lugar en una industria totalmente distinta, fuera baja. En cambio, contra todo pronóstico, el coeficiente de correlación entre las valoraciones de ambos títulos durante un periodo de cinco años es de nada menos que el 95 %, incluso teniendo en cuenta que los motores de crecimiento y riesgos de West son completamente distintos a los de IDEXX.

Estos son solo algunos ejemplos que ilustran por qué los sistemas de asignación sectorial top down no ofrecen un reflejo fiel de la concentración del riesgo dentro de una cartera. Lo que sí ofrece una visión real de dicha concentración es el grado de correlación existente entre los beneficios de las empresas que la componen. Este enfoque solo puede aplicarse analizando detalladamente cada modelo de negocio y gestionando la cartera desde una perspectiva del riesgo de concentración, y no desde un planteamiento de asignación sectorial top down. Este es el enfoque que históricamente hemos aplicado en Seilern. Gracias a la intensidad de nuestro proceso de análisis y nuestra enfoque centrado en un grupo reducido de títulos, podemos desarrollar un conocimiento profundo de los modelos de negocio de cada empresa y, a partir de él, de los riesgos a los que exponen a nuestras carteras.

A. Bhanot,

30 de junio de 2023

1Datos basados en una investigación del Instituto Internacional de Miopía (IMI).

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios