En los últimos años, hemos asistido a una frenética evolución del panorama macroeconómico y geopolítico, que se ha caracterizado por una volatilidad extrema. Este periodo se ha visto marcado por unos tipos de interés negativos y bajos durante largos periodos de tiempo, una afluencia de liquidez sin precedentes y la peor pandemia de la historia contemporánea, que causó grandes desequilibrios en la oferta y la demanda, provocando una inflación galopante. Asimismo, se han producido dos conflictos internacionales que han alterado el entorno geopolítico y agudizado los efectos adversos de estos acontecimientos.

Los bancos centrales han asumido un papel central, con cambios muy significativos en el entorno macroeconómico impulsados por variaciones en los tipos de interés y las expectativas sobre los tipos, y el despliegue de políticas monetarias no convencionales, como la expansión cuantitativa. Por todo ello, el market timing es todavía más complicado de lo habitual. Esta dinámica se pudo apreciar claramente en EE. UU. durante el cuarto trimestre de 2023 y el primer trimestre de 2024, cuando, ante la inesperada resiliencia de la economía, el consenso del mercado revisó sus previsiones y, en lugar de una crisis deflacionaria, anticipó un periodo de desinflación al mismo tiempo que un crecimiento continuado. Por su parte, la Reserva Federal (Fed) también cambió su hoja de ruta en diciembre. A lo largo del primer trimestre, el consenso del mercado volvió a cambiar de postura, esta vez, vaticinando un repunte de la inflación, lo que, unido a la resiliencia de la economía, reavivó algunos sectores. La Fed respondió adoptando una postura más cauta, reduciendo así las probabilidades de aplicar tantos recortes de tipos como se había previsto a principios de año.

Ante esta coyuntura, se ha producido un repunte en algunos sectores cíclicos. En un entorno de estas características, el comportamiento de nuestros fondos ha sido desfavorable, principalmente porque no invertimos en los sectores más cíclicos de la economía. Como ya hemos recalcado en repetidas ocasiones, las empresas de estos sectores no se adhieren a nuestras diez reglas de oro. Por ejemplo, evitamos invertir en compañías energéticas, ya que su crecimiento depende en gran medida de las fluctuaciones del ciclo económico, no tienen control sobre los precios de venta de sus bienes y, por lo general, sus cuentas son opacas. Tampoco invertimos en empresas del sector de los semiconductores, que también muestran patrones de crecimiento muy cíclicos e incumplen nuestra sexta regla de oro, cuyo objetivo es ofrecer protección frente a la concentración geográfica y de clientes. La mayoría de las empresas de este ámbito tienen uno o más clientes muy grandes y, además, están estrechamente vinculadas de una forma u otra con Taiwán. Si bien es cierto que las empresas que operan en estos sectores pueden generar unas rentabilidades estratosféricas durante los ciclos alcistas, también son susceptibles de precipitarse en los bajistas. Además, si pierden uno de sus grandes clientes o la situación geopolítica empeora en Taiwán, sus beneficios podrían verse afectados de manera significativa. Por lo tanto, no cumplen nuestros estrictos estándares de calidad, concebidos para garantizar una rentabilidad a largo plazo asumiendo un nivel de riesgo inferior.

Nuestro principal objetivo como inversores quality growth no es obtener rentabilidad sin más, sino hacerlo minimizando el riesgo. Precisamente por este motivo evitamos empresas de estos sectores, ya que consideramos que conllevan un riesgo más elevado de desviarse de la rentabilidad a largo plazo que esperamos que las empresas quality growth generen con el tiempo.

Aparte de que el comportamiento de los fondos sea el previsto en este tipo de entornos, ¿qué consecuencias tiene un auge inflacionario para los inversores de renta variable si es que este es el entorno actual? ¿Es probable que este escenario se prolongue durante más tiempo? De ser así, ¿cómo afectará a los tipos de interés? En este escenario, los inversores deberían considerar invertir en acciones que se beneficien o estén aisladas de los efectos perniciosos de la inflación y del entorno de tipos de interés estructuralmente más elevados que trae consigo el aumento de la inflación. Además, si la evolución de la economía sigue siendo favorable, ¿en qué momento se planteará la Fed volver a subir los tipos? En esta coyuntura, los inversores también deberían sopesar invertir en acciones que no se vayan a ver perjudicadas si esto desemboca en un auge desinflacionario o una crisis deflacionaria.

Desenmarañar este complejo entorno de mercado no es una tarea fácil. Aunque hay un gran número de variables que influyen en el precio de las acciones, tal y como los fundamentales de las empresas, las dinámicas de los distintos sectores, las condiciones macroeconómicas, los tipos de interés y la liquidez, la estructura del mercado o la psicología humana, nosotros nos centramos en un número muy reducido de ellas. Ninguno de estos factores nos permite obtener una respuesta definitiva, motivo por el cual hasta los inversores más hábiles pueden no estar en lo cierto durante periodos prolongados de tiempo. Sin embargo, en nuestra opinión, hay variables que pueden comprenderse y analizarse con un mayor grado de certeza. Para nosotros, los fundamentales (y, en menor medida, las dinámicas sectoriales) se pueden evaluar con un nivel de certidumbre razonable, sobre todo cuando se trata de empresas quality growth.

Los fundamentales de este tipo de empresas están más protegidos de las fuerzas externas del mercado y constituyen el factor principal que impulsara el precio de sus acciones, especialmente en el largo plazo. En el entorno actual, las empresas quality growth pueden contrarrestar el efecto corrosivo que la inflación tiene sobre los flujos de caja (Inflation Series: Pricing Power, Inflation Series: Margins and Operating Leverage, Wimbledon and Inflation: You Cannot Be Serious!) y se verán menos afectadas por los periodos prolongados de tipos de interés más altos, puesto que no dependen de capital externo ni en forma de deuda o de equity (El Efecto Retardado de la Deuda), sino que se financian gracias a su propia capacidad de generación de caja, sólida y resiliente. Son precisamente esta ausencia de riesgo financiero y la sólida capacidad de generar beneficios las que conforman la base para la generación de rentabilidad sostenible en el tiempo.

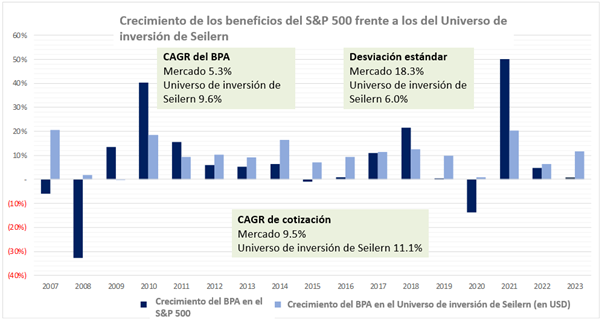

La predictibilidad y la estabilidad de los beneficios también son cruciales, puesto que influyen en gran medida en la rentabilidad a largo plazo, como se puede ver en el siguiente gráfico, en el que se comparan los beneficios por acción (BPA) de empresas del Universo de inversión de Seilern con las que componen el S&P 500 desde 2007. Durante este periodo, se puede observar que, aunque en el S&P 500 el crecimiento es superior durante ciclos alcistas pronunciados, la estabilidad de los beneficios del Universo de inversión de Seilern propicia un crecimiento de los beneficios mayor con el paso del tiempo. Este hecho es más evidente durante entornos complejos, como los vividos en 2008, 2009 y 2020. Sorprendentemente, durante el periodo comprendido entre 2007 y 2023, el crecimiento del BPA de las empresas del Universo de inversión de Seilern fue un 81 % superior al del S&P 500 con tan solo un tercio de la volatilidad, si se mide según la desviación estándar de los beneficios. Esta estabilidad y el crecimiento resiliente de los beneficios se han visto reflejados con posterioridad en un incremento de los precios de las acciones de proporciones similares en el caso de las empresas que conforman el Universo de inversión de Seilern.

Gráfico 1: Crecimiento de los beneficios del S&P 500 frente a los del Universo de inversión de Seilern

Fuente: FactSet, Seilern Investment Management Ltd.

De este debate económico tan complejo y con tantas variables hay algo que queda bastante claro: y es que hay un gran nivel de incertidumbre que dificulta cada vez más la toma de decisiones muy concretas sobre la asignación de activos. Por nuestra parte, nos mantenemos fieles a nuestra recomendación habitual de confiar en las virtudes de las empresas quality growth por su capacidad para contrarrestar el carácter corrosivo de la inflación, capear un entorno recesionario al igual que de permanecer resilientes en entornos de tipos de interés altos. Estas empresas brindan una base sólida para el éxito de las inversiones a largo plazo, incluso ante situaciones macroeconómicas y geopolíticas extremas.

F. León

31 de mayo de 2024

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios