El primer semestre del año está a punto de llegar a su fin y, a juzgar por la reciente calma en los mercados, parece que se atisba ya un verano con poco movimiento. Con este panorama, cualquiera diría que el 2023 no tiene nada que ver con el 2022, pero es indudable que, pese al cambio de trayectoria de las cotizaciones, el panorama macroeconómico continúa siendo incierto. La evolución de la inflación y los tipos de interés sigue sumida en una gran incertidumbre; las tensiones geopolíticas siguen recrudeciéndose; todavía estamos capeando la crisis bancaria derivada de la quiebra de Silicon Valley Bank (SVB), y, aparentemente, la IA va a revolucionarlo todo.

En los últimos tres años, se han sucedido tantos acontecimientos que se nos viene a la cabeza la célebre cita de Lenin: «Hay décadas en las que no pasa nada y semanas en las que pasan décadas». Da la sensación de que este periodo ha estado plagado de semanas así.

Cómo gestionar la volatilidad

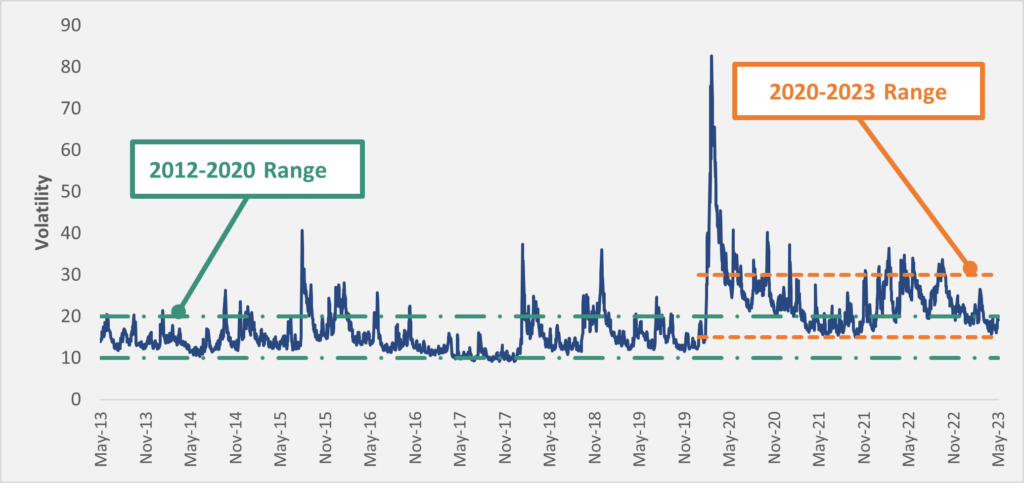

Esta sensación de gran volatilidad tiene su reflejo en los datos. Si comprobamos los datos a largo plazo para el 2012 sobre el índice VIX, que mide las expectativas del mercado en torno a la volatilidad, vemos que se movía principalmente en un rango de 10 a 20, con algún pequeño pico ocasional por encima de 30. Desde el 2020, este rango se ha incrementado hasta abarcar los 15 y 30 puntos. De hecho, la frontera de los 30 puntos porcentuales se ha atravesado más de diez veces y, con frecuencia, durante varios días. En general, en épocas de alta volatilidad en el mercado, las gestoras de fondos tienen dos opciones: basar sus decisiones bursátiles en la coyuntura macroeconómica o, como hacemos en Seilern, adoptar una estrategia para evitarla.

Gráfico 1: Índice VIX, 26 de mayo del 2013-26 de mayo del 2023

Fuente: Bloomberg, Seilern Investment Management Ltd. 2023

El problema de la primera alternativa es que existe la posibilidad de no tomar la decisión correcta, puesto que, aunque se logre predecir correctamente la evolución de las condiciones macroeconómicas, quedaríamos expuestos a los peligros del market timing. Este enfoque conlleva riesgos por varias razones, pero lo más señalable es que si un inversor se ciñe al market timing y procura evitar los peores días, corre el riesgo de no aprovechar los días buenos. (Market Timing) De hecho, es bastante probable que ocurra, ya que los días en los que se puede lograr una rentabilidad extrema suelen coincidir con periodos de alta volatilidad. En definitiva, aprovechar estos mejores días y evitar los peores es muy complicado, y no es una postura que case con nuestra filosofía.

Gestionar el riesgo

Actuar al margen de la volatilidad del mercado es difícil, pero nuestro proceso nos permite no basarnos en la volatilidad al tomar decisiones de inversión. A diferencia de la mayoría de otras gestoras, no equiparamos la volatilidad del mercado bursátil al riesgo. Como inversores a largo plazo, el verdadero riesgo es que no pronostiquemos que las empresas dejen de generar ingresos o flujos de caja, e incurramos en una pérdida permanente de capita1.

A la hora de gestionar este riesgo, en primer lugar, excluimos desde el principio a un gran número de las industrias de mayor riesgo. Como Marco indicaba en el boletín de marzo (El Poder de las Exclusiones), excluimos aproximadamente el 50-60 % de las empresas potenciales para respetar nuestras diez reglas de oro. Estas reglas recogen una serie de criterios mínimos que todas nuestras empresas deben cumplir antes de invertir en ellas. De hecho, hay un gran número de sectores enteros que, por su propia naturaleza, no cumplen estas reglas. Por lo tanto, descartamos bastantes inversiones desde el primer momento.

Por ejemplo, los bancos no satisfacen la mayoría de nuestras reglas de oro, pero un aspecto quizá más importante de las entidades bancarias es que carecen de claridad y transparencia contable. Este hecho dificulta la comprensión de sus balances y la evaluación del nivel de riesgo que asumiríamos al invertir en estos bancos. Ya lo vimos en la Gran Recesión, y hoy, tan solo quince años después, el colapso de SVB, First Republic y Credit Suisse lo corroboran.

La segunda forma en la que gestionamos el riesgo es a través del conocimiento en profundidad de las empresas en las que invertimos. Nuestro equipo de inversión está formado por nueve profesionales que realizan análisis exhaustivos para identificar las empresas menos expuestas a los vaivenes de los ciclos económicos y que tengan características defensivas capaces de protegerlas en tiempos difíciles. El equipo analiza y reevalúa constantemente las empresas en las que invertimos. Esto nos permite respaldar nuestras tesis de inversión con seguridad, en lugar de obsesionarnos con la arbitrariedad de los precios de las acciones.

Para dar con nuevas ideas y analizar las empresas de nuestra cartera, emprendemos un largo camino muy difícil de condensar en un boletín informativo. Donde sí incluimos parte del proceso es en nuestros documentos base. Se trata de una serie de documentos iniciales que debemos elaborar sobre las empresas antes de incorporarlas al universo de inversión. Su extensión puede variar (entre 80 y más de 200 páginas), y podemos llegar a dedicar todo un año a redactarlos. En ellos, incluimos análisis detallados sobre el sector, la posición competitiva y la estrategia a largo plazo de las empresas, e incorporamos información sobre sus puntos fuertes y débiles, y los riesgos asociados. Examinamos al detalle cada uno de los supuestos mediante los modelos financieros y los análisis de flujo de caja descontado a 10 años, que son fundamentales para nuestras valoraciones. También prestamos especial atención a los marcos de gobierno corporativo, al accionariado de la compañía y a los mecanismos de incentivos para la dirección. Dedicamos horas y horas a analizar toda esta información en profundidad revisando informes anuales y semestrales, transcripciones de resultados e informes del sector, y manteniendo conversaciones con clientes, antiguos empleados, la competencia y con los propios directivos. Y todo ello está sujeto a discusiones internas y las observaciones que realizamos regularmente en nuestras (a menudo intensas) reuniones de inversión. En resumidas cuentas, el trabajo no es poco.

Las ventajas del enfoque a largo plazo

El otro factor que evita que nos distraigamos con la volatilidad del mercado es nuestro enfoque a largo plazo. En Seilern creemos firmemente en la inversión a largo plazo. Nuestra cultura y nuestro negocio están concebidos para respaldar esta filosofía: desde nuestra estructura de asociaciones y nuestra política de remuneración hasta nuestros esfuerzos de distribución y, sobre todo, nuestro proceso de inversión.

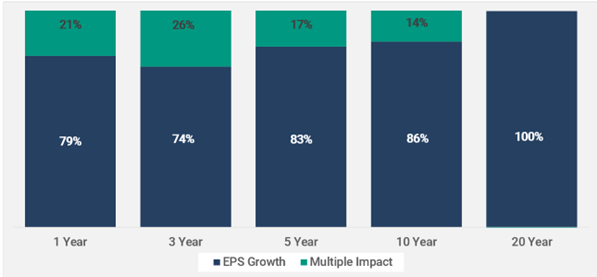

En general, se considera que «largo plazo» se refiere a inversiones de un año o incluso seis meses. Nuestro enfoque a largo plazo contempla una duración mucho mayor. En nuestros fondos, el periodo medio de mantenimiento es de seis años, y hemos conservado numerosas posiciones durante más de diez años y algunas durante más de veinte. Aunque consideramos que los beneficios impulsan el precio de las acciones, su repercusión es aún más relevante cuanto mayor sea el periodo de tenencia. En horizontes de inversión a corto y medio plazo, la expansión o la contracción de los múltiplos contribuyen en gran medida a la rentabilidad general de una acción. Sin embargo, en horizontes a más largo plazo la importancia de los múltiplos es menor. Según los análisis de rentabilidad del S&P 500 de los últimos 60 años, en periodos sucesivos de 20 años, todos los rendimientos obtenidos pueden atribuirse al crecimiento de los beneficios de las empresas. Por supuesto, esta filosofía no supone ningún consuelo cuando las rentabilidades bajan a corto plazo, sobre todo si son tan pronunciadas como las del año pasado. Pero lo peor que se puede hacer es vender la inversión en esos momentos, ya que se consolidarían las pérdidas. Por último, cabe señalar que, mientras una empresa pueda mantener un crecimiento sostenible de los beneficios, mantendremos nuestra posición en ella.

Gráfico 2: Desglose de la rentabilidad del S&P 500, 1962-2022

Fuente: Standard & Poors, Seilern Investment Management Ltd. a 30 de diciembre de 2022.

Mantener el rumbo

Nuestro equipo de inversiones trabaja constantemente para comprobar que las empresas de nuestra cartera mantienen las características adecuadas para favorecer su crecimiento. Pese a la volatilidad imperante en los últimos 18 meses, los fundamentales de las empresas en nuestra cartera han hecho gala de resiliencia, lo que se refleja en que este año, en conjunto, sus beneficios han aumentado con respecto al mercado en general, que ha rebajado sus previsiones de beneficios. De hecho, la mayoría de las empresas con los peores resultados del 2022 se han pasado al terreno de las empresas con mejor comportamiento este año. Si bien podríamos atribuir este dato a los cambios en los tipos de interés, resulta clave que a lo largo del periodo analizado estas empresas hayan seguido demostrando un crecimiento de los beneficios sostenible a largo plazo, acompañado además, en la mayoría de los casos, de excelentes resultados provisionales. Esto viene a demostrar que, aunque la volatilidad y los factores externos puedan repercutir en las acciones durante un tiempo, al final lo que prevalecen son los fundamentales de las empresas.

En Seilern, nos interesa más el comportamiento fundamental de los beneficios de las empresas en las que invertimos que la evolución a corto plazo de los precios de sus acciones. Nuestro enfoque principal es ofrecer a nuestros clientes carteras concentradas y consistentes de empresas quality growth, y nuestra intención es mantener fijo este rumbo, independientemente de los niveles de incertidumbre macroeconómica o las inclemencias de la volatilidad de mercado.

Q. Macfarlane

31 de Mayo de 2023

1En la teoría, esto podría materializarse de muchas maneras, pero un caso hipotético sería el siguiente: invertimos en una compañía con una calidad inferior a la valorada inicialmente, y el crecimiento de los beneficios no cumple las expectativas; lo que da lugar a varios avisos de beneficios. A raíz de esto, se realizan análisis adicionales, y se concluye que la compañía no presenta una ventaja competitiva sostenible, incumpliendo así una de nuestras diez reglas de oro. Por consiguiente, y para evitar futuros avisos de beneficios, nos vemos obligados a vender la posición a un valor inferior. El resultado será una pérdida de capital permanente.

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios