Les aficionados des marchés américains affirment que les jours qui suivent le Labour Day sont révélateurs de l’humeur des marchés pour les semaines et mois précédant la fin de l’année. Si cela devait se confirmer cette année, les semaines à venir s’avéreront compliquées, car la confiance fait cruellement défaut sur les marchés à l’heure actuelle. Cela s’est clairement manifesté ce mois-ci.

Il est généralement admis que les pressions inflationnistes qui ont marqué ces deux dernières années sont en train de s’atténuer et que les chiffres de l’inflation, tout comme les prévisions, ont considérablement reculé par rapport aux sommets atteints cette année et l’année dernière. Même les faucons les plus convaincus des marchés, médias et banques centrales ont changé de ton. Cependant, ce changement a récemment été relayé par la plupart des principales banques centrales occidentales (si ce n’est toutes) et n’a pas été chaleureusement accueilli par les marchés financiers mondiaux. En substance, les nouveaux mots clés qui suscitent l’inquiétude sur les marchés obligataires et, par extension, sur les marchés boursiers sont « plus élevés pendant plus longtemps » et « faire le nécessaire ». À travers ces messages très clairs, les banquiers centraux nous avertissent qu’il faudra encore patienter pour voir les taux d’intérêt entamer une nouvelle trajectoire baissière, et ce en dépit de l’amélioration des chiffres de l’inflation.

La première question, et la plus importante, concerne l’écart entre les rendements des marchés obligataires selon les différentes échéances, c’est-à-dire la courbe des rendements. Lorsque les marchés prévoient une combinaison de stagnation économique et d’inflation persistante, les taux d’intérêt à court terme produisent un rendement plus élevé (en prévision d’une inflation continue) que les taux à long terme (en prévision d’une stagnation ou d’un ralentissement économique). Cela a été la principale cause de l’inversion de la courbe des rendements américains à 2 et 10 ans (communément appelée courbe 2s10s), qui dure depuis plus d’un an, soit la plus longue inversion depuis 1981. Toutefois, les statistiques actuelles surprennent les observateurs en montrant la détermination inébranlable de la première économie mondiale, les États-Unis, à poursuivre sa croissance malgré l’assouplissement, même léger, du marché du travail. Cela indiquerait que le contexte d’une courbe des rendements inversée persistante est dépassé et ne s’applique plus à la situation actuelle.

D’autres grands blocs économiques, tels que la Chine et l’Union européenne, n’ont pas réservé de bonnes surprises, bien au contraire. Alors que la Chine est en proie à une pression constante sur le renminbi et que la banque centrale chinoise continue de gérer la valeur externe de sa devise non flottante (également soumise à des contrôles de capitaux) par le biais d’une intervention minutieuse, l’UE et sa principale économie, l’Allemagne, sont confrontées tout au mieux à une stagnation économique. L’Allemagne est désormais régulièrement décrite comme l’« homme malade de l’Europe », pour le plus grand plaisir du Royaume-Uni.

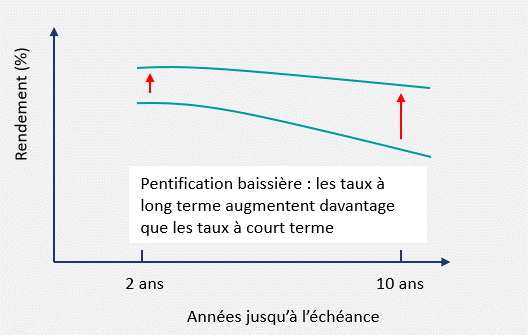

À ce stade, il convient d’examiner de plus près l’évolution de la courbe des rendements obligataires américains. Depuis le début du mois de juillet, l’écart entre les rendements à long terme et à court terme s’est réduit par rapport aux niveaux extrêmes du début de l’année. En théorie, il s’agit plutôt d’une bonne nouvelle ; pourtant, cela pourrait se traduire par une réduction de l’écart entre les taux d’intérêt « plus élevés » pour toutes les échéances. Ce mouvement de « pentification baissière » s’explique en partie par l’augmentation des émissions de bons du Trésor américain associée à l’espoir réaliste que l’intelligence artificielle donnera un nouvel élan à la croissance économique américaine. Cela a fait exploser les rendements des obligations à long terme. Si cette situation devait perdurer, elle n’augurerait rien de bon pour la confiance globale, d’autant qu’elle a déjà suscité l’inquiétude des investisseurs. Cela n’aiderait pas non plus les marges des entreprises américaines, qui ont allongé la duration de leur dette ces dernières années. Tout cela s’est produit alors que les problèmes d’inflation ont été relégués au second plan, malgré l’augmentation des prix du pétrole.

Graphique1 : Exemple de pentification baissière de la courbe des rendements, les deux courbes restant inversées

Cependant, on évoque moins souvent le fait que les redresseurs de torts des marchés obligataires se sont positionnés en conséquence. Les positions courtes des fonds spéculatifs sur les échéances longues du marché obligataire semblent indiquer qu’une couverture des positions courtes se produira, et donc qu’une inversion de la hausse des rendements ou une liquidation forcée des positions courtes est inévitable. Ce scénario ne s’est toutefois pas encore concrétisé.

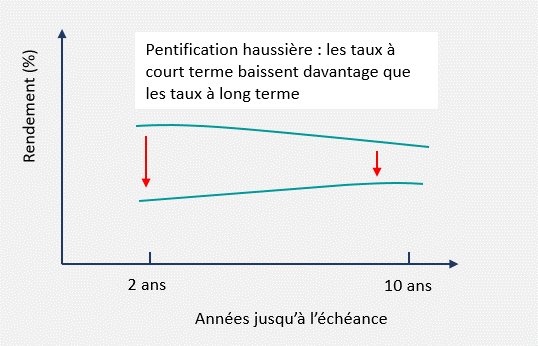

Qu’en est-il de la « pentification haussière » ?

Dans ce contexte, la forte hausse des rendements obligataires augmenterait le risque d’une future faiblesse de l’économie et son impact sur le marché du travail. Cela se traduirait inévitablement par une diminution du nombre d’emplois créés et des tensions sur les marchés du travail, entraînant une baisse des rendements obligataires, toutes échéances confondues. Dans ce cas, les rendements des obligations à court terme chuteraient plus fortement et plus rapidement que ceux des obligations à long terme. Cela se traduirait par une normalisation de la courbe des rendements.

Graphique2 : Exemple d’une pentification haussière de la courbe des rendements se terminant par une courbe de rendement désinversée (normale)

Il ne s’agit pas de prédire lequel des deux scénarios de pentification se réalisera. Quoiqu’il en soit, les entreprises multinationales « quality growth » ne subiront pas d’érosion de leurs marges (toutes choses égales par ailleurs), du moins pas du fait de l’évolution de la pentification des rendements et de la désinversion. Si la volatilité du cours des actions peut effectivement avoir un impact sur ces entreprises, la volatilité des bénéfices sous-jacents est bien loin des aléas des marchés obligataires.

Et c’est tout ce qui compte.

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires