A lo largo de las últimas dos décadas, Google se ha consolidado como el principal buscador. Actualmente, acapara más del 90 % del mercado global y sigue siendo, con mucho, la pieza más importante del negocio de Google, ya que genera el 57 % de sus ingresos. Sin embargo, durante los últimos meses gran parte de la atención mediática se ha centrado en la posible pérdida de su hegemonía ante la irrupción de productos de la competencia basados en modelos de lenguaje de gran tamaño (LLM, por sus siglas en inglés) o en la inteligencia artificial. En nuestra opinión, aún es demasiado pronto para determinar cómo evolucionarán estos modelos o hacer previsiones fiables sobre cómo afectarán a multitud de sectores, por no decir a la sociedad en su conjunto. Lo que sí sabemos es que, hasta la fecha, su efecto sobre la cuota de mercado ha sido insignificante1. Son muchos los factores que hay detrás del largo historial de éxito de Google como buscador preferido. En esta edición de nuestro boletín nos centramos en uno que, con frecuencia, tiende a infravalorarse: su férreo control sobre el canal de distribución.

La función de los canales de distribución es llevar los productos y servicios de los productores a los consumidores finales. Por simple que parezca el concepto, la distribución es un paso crítico entre la creación de valor y su realización. Puede crear o limitar la demanda de productos y servicios y ejercer una fuerte influencia sobre las decisiones de compra de los consumidores. Tal y como constatamos durante el siglo XX, el éxito de muchas empresas de bienes de consumo se basó en su superioridad en términos de distribución.

El caso más ilustre es quizá el de Coca-Cola. La compañía y su red de embotelladores conforman uno de los sistemas de distribución más sofisticados y extensos del mundo, y este es uno de los factores clave que han contribuido al largo éxito internacional de la compañía. Dentro del universo de inversión de Seilern, el dominio del canal de distribución es probablemente la ventaja competitiva más sustancial de EssilorLuxottica, el gigante global de las lentes y sus accesorios. EssilorLuxottica diseña, fabrica, distribuye y comercializa su propia cartera de productos, que incluye lentes graduadas, monturas y gafas de sol. La compañía, que inició su andadura como fabricante de este tipo de productos, gradualmente se hizo con el control de la totalidad de la cadena de distribución, desde la venta al por mayor hasta la distribución minorista. En EE. UU., por ejemplo, EssilorLuxottica es propietaria de la red de laboratorios más grande del país, que representa más de la mitad del mercado. La compañía controla además a la mayor parte de cadenas de ópticas y profesionales independientes del sector, ya sea como propietaria directa o mediante contratos de suministro en exclusiva. Por si fuera poco, el Grupo es también propietario de la segunda mayor compañía de seguros oftalmológicos de EE. UU., lo cual aporta una capa adicional de protección a su dominio de los canales de distribución.

Con todo, se suele considerar que estas empresas son perfectos ejemplos del paradigma empresarial del siglo XX: la producción de bienes físicos, donde una amplia estructura de distribución permite obtener importantes economías de escala. Sin embargo, el siglo XXI ha visto nacer y prosperar un tipo de «nuevas empresas» bien distintas. Son aquellas que elaboran productos digitales cuyo coste de distribución parece reducirse en gran medida gracias a Internet. En esta nueva economía digital, cabe preguntarse si el control de la distribución sigue siendo una fuente de ventajas competitivas para las empresas. La respuesta, para nosotros, es que lo es más que nunca.

Volviendo al ejemplo de Google, la mayoría de los consumidores acceden a Internet a través de sus dispositivos móviles u ordenadores portátiles o de sobremesa. Los productos digitales enfocados hacia el consumidor —como los motores de búsquedas generales— se distribuyen en los dispositivos móviles a través de tres puntos de acceso específicos: un navegador, una barra de búsqueda estática en la pantalla de inicio del dispositivo (la barra de búsqueda rápida) y una aplicación de búsqueda. En el caso de los ordenadores portátiles y de sobremesa, el punto de acceso principal es el navegador. En todos estos puntos de acceso, Google ha conseguido convertirse en el buscador preestablecido y predeterminado.

El efecto predeterminado en la toma de decisiones ha sido ampliamente estudiado y documentado. A grandes rasgos, viene a decir que los seres humanos tenemos una fuerte tendencia a aceptar generalmente la opción predeterminada en lugar de optar deliberadamente por una alternativa. Por lo tanto, dicho efecto ofrece a las empresas una forma no intrusiva de influir en las decisiones de los consumidores o, como dirían algunos, manipularlas. Para aprovechar este fenómeno, Google desarrolló un potente ecosistema de productos. La solidez de su oferta, sumada a los acuerdos contractuales que mantiene con sus socios distribuidores, permitió a la empresa garantizarse la condición de buscador predeterminado en exclusiva.

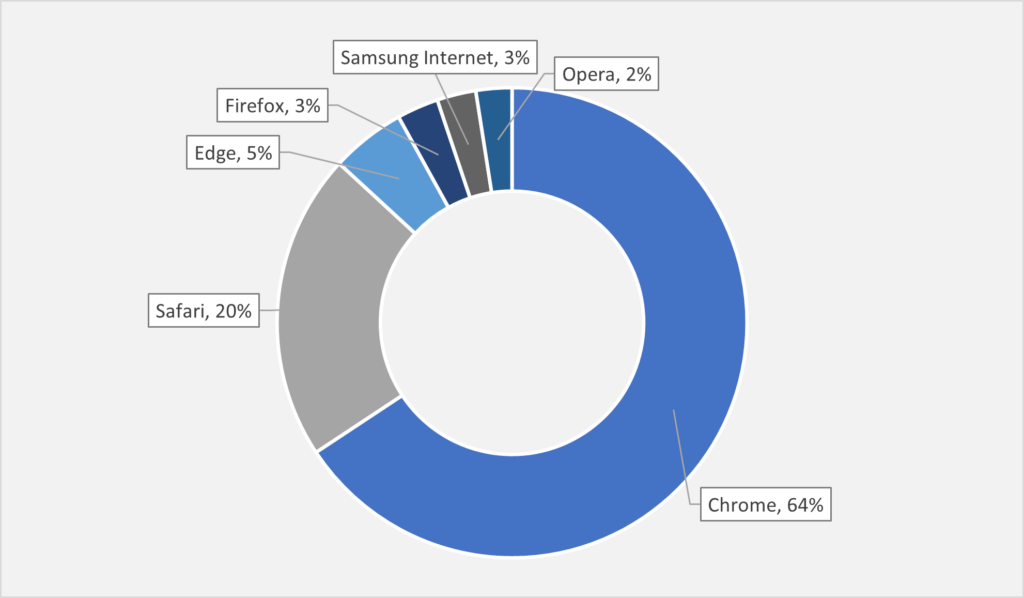

Cuota de mercado de los navegadores web a escala global

Fuente: Statcounter, enero del 2023

Dado que, en los portátiles y sobremesas, la mayoría de consumidores acceden a un buscador general a través de un navegador, Google desarrolló Chrome, cuya primera versión presentó en el 2008. Antes del 2014, Chrome se había convertido ya en el navegador dominante y en la actualidad posee un 65 % de la cuota de mercado mundial Para ser el buscador predeterminado en el resto de los navegadores, Google simplemente pagó a estos últimos. La única excepción a esta regla la encontramos en Microsoft Edge, que representa un 5 % de la distribución total de los navegadores y deja en manos de Google el 95 % restante.

En la práctica, solo existen en el mundo dos sistemas operativos. Uno de ellos es Android, que técnicamente es propiedad de Google y ostenta alrededor de un 72 % de la cuota de mercado global. El otro es iOS, que pertenece a Apple y cuenta con el 28 % restante. Para obtener la condición de buscador predeterminado en todos los dispositivos de Apple, Google pagó generosamente a Apple. Se calcula que la cifra rondó los 10 000 millones de dólares en el 2020, los 15 000 millones en el 2021 y nada menos que los 20 000 en el 2022. Pero, más interesante que esta transacción puramente financiera, es la estrategia con la que Google se hizo con el control de los dispositivos Android.

Pese a haber sido desarrollado en su práctica totalidad por Google, Android es un proyecto de código abierto, lo cual quiere decir que cualquiera puede utilizarlo e instalarlo gratuitamente. A pesar de ello, solo unos pocos fabricantes de teléfonos utilizan una versión de Android verdaderamente «gratuita», y con frecuencia incluso estos lo hacen por imposició2. Muchos se estarán preguntando por el porqué de esto. La principal razón tiene que ver con dónde genera valor un sistema operativo móvil. Gran parte del valor no reside en el propio sistema operativo, sino en el ecosistema a su alrededor. El código abierto «básico» de Android no tiene acceso al potente ecosistema que Google ha creado en torno a este sistema operativo. En él se incluyen productos clave como Google Play (su tienda de aplicaciones), Gmail, YouTube y algunas funcionalidades esenciales, entre ellas las actualizaciones de seguridad. Estos productos y servicios son propiedad de Google y tienen una gran importancia para los consumidores. Sin ellos, un teléfono móvil puede perder gran parte de su atractivo y tener menos opciones de que un cliente lo compre. Para poder utilizar la versión «completa» de Android, los fabricantes deben colaborar con Google.

Por ejemplo, los fabricantes deben firmar varios contratos, entre ellos acuerdos de distribución de aplicaciones móviles. Estos contratos obligan a los fabricantes de teléfonos a configurar Google como el buscador predeterminado. También a preinstalar un paquete de aplicaciones de Google y mostrarlas en una posición prominente de la pantalla de inicio, llegando al punto de que no es posible eliminar algunas de ellas. Tras un procedimiento antimonopolista de la UE contra Google en el 2018, los fabricantes tienen la posibilidad de no instalar dos aplicaciones: la búsqueda de Google y Chrome. A cambio, los que no las instalen deben pagar derechos de licencia para poder instalar el resto. Por otra parte, Google ofreció incentivos y acuerdos de participación en ingresos a sus principales socios distribuidores, como fabricantes de equipos (p. ej. LG y Samsung), operadores de telefonía móvil (p. ej., AT&T, T-Mobile y Verizon) y otros navegadores (p. ej., Opera y Mozilla) incentivos, a cambio de exclusividad. Dichos acuerdos de participación en los ingresos les impiden preinstalar cualquier otro motor de búsqueda. Así, usando las estrategias tanto del palo como de la zanahoria, Google controla en la práctica entre el 80 % y el 90 % del canal de distribución móvil.

El dominio de los canales fue una fuente de ventajas competitivas clave en la economía tradicional basada en los bienes y servicios físicos. Hoy, el ejemplo de Google demuestra que el poder de distribución tiene un peso idéntico en la economía digital. Otra cosa que no ha cambiado en la nueva economía es la relación entre un producto y su distribución. Todas y cada una de las empresas analizadas en este boletín —Coca-Cola, EssilorLuxottica y Google— crearon en primer lugar productos líderes de mercado y, más tarde, desarrollaron un potente sistema de distribución. En consecuencia, desarrollar un producto sólido, obtener un acceso privilegiado a su canal de distribución y hacerse con el control sobre el mismo puede elevar eficazmente las barreras de entrada y servir de ventaja competitiva sostenible.

N. Yu

28 de abril del 2023

1Análisis realizados por Statcounter revelaron que la cuota de mercado de Google aumentó ligeramente del 92,6 % al 93,2 % entre diciembre del 2022 y marzo del 2023.

2Por ejemplo, como consecuencia de la guerra comercial entre China y EE. UU., Huawei y otros fabricantes de teléfonos móviles chinos tienen prohibido colaborar con cualquier organización estadounidense.

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios