Manager aktiv verwalteter Finanzprodukte erleben ein schwieriges Jahr, vor allem weil die Wertentwicklung hauptsächlich davon bestimmt wird, ob eine einzige bestimmte Aktie im Portfolio ist oder nicht. Je nach Ausmass der erlittenen Unterperformance stellen Sie sich als Anleger oder Vermögensallokator möglicherweise die Frage, ob es nicht besser wäre, einfach auf passiv verwaltete, indexbasierte Exchange Traded Funds (ETF) zu setzen.

In diesem Newsletter gehen wir auf die mit ETFs verbundenen Risiken und Probleme sowie die grundlegenden Unterschiede zwischen ETF- und Quality Growth-Investing ein. Investitionen in einen Index bieten zwar die Gewähr einer «dem Markt» entsprechenden Wertentwicklung, setzen die Anleger aber auch Risiken aus, deren Natur und Umfang sich ständig ändern, während gleichzeitig kein Risikomanagement wie bei aktiv verwalteten Anlagen vorhanden ist. Bei unseren Quality Growth-Investitionen kommt regelmässig unser prozessgesteuerter Investitions-Rahmen zur Anwendung. Unsere Anleger können sich deshalb darauf verlassen, dass wir unserem Anlagestil grundsätzlich treu bleiben – und das unabhängig davon, ob er gerade im Markttrend liegt oder nicht.

Indizes haben ihre Tücken

Auch wenn die Begriffe «Benchmark» und «Index» eigentlich unterschiedliche Bedeutungen haben, ist heute immer häufiger der Index identisch mit der Benchmark und umgekehrt, etwa bei Bezugnahme auf grosse, ausgedehnte Marktindizes wie S&P 500 oder MSCI All-World. Dieser Trend fiel mit dem Aufstieg passiver ETFs zusammen, die Anlegern eine enorme Flexibilität beim Handel und bei Investitionen in bestimmte Indizes bieten – zu geringeren Kosten als bei aktiv verwalteten Fonds. Anleger, die dieses Konzept verfolgen, arbeiten mit Buy-and-Hold-Strategien bei der Nachbildung eines bestimmten Index und erhalten dadurch eine preisgünstige Exposition gegenüber der Wertentwicklung des Marktes.

Allerdings sind Anlagen in solchen Produkten keineswegs risikofrei. Der grundlegende Irrtum bei Investitionen in die Nachbildung von Indizes besteht darin, dass durch die Bezugnahme auf den Markt als Ganzes davon ausgegangen wird, dass man eine neutrale oder durchschnittliche Position einnimmt und somit keinem Risiko ausgesetzt ist. Wir halten diese Einschätzung aus zwei wichtigen Gründen für falsch.

Erstens sind Indizes kein zuverlässiges Mass für das Risiko. Nehmen wir zum Beispiel den S&P 500: Dieser Index umfasst die nach Marktkapitalisierung 500 grössten börsennotierten US-Unternehmen.1 Obwohl die Kriterien für die Aufnahme von Unternehmen in den S&P 500 über lange Zeit unverändert geblieben sind,2 können die Unternehmen, die diese Kriterien erfüllen und damit Bestandteil des Index werden, vierteljährlich wechseln. Dadurch ändert sich die Zusammensetzung des Index im Laufe der Zeit, sodass es zur Konzentration von Risiken auf eine kleine Zahl von Unternehmen oder Sektoren kommen kann.

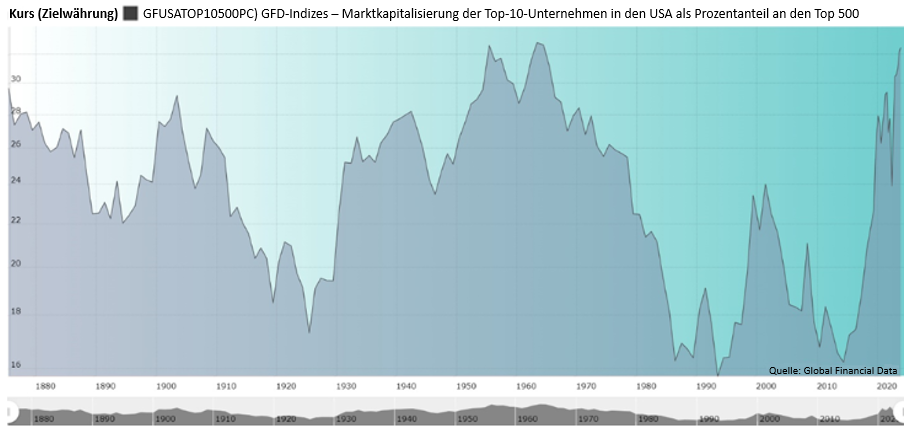

Eines der prägenden Merkmale des derzeitigen Marktumfelds ist das Ausmass, in dem einige wenige Unternehmen den Index dominieren. Heute machen die zehn grössten US-Unternehmen 354 Prozent des S&P 500-Index3 aus – ein Grad an Konzentration, den es bisher überhaupt nur zweimal und das letzte Mal vor über 50 Jahren gab (siehe Abbildung 1).4

Abbildung 1: Prozentualer Anteil der Top 10-Unternehmen an den Top 500-Unternehmen in den USA, 1875 bis 2024

Im Laufe der Geschichte gab es immer wieder Situationen, in denen wenige Unternehmen den gesamten Markt beherrschten. Beispiele dafür sind die Eisenbahnmonopole der 1900er bis 1930er Jahre (Penn Central, Union Pacific, New York Central usw.), die Ölkonglomerate der 1900er Jahre (Exxon, Mobil, Chevron, Marathon usw.), und die grossen Automobilhersteller zwischen den 1920er und 1960er Jahren (General Motors, Ford und Chrysler).5 Diese Unternehmen behaupteten ihre Spitzenpositionen über Jahre. Als sie aber so stark wuchsen, dass schliesslich grosse Teile der betreffenden Indizes auf sie entfielen, führte das zu neuen spezifischen Risiken, die zuvor nicht vorhanden waren.

In den letzten zwei Jahrzehnten hatten Unternehmen der IT-Branche eine solche Form der Marktführerschaft inne. Die Dotcom-Blase hat gezeigt, wie überzogen Märkte bei Gewinnerwartungen reagieren können, die nicht von entsprechenden Fundamentaldaten gestützt werden. Seinerzeit hatte der IT-Sektor bis 1999 einen Anteil von 29,2 Prozent des Index erreicht, aber Ende 2002 hatte sich diese Gewichtung schon wieder halbiert.6 Der Anstieg des Marktanteils von IT-Unternehmen in jüngerer Zeit basiert grösstenteils auf steigenden Gewinnen und der Euphorie im Zusammenhang mit künstlicher Intelligenz (KI). Dies hat zum engsten Markt in der jüngeren Geschichte geführt, wobei der Sektor mit heute 31,4 Prozent des Index den Dotcom-Spitzenwert noch übertrifft.7

Die heutigen IT-Marktführer könnten aus verschiedenen Gründen vorerst an der Spitze bleiben und auch weiterhin überdurchschnittlich wachsen. Wir bleiben dennoch vorsichtig. Für uns ist die generell schlechte Prognostizierbarkeit von Gewinnen und Entwicklung der Branche der Hauptgrund dafür, dass wir nicht in diese Halbleiterunternehmen investieren. Dies war schon Thema im Newsletter des vergangenen Monats (Sind Sie in Nvidia investiert?).

KI mag zwar ein wichtiger Treiber für die nächste Phase des Wirtschaftswachstums sein. Sie kommt aber Branchen kaum zugute, die nicht in ausreichendem Mass von ihr profitieren können. Historische Beispiele für dadurch entstehende Probleme sind die Situation der Eisenbahn nach der Erfindung des Autos oder von Festnetztelefonie-Anbietern nach Einführung der Mobilfunknetze. Weitere Risiken liegen in möglichen kartellrechtlichen Regulierungen, die Zerschlagungen von Unternehmen wie bei Standard Oil zur Folge haben können. Die Dominanz von IBM zum Beispiel schien einst unüberwindbar. Heute hat IBM weniger als 0,4 Prozent Anteil an der Marktkapitalisierung der in den USA börsennotierten Unternehmen und weniger als 1,1 Prozent Anteil an der gesamten IT-Branche, auf die wie erwähnt der Grossteil des Index entfällt.8

Mit dem bisher Gesagten wollen wir aufzeigen, dass das Risikoprofil des Index Veränderungen unterworfen ist. Dies macht es für Vermögensallokatoren zunehmend schwieriger, über längere Zeiträume relativ gleichbleibende risikobereinigte Renditen zu erzielen.

Riskantes Geschäft?

Die beschriebene periodische Konzentration führt uns zum zweiten wichtigen Grund, warum Indizes nicht als risikofrei angesehen werden sollten: Es gibt keinen Mechanismus zur Portfoliokonstruktion, der die Anleger vor Einbrüchen schützt, die in der Regel zwangsläufig auf eine solche Konzentration folgen.

Da es keinerlei Risikomanagement gibt, steigt automatisch die Exposition der Anleger gegenüber den Outperformern der Vergangenheit, denn die Positionsgrössen richten sich nach der Marktkapitalisierung, und Unternehmen, die eine Outperformance erzielen, bekommen einen grösseren Anteil am Index. Dies ist ein wichtiger Punkt und bedeutet, dass bei der Festlegung der Positionsgrössen die spezifischen Risiken einzelner Unternehmen im Index sowie weitere Überlegungen, insbesondere die Bewertung, keine Rolle spielen. Das Momentum kann dynamische Kursbewegungen verstärken und Rückkopplungsschleifen schaffen, bei denen Rallyes bei bestimmten Unternehmen sich immer weiter selbst verstärken, mehr Kapital in den Index eingebracht wird und das Risiko steigt, bis sich die Entwicklung plötzlich umkehrt. Dementsprechend lässt sich durch die Investition in Indizes keine Abschwächung des Risikos von Abwärtsbewegungen erreichen. Eher ist das Gegenteil der Fall: Der Anleger ist sowohl bei Aufwärts- als auch bei Abwärtsbewegungen dem Momentum überproportional stark ausgesetzt.

Konzentration ist nicht per se schlecht, wenn ein entsprechender Risikomanagement-Rahmen zur Anwendung kommt (Mythos Sektorzuweisung). Beim aktiven Management werden bei steigenden Risiken die betroffenen Positionen gezielt reduziert. Dieser wichtige Mechanismus der Portfoliokonstruktion fehlt jedoch bei der Indexnachbildung und passiven Strategien im Allgemeinen.9 Darüber hinaus ist das Argument, dass allein die grosse Zahl von Unternehmen im Index die Anleger schützt, nicht stichhaltig – 487 Unternehmen im S&P 500-Index haben ein Gewicht von jeweils weniger als 1 Prozent.10

Wir wollen in diesem Newsletter kein Urteil darüber fällen, ob Indizes als Benchmarks oder ETFs gut oder schlecht bzw. das Mittel der Wahl oder ein Irrweg sind. Alle Anleger müssen für sich selbst ihre Ziele definieren und nach den besten Wegen suchen, sie zu erreichen. Was wir aber herausstellen wollen: Wer einen breiten Marktindex als Benchmark heranzieht oder darin investiert, stellt sich damit nicht neutral auf und hat es nicht mit einem einheitlich strukturierten oder repräsentativen Korb von Wertpapieren mit ausgewogenen Risikoprofil zu tun. Stattdessen ist der Ausgangspunkt ein Pool von Wertpapieren, deren zugrunde liegendes Risiko höher ist, als es auf den ersten Blick scheinen mag. Dieses Risiko verändert sich mit Wachstum und Schrumpfung der zugrunde liegenden Unternehmen, und als Anleger hat man wenig Möglichkeiten, es zu reduzieren.

Warum wir unserer Linie treu bleiben

Quality Growth als Anlagekonzept schliesst bewusst Unternehmen aus, die die strengen Kriterien unserer 10 Goldenen Regeln nicht erfüllen. Alle Unternehmen, in die wir investieren, müssen jede unserer Goldenen Regeln erfüllen. Unsere Risikotoleranz ist geringer als die des Index: Wir investieren nur in Unternehmen, von denen wir glauben, dass sie ihre Erträge langfristig nachhaltig steigern können. Deshalb schliessen wir Unternehmen aus, von denen wir glauben, dass das Risiko, dass sie dieses Wachstum nicht erreichen, zu hoch oder zu unvorhersehbar ist. Von den 10 Marktführern beispielsweise, auf die 35,4 Prozent des S&P 500-Index entfallen, erfüllen derzeit nur zwei unsere Quality Growth-Kriterien.11

Wir gehen nicht nur generell geringere Risiken ein, sondern sorgen mit disziplinierter und konsequenter Risikobeurteilung auch für geringere Risikoschwankung im Zeitverlauf. Diese geringere Schwankung ist vor allem darauf zurückzuführen, dass wir ausschliesslich in Quality Growth-Unternehmen investieren. Demgegenüber steigen und fallen beim Index die Risiken je nach Momentum und Trend. Darüber hinaus managen wir dynamische Risiken kontinuierlich im Verlauf ihrer Entwicklung. Die Reduzierung von Positionen in Unternehmen mit steigenden Risiken ist ein wichtiger Teil der Portfoliokonstruktion, die es uns ermöglicht, entstehende Risiken abzuschwächen.

Wir betonen ausdrücklich, dass wir unser Konzept nicht als einzig möglichen Weg sehen, Renditen zu erzielen und Risiken zu minimieren. Es gibt viele Strategien von High Growth über Private Equity bis hin zu Deep Value, mit denen dies in unterschiedlichem Mass erreichbar ist. Wichtig zu wissen ist, dass jede dieser Strategien zu unterschiedlichen Ergebnissen in unterschiedlichen Märkten führt. Anleger, denen dies bewusst ist, können auf dieser Grundlage einen funktionierenden Rahmen für die Vermögensallokation definieren. Voraussetzung für den Erfolg ist aber, dass die jeweilige Philosophie und die entsprechenden Verfahren einheitlich und durchgängig umgesetzt werden. Viele sehen die Dynamik der Indizes als einen ihrer Hauptvorteile; und definitionsgemäss bilden die Indizes immer die aktuelle Marktentwicklung ab. Diese Dynamik ist jedoch ein zweischneidiges Schwert, denn Anleger können nicht nur von aktuellen Trends profitieren, sondern sind auch allen damit verbundenen Risiken ausgesetzt.

Beim Thema Quality Growth ist die Konsistenz unserer Strategie und unseres Investitionsprozesses der entscheidende Faktor. Aufgrund dieser Konsistenz wissen unsere Investoren genau, in was sie investieren, und können exakt nachvollziehen, wann und warum etwas gut oder weniger gut funktioniert.

1 Der S&P 500 umfasst 503 Unternehmen, da drei Unternehmen zwei börsennotierte Anteilsklassen haben.

2 Die Art und Weise, wie der S&P 500 zusammengestellt wird, ist seit 1988 unverändert. Als Standard and Poor’s (S&P) im März 1957 den S&P 500-Index einführte, umfasste er 425 Industrieaktien, 15 Eisenbahnaktien und 60 Aktien von Versorgungsunternehmen. Diese Zusammensetzung bestand bis Juli 1976, als Aktien von Finanzdienstleistern hinzukamen. Seitdem bilden 400 Industriewerte, 40 Versorger, 40 Finanzwerte und 20 Vertreter des Verkehrs-/Transportsektors den S&P 500. Die Aufteilung nach Sektoren wurde am 6. April 1988 beendet. Heute legt S&P die GICS-Sektoren zugrunde und nimmt keine Allokation von Aktien nach Sektoren vor: Bryan Taylor, The S&P Composite Before 1957, Global Financial Data (29. August 2018) <https://globalfinancialdata.com/the-sp-composite-before-1957>.

3 Stand 31. Juli 2024. Wir verwenden hier den US-Markt als Beispiel, aber die Situation ist auf anderen internationalen Märkten ähnlich. Wenn Sie beispielsweise in den spanischen Marktindex IBEX 35 investieren, entfallen 20,1 Prozent der Exposition auf das grösste Unternehmen Inditex. In Dänemark ist das Problem sogar noch gravierender: Novo Nordisk hat einen Anteil von 741 Prozent am OMX Copenhagen 25; Bloomberg.

4 Bryan Taylor, S&P Market Concentration Hits a New All-Time High, Global Financial Data (1. Juli 2024) <https://globalfinancialdata.com/s-p-market-concentration-hits-a-new-all-time-high>.

5 Bob Prince, Khia Kurtenbach and Thomas Maisonneuve, The Life Cycle of Market Champions, Bridgewater (18. Juni 2024) <https://www.bridgewater.com/research-and-insights/the-life-cycle-of-market-champions>.

6 Dann wurde er von Finanzdienstleistern überholt, als die Entwicklung komplexer Finanzderivate durch Banken darin mündete, dass dieser Sektor 2006 den grössten Anteil des Index (22,3 Prozent) ausmachte – diese Entwicklung löste letztlich die globale Finanzkrise aus; Bloomberg.

7 Stand 31. Juli 2024. Vier der zehn grössten Unternehmen gehören dem IT-Sektor an: Dies sind Microsoft, Apple, NVIDIA und Broadcom Inc.; Bloomberg.

8 Bloomberg. Ein Blick auf das Thema aus anderer Perspektive: Aktuell verbleiben Unternehmen durchschnittlich knapp 20 Jahre im S&P 500-Index – Tendenz fallend. In den 1960er Jahren lag der Durchschnitt noch bei 30 Jahren. Dies deutet darauf hin, dass wirtschaftliche Umbrüche immer schneller ablaufen: S. Patrick Viguerie, Ned Calder and Brian Hindo, 2021 Corporate Longevity Forecast, Innosight (Mai 2021) <https://www.innosight.com/wp-content/uploads/2021/05/Innosight_2021-Corporate-Longevity-Forecast.pdf>.

9 Auch aktive Strategien können davon betroffen sein, wenn die Manager ihre besten Werte nicht beschneiden wollen.

10 Stand: 31. Juli 2024, Bloomberg.

11 Dabei handelt es sich um Microsoft und Alphabet.

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an