Comme le savent nos investisseurs, nos Dix règles d’or sont les principes directeurs que nous appliquons lors de la recherche de sociétés « quality growth ». L’une de ces règles exige que l’entreprise bénéficie d’une situation financière solide, au regard de critères très simples. Nous recherchons ainsi des sociétés qui présentent un bilan solide et un endettement faible ou nul. En effet, non seulement l’endettement peut fragiliser une entreprise en cas de chocs soudains (souvent difficiles à anticiper), mais une hausse de l’endettement peut également dénoter des perspectives de croissance en berne.

Le taux des fonds fédéraux américains n’a jamais été aussi élevé depuis 22 ans, et les marchés restent divisés quant au fait que les taux aient, ou non, atteint leur « pic ». Mais l’enjeu du débat consiste moins désormais à prédire ce niveau maximum qu’à anticiper la durée de cette phase de taux élevés. À cet égard, les indicateurs macroéconomiques sont ambivalents, certains suggérant la menace d’une récession inévitable, quand d’autres indiquent que le marché de l’emploi et les dépenses de consommation conservent leur dynamique.

En tant qu’investisseurs appliquant une approche « bottom-up », nous ne consacrons pas nos efforts à tenter de prévoir l’imprévisible, mais nous reconnaissons que le risque de voir les taux rester plus élevés pour plus longtemps s’est accentué ces derniers mois. Il nous semble donc opportun d’examiner aujourd’hui les effets de la hausse des coûts d’emprunt sur les fondamentaux des sociétés cotées en bourse.

La baisse séculaire des taux d’intérêt intervenue depuis les années 1980 a fortement réduit l’impact du coût de la dette sur les finances des entreprises, à tel point que celui-ci pouvait souvent être ignoré. Selon une étude publiée par la Banque fédérale de réserve de Boston, le ratio des charges d’intérêt des entreprises (charges d’intérêt rapportées à la dette totale) est passé d’environ 7 % en 1996 à 3 % seulement en 2022[1].

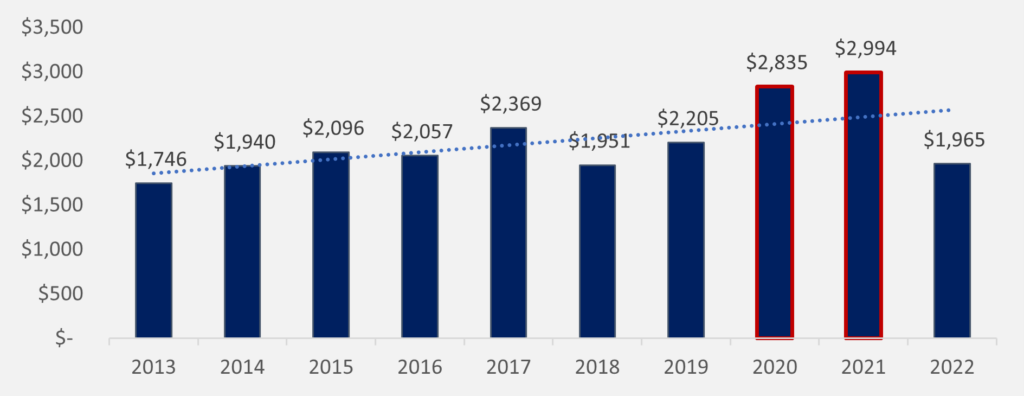

Il est intéressant de souligner que ce ratio n’a commencé à augmenter qu’à la mi-2023, soit près de 18 mois après le premier relèvement des taux d’intérêt par la Réserve fédérale. Cet effet retard résulte notamment du fait que, pendant la pandémie, la plupart des entreprises ont mis à profit les niveaux historiquement bas des rendements pour refinancer leur dette de manière anticipée, verrouillant des taux attrayants pour les années suivantes. Les émissions de dette des entreprises américaines ont ainsi fortement augmenté en 2020 et 2021, s’élevant alors à 3 000 milliards de dollars en moyenne annuelle, contre 2 000 milliards de dollars en moyenne annuelle entre 2013 et 2019.

Figure 1: Émissions d’obligations américaines (milliards de dollars), 2013-2022

Source : S&P Global, Seilern Investment Management Ltd.

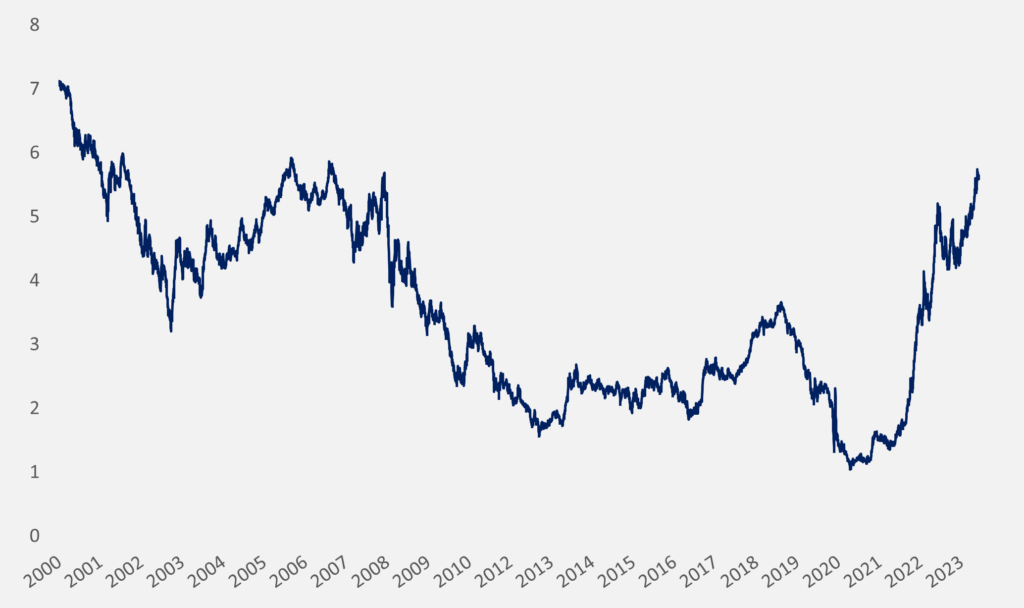

Avec le recul, il apparaît que les entreprises ont saisi une occasion remarquable pour se financer à des taux historiquement bas, peu de temps avant que la Réserve fédérale n’enclenche l’un de ses plus importants cycles de resserrement. Depuis, les coûts de financement ont augmenté de près de 4 points de pourcentage et les rendements des obligations de qualité « investment grade » s’établissent désormais à 5,6 %, niveau qui n’avait plus été atteint depuis le pic de la crise financière et l’éclatement de la bulle Internet.

Figure 2: Rendements des obligations de qualité « investment grade » (%), 2000-2023

Source : Bloomberg, Seilern Investment Management Ltd.

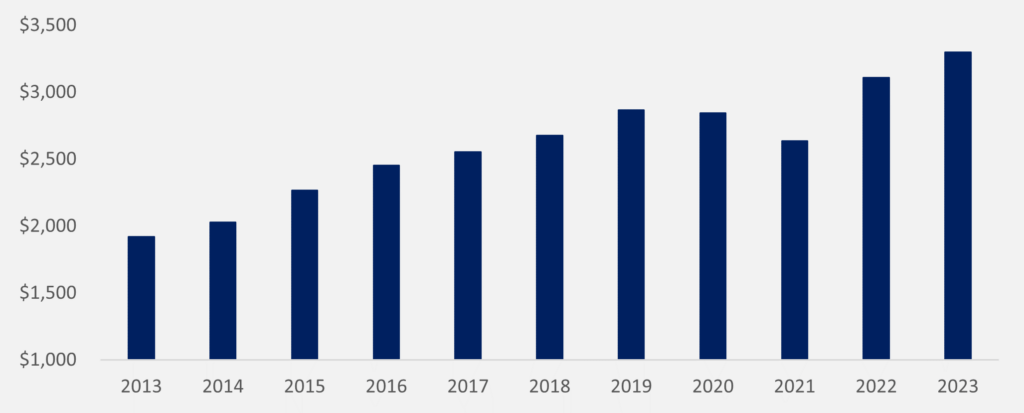

Malgré la forte augmentation des rendements, les entreprises sont jusqu’à présent parvenues à reporter les effets de la hausse des charges d’intérêt sur leur situation financière, différant le refinancement de leur dette dans l’espoir de voir les taux d’intérêt se normaliser à des niveaux plus faibles. Ce report a été particulièrement sensible dans le secteur des notations de crédit, Moody’s indiquant une baisse du volume des émissions de -40 % entre 2021 et 2022. Toutefois, plus les entreprises diffèrent le refinancement de leur dette, plus l’encours à refinancer à court terme est élevé, et plus l’impact de la hausse des coûts d’emprunt est important. Le graphique ci-dessous illustre la forte augmentation, depuis 2021, du volume de la dette des entreprises américaines arrivant à échéance sous trois ans.

Figure 3: Encours de la dette arrivant à échéance sous 3 ans (milliards de dollars)

Source : S&P Global, Seilern Investment Management Ltd.

La hausse des taux d’intérêt commence donc seulement à exercer ses effets sur les finances des entreprises dans le monde entier, et nous verrons ces effets s’accentuer au cours des deux prochaines années, à mesure que les entreprises refinanceront une part croissante de l’encours de leur dette aux taux en vigueur. Les charges d’intérêt représentant en moyenne 12 % des bénéfices d’exploitation des sociétés de l’indice S&P 500[1], la plupart des entreprises devraient être en mesure de supporter la hausse des charges d’intérêt. Néanmoins, au fil des mois et années à venir, l’accroissement des coûts d’emprunt commencera à peser sur la croissance des bénéfices des entreprises, qui se verront alors contraintes de prendre des décisions difficiles. Certaines choisiront de réduire leur niveau d’endettement afin de préserver leurs bénéfices, au risque de limiter leur capacité à réaliser de nouveaux investissements opérationnels. D’autres opteront pour le refinancement de leur dette, et accepteront donc une baisse de leurs marges nettes, dont l’ampleur variera selon le niveau des taux d’intérêt.

Aucun de ces deux scénarios ne semble attrayant.

Fort heureusement, les entreprises dans lesquelles nous investissons ne devraient pas être confrontées à ce dilemme. En effet, suivant l’une de nos règles d’or fondamentales, les entreprises « quality growth » doivent présenter un bilan solide et un niveau d’endettement faible, voire nul. C’est notre seule règle assortie d’une limite quantitative stricte, et nous cédons toute entreprise qui ne la respecte pas. La meilleure illustration en est fournie par les ratios dette nette/EBITDA de nos fonds, qui se situent actuellement entre -0,2x pour Seilern World Growth et +0,3x pour Seilern Europa. En d’autres termes, une société « quality growth » type au sein de nos fonds est une entreprise non endettée dont les flux de trésorerie ne seront pas affectés par la hausse des taux. Les investisseurs dans des sociétés « quality growth » seront donc protégés des hausses des coûts d’emprunt si les taux d’intérêt devaient rester « plus élevés pour plus longtemps ».

C. Massin,

31 octobre 2023

1https://www.bostonfed.org/publications/current-policy-perspectives/2023/interest-expenses-coverage-ratio-and-firm-distress.aspx

2Source : FactSet, Seilern Investment Management Ltd.

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires