Como bien sabrán nuestros inversores, nuestras diez reglas de oro son la guía que nos ayuda a identificar las empresas quality growth. Una de ellas es contar con una sólida situación financiera, un principio fácil de entender y que se resume en que buscamos empresas con balances sólidos y poca o ninguna deuda. La razón es que el apalancamiento puede hacer que una compañía pierda capacidad para resistir golpes repentinos (a menudo difíciles de predecir), y el hecho de que contraiga más deuda puede ser indicativo de que sus perspectivas de crecimiento están menguando.

Actualmente, el tipo oficial estadounidense es el más alto en 22 años, por lo que los mercados financieros siguen preguntándose si hemos alcanzado ya los «máximos». Sin embargo, el debate está dejando de centrarse en hasta dónde subirán los tipos para preguntarse, en su lugar, durante cuánto tiempo permanecerán así. Los indicadores macro parecen dar la razón a las dos partes de la discusión, y mientras algunos sugieren que la recesión es inminente e inevitable, otros apuntan a que los mercados laborales y el consumo están capeando el temporal.

Como inversores bottom-up, solemos abstenernos de tratar de predecir lo impredecible. No obstante, somos conscientes de que, durante los últimos meses, se ha incrementado el riesgo de que los tipos permanezcan en niveles más altos durante más tiempo. Por este motivo, creemos que podría ser un buen momento para hablar del impacto del aumento de los costes de préstamo sobre los fundamentales de las empresas que cotizan en bolsa.

El descenso secular en los tipos de interés desde la década de los ochenta ha restado mucho peso al coste de la deuda en las finanzas corporativas. Tanto que, con frecuencia, algunos incluso ignoran este factor. Según un estudio realizado por investigadores del Banco de la Reserva Federal de Boston, el ratio corporativo de gastos por intereses (es decir, los gastos por intereses como porcentaje de la deuda total) se ha reducido de aproximadamente el 7 % en 1996 a solo el 3 % en 20221.

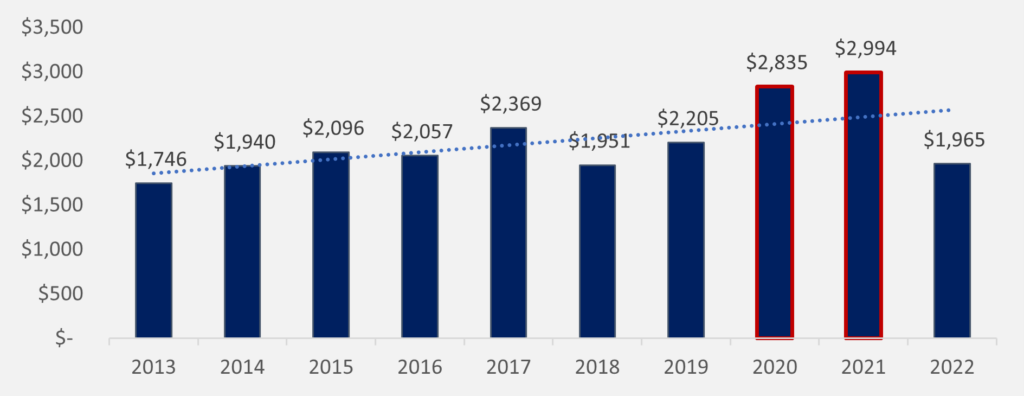

Un hecho interesante es que este ratio de gastos no empezó a incrementarse hasta mediados de 2023, casi 18 meses después de la primera subida de tipos por parte de la Reserva Federal. La explicación a este efecto retardado puede encontrarse en la pandemia, cuando la mayoría de las empresas aprovecharon los mínimos históricos en los tipos para refinanciar su deuda anticipadamente y asegurarse así tipos atractivos de cara a años sucesivos. Esto puede apreciarse en el gran aumento de emisiones de deuda que tuvieron lugar en 2020 y 2021, cuando las empresas estadounidenses emitieron una media de 3 billones de dólares en bonos, cifra que contrasta con el promedio de 2 billones anuales emitido entre 2013 y 2019.

figura 1: Emisiones de bonos en EE. UU. (en miles de millones de USD)

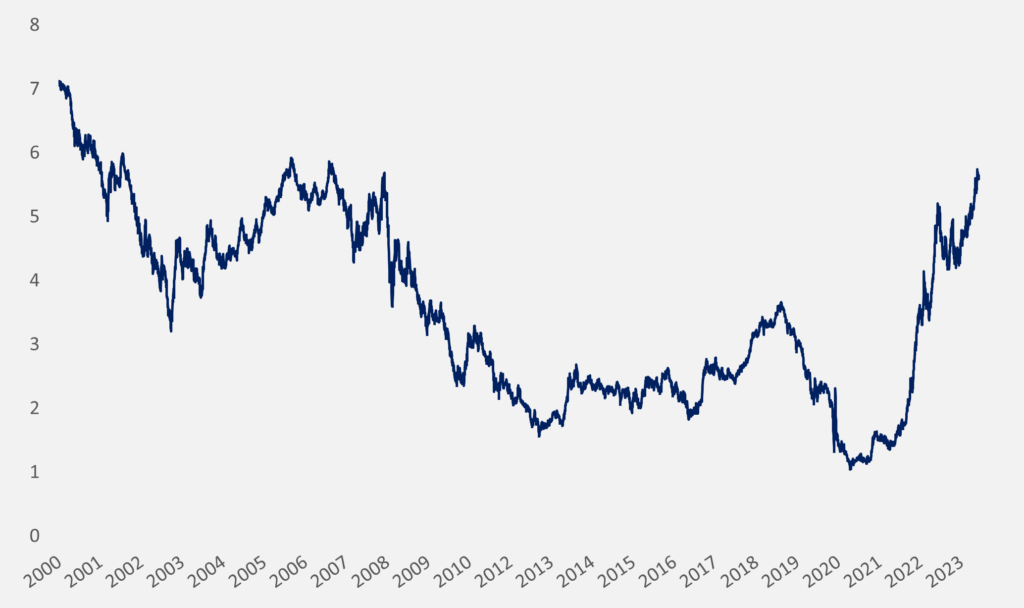

Visto desde el prisma actual, las empresas se encontraron con una excelente oportunidad de asegurarse mínimos históricos en los tipos de interés justo antes de que la Reserva Federal se embarcase en uno de los ciclos de ajuste monetario más importantes de su historia. Desde entonces, los costes de financiación han aumentado en casi cuatro puntos porcentuales y los rendimientos de los bonos con grado de inversión se encuentran en el 5,6 %, una tasa que no veíamos desde el punto álgido de la crisis financiera mundial y la burbuja de las puntocom.

figura 2: Rendimientos de los bonos con grado de inversión ($bn), 2013-2022

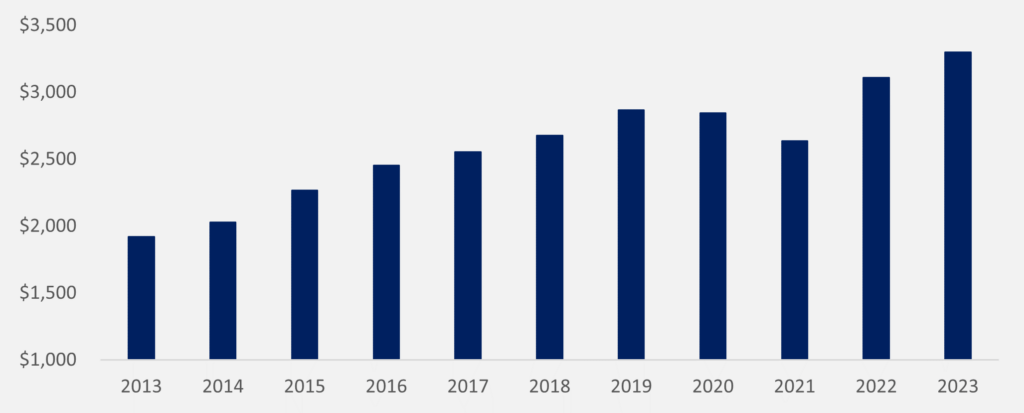

Ahora bien, pese a la fuerte subida de las tires, las empresas han conseguido hasta el momento retrasar el impacto del aumento de los gastos por intereses sobre sus balances posponiendo la refinanciación de su deuda con la esperanza de que los tipos de interés se normalicen en niveles más bajos. Este aplazamiento se ha visto especialmente claro dentro del sector de las agencias de calificación crediticia, en el que Moody’s ha observado un descenso en los volúmenes de emisiones del 40 % de 2021 a 2022. Sin embargo, cuanto más pospongan las empresas su refinanciación, mayor será el volumen de deuda en circulación que deberá refinanciarse a corto plazo, y mayor su impacto sobre el aumento de los costes de préstamo. El siguiente gráfico revela el fuerte aumento que desde 2021 ha experimentado el volumen de deuda de empresas estadounidenses que vencerá en los próximos tres años.

Figura 3: Deuda en circulación que vencerá en los próximos tres años

Por tanto, las subidas de tipos apenas han comenzado a afectar a la situación financiera de las empresas de todo el mundo, y es probable que su efecto se intensifique en los dos próximos años conforme estas vayan refinanciando una mayor proporción de su deuda en circulación a los tipos vigentes. Si tenemos en cuenta que los gastos por intereses representan una media del 12 % de los beneficios de explotación de los integrantes del S&P 5002, a día de hoy la mayoría de las empresas deberían poder hacerles frente. Sin embargo, en los próximos meses y años el incremento de los costes de préstamo comenzará a afectar al crecimiento de los beneficios de las compañías, que se verán obligadas a tomar decisiones difíciles. Mientras que algunas optarán por reducir su apalancamiento para proteger sus ganancias, lo cual podría limitar su capacidad para reinvertir en sus negocios, otras preferirán refinanciar su deuda y aceptar márgenes de beneficio neto más bajos, los cuales dependerán del nivel de los tipos de interés.

Ninguna de las dos opciones resulta especialmente atractiva.

Por suerte, no supondría un problema si una de las empresas en las que invertimos se viera en tal situación. La razón es una de nuestras reglas de oro, que dice que los negocios quality growth deben tener poca o ninguna deuda en sus balances. Se trata de la única regla a la que aplicamos un límite cuantitativo inflexible y que nos obliga a vender cualquier empresa que lo supere. Esto se aprecia mejor en el ratio de deuda neta/EBITDA de nuestros fondos, que actualmente oscila entre -0,2x en el caso del Seilern World Growth y 0,3x en el caso de Seilern Europa. Dicho de otro modo, la empresa quality growth promedio de nuestros fondos carece de apalancamiento y, en consecuencia, sus flujos de efectivo no se verán afectados por las subidas de tipos. Por tanto, los inversores quality growth estarán protegidos frente al aumento de los costes de préstamo en caso de que los tipos de interés permanezcan «más altos durante más tiempo».

1https://www.bostonfed.org/publications/current-policy-perspectives/2023/interest-expenses-coverage-ratio-and-firm-distress.aspx

2Fuente: FactSet, Seilern Investment Management Ltd.

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios