Les monopoles sont souvent considérés comme un signe évident d’avantage concurrentiel. L’idée selon laquelle les fortes barrières à l’entrée découragent la concurrence et permettent à l’entreprise en place de prospérer est largement répandue. Toutefois, une position monopolistique ne garantit pas toujours un avantage concurrentiel durable. Au contraire, l’histoire regorge d’exemples de sociétés monopolistiques autrefois puissantes qui ont été déstabilisées par des innovations qui ont complètement changé la donne.

Dans cet article, nous verrons qu’une position monopolistique peut conférer des avantages à court terme, mais que si l’entreprise en place n’est pas capable d’innover et de protéger son avantage concurrentiel, sa situation de monopole est vaine à long terme. Chez Seilern, notre processus de recherche est axé sur la quête de sociétés qui possèdent des avantages profonds et, surtout, qui ont la capacité de conserver ces avantages. De cette manière, nous pouvons être sûrs que les sociétés disposent d’un avantage concurrentiel durable et à long terme. Notre processus est également axé sur l’évaluation en continu des sociétés de notre univers d’investissement par rapport à nos Dix règles d’or et sur la pérennité de leurs avantages. Par conséquent, si une société possède des caractéristiques monopolistiques dans l’Univers Seilern, il s’agit d’un résultat de notre processus plutôt que d’une donnée d’entrée prédéfinie.

Le moment Kodak

Pourquoi un monopole confère-t-il des avantages ? La théorie veut que l’entreprise en place qui détient un monopole soit en mesure d’extraire la valeur économique maximale du secteur dans lequel elle opère. Ce faisant, elle peut optimiser les bénéfices qu’elle reverse aux actionnaires. Le problème est qu’il est difficile de le faire ad infinitum et que les décisions sont difficiles à prendre. Une société doit-elle utiliser les bénéfices d’aujourd’hui pour financer des efforts d’investissement visant à étendre ses marchés principaux, où les bénéfices à court terme sont les plus intéressants, ou doit-elle essayer de financer des projets à plus long terme dans des domaines voisins ou des technologies de rupture où les bénéfices futurs potentiels sont plus importants, mais où l’incertitude est plus grande ? Ce dilemme peut être aggravé par des politiques de rémunération inadéquates, qui récompensent les performances à court terme au détriment des perspectives de croissance à long terme. Les innovations disruptives attirent donc moins de capitaux et d’attention de la part de la direction.

Un des meilleurs exemples de ce phénomène est celui de la société The Eastman Kodak Company,également appelée Kodak. La société a été la première à lancer des appareils photo grand public à la fin du XIXe siècle et a ensuite développé un modèle commercial englobant l’ensemble de la chaîne de valeur, des appareils photo et pellicules en passant par le développement et le tirage des photos. Si vous vouliez photographier un événement particulier, il était probable que vous utilisiez un appareil photo Kodak. La pellicule de cet appareil était alors probablement développée par Kodak et les tirages étaient réalisés avec les produits de traitement Kodak sur du papier Kodak. Kodak a connu un tel succès qu’en 1976, la société détenait un quasi-monopole sur le marché américain des pellicules, avec une part de marché estimée à 90 %.1

Dans les années 1990, cependant, le passage de l’argentique au numérique a créé une demande pour de nouveaux types de produits en dehors du domaine d’expertise de Kodak. Non seulement cette nouvelle technologie était plus pratique, mais elle était également moins chère pour le client. Au lieu de devoir envoyer des pellicules entières et d’attendre qu’elles soient développées en photos, les clients pouvaient désormais revoir instantanément leurs prises de vue sur l’appareil photo et décider de les enregistrer ou de les imprimer. Cette évolution a été un double coup dur pour le modèle commercial jusqu’alors rentable de Kodak : les clients n’ont plus eu besoin de pellicules et le besoin en tirages de photos a également diminué, de nombreuses personnes préférant conserver leurs images sous forme numérique. Des concurrents tels que Sony, Nikon et Canon ont profité de cette opportunité et ont pris une longueur d’avance sur Kodak sur le marché des appareils photo numériques. En 2012, la société dépose le bilan.

On pense souvent à tort que Kodak n’a pas su innover face à cette nouvelle technologie de rupture. En réalité, Kodak a été la première société à développer un appareil photo numérique en 1975 et à faire breveter cette invention en 1978.2 Pourtant, ce nouvel appareil photo n’a pas été mis en production et a été mis de côté. La culture de la société a joué un rôle essentiel dans cette décision. L’incapacité de la direction à saisir pleinement l’opportunité offerte par le numérique s’explique par le fait que le modèle commercial de Kodak était devenu très dépendant de la pellicule. La direction craignait que le passage au numérique ne cannibalise ses activités existantes et très rentables basées sur la pellicule. Cette résistance et cette inertie internes, ajoutées à la forte concurrence dans le domaine du numérique, ont complètement bouleversé le modèle commercial. Kodak était devenu un monopoleur qui se reposait sur ses lauriers.

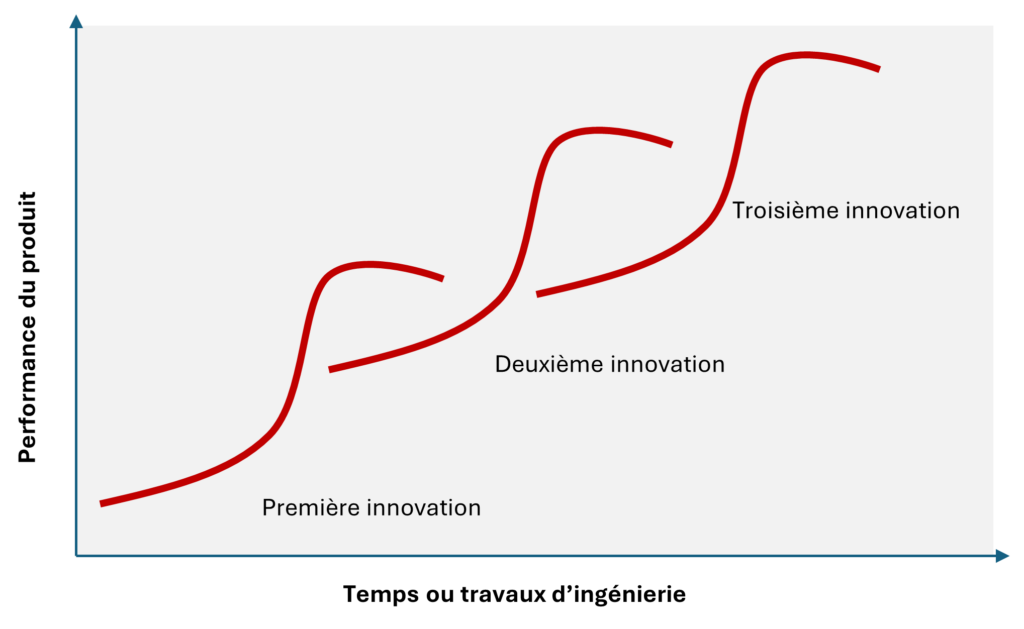

Dans son livre « Innovators Dilemma », Clayton M. Christensen propose un cadre conceptuel pour expliquer potentiellement ce phénomène. Il s’appuie sur la traditionnelle courbe en S (courbe sigmoïde) qui identifie les différentes étapes du cycle de vie d’une société ou d’une innovation. Lorsqu’une nouvelle technologie est développée pour la première fois, les progrès sont lents et la pente de la courbe en S est plus graduelle, mais celle-ci s’accentue ensuite à mesure que la compréhension et l’adoption s’améliorent, avant d’atteindre un plateau et de décliner finalement à mesure que les progrès ralentissent. Comme le montre la figure ci-dessous, Clayton M. Christensen prolonge ce raisonnement : lorsqu’une nouvelle technologie ou innovation durable apparaît, les courbes en S de l’ancienne et de la nouvelle technologie se chevauchent, la nouvelle technologie se trouvant dans les premiers stades d’accélération tandis que l’ancienne atteint un plateau.

Figure 1 : La courbe en S de la « technologie »

Source : « The Innovators Dilemma: When New Technologies Cause Great Firms to Fail »,Clayton M. Christensen (2013)

Les sociétés les plus prospères sont celles qui parviennent à gérer la transition entre l’ancienne et la nouvelle technologie lorsque les courbes se chevauchent. Dans le cas de Kodak, la première innovation a été la pellicule, remplacée par les appareils photo numériques. Le marché des appareils photo numériques, à son tour, a été ébranlé par la troisième innovation, le smartphone, avec appareil photo numérique intégré.

La résurgence de Microsoft

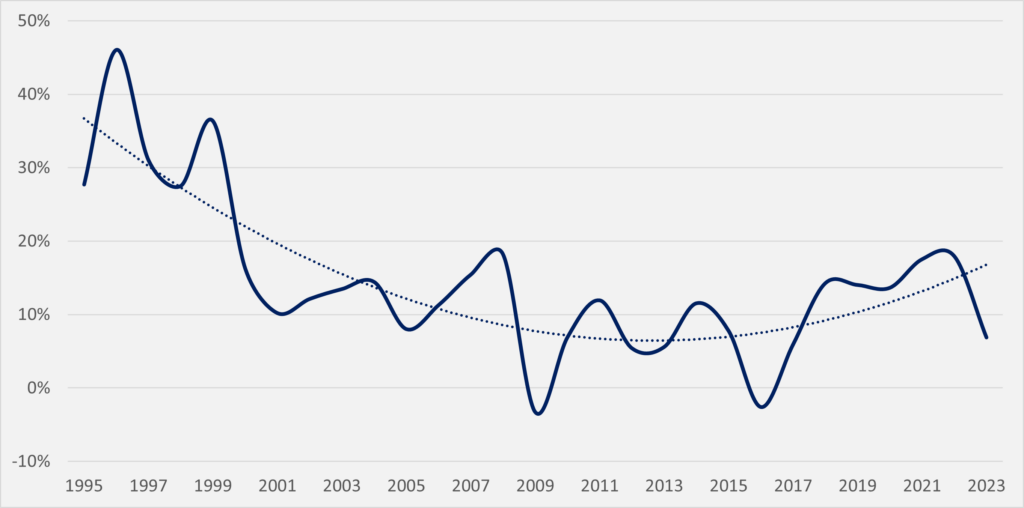

Microsoft constitue une étude de cas intéressante. La position dominante de la société sur le marché des ordinateurs personnels dans les années 2000 était inégalée, avec une part mondiale de 95 % du marché des systèmes d’exploitation en 2009, grâce à son système d’exploitation Windows, qui a connu un immense succès. Aujourd’hui, ce chiffre est plus proche de 27 %.3 Si l’on examine la croissance des ventes de Microsoft dans le graphique ci-dessous, on constate qu’entre 1995 et 2000, la société a connu une croissance moyenne de 30 % par an. Entre 2001 et 2014, cette moyenne n’est plus que de 10 % par an.

Figure 2 : Croissance des ventes de Microsoft (% en glissement annuel), 1995-2023

Source : comptes de la société, Seilern Investment Management, 2023

À première vue, on pourrait croire que Microsoft suit la même voie que Kodak en ratant un virage technologique, en l’occurrence l’essor rapide des systèmes d’exploitation mobiles (dominés aujourd’hui par Android). Toutefois, la société a considérablement évolué depuis l’époque où elle dépendait de son système d’exploitation, pour proposer aujourd’hui une suite Office très prisée, une offre de logiciels de productivité, une activité de jeux, des services Cloud Azure et de nombreux autres services connexes. Microsoft a réussi à atteindre un taux de croissance proche de 15 % en moyenne depuis 2017.

La réussite de Microsoft s’explique en grande partie par un changement d’état d’esprit et de stratégie. En transférant les investissements dans les technologies traditionnelles (par exemple, les systèmes d’exploitation) vers de nouvelles opportunités émergentes (par exemple, le cloud computing), la culture défensive de protection des actifs est devenue un esprit offensif semblable à celui d’une start-up. La transformation de Microsoft en une société indépendante en termes d’appareils et de plateformes depuis l’arrivée de Satya Nadella à la tête de la société en 2014 en est un bon exemple. Plutôt que de s’appuyer sur un réseau en boucle fermée, Microsoft a ainsi pu étendre ses tentacules technologiques et donner un nouveau souffle aux partenariats stratégiques et à l’innovation. Si la société s’était appuyée sur son activité traditionnellement rentable de systèmes d’exploitation, à l’instar de Kodak et de son activité argentique, elle serait aujourd’hui une entité très différente.

Outre les décisions d’allocation du capital, d’autres facteurs peuvent également empêcher les équipes de direction d’investir dans l’innovation à long terme. Les sociétés perçues comme monopolistes, compte tenu de leur position sur le marché, font l’objet d’un examen réglementaire plus approfondi afin de s’assurer que les clients sont traités de manière équitable. Le fondateur de Microsoft, Bill Gates, estime que si la société n’avait pas été distraite par une enquête antitrust du ministère américain de la Justice, qui a duré 13 ans (1998-2011), elle aurait disposé d’un système d’exploitation mobile fiable susceptible de rivaliser avec Android.

C’est ce que nous constatons encore aujourd’hui avec les enquêtes antitrust en cours visant les sociétés « Big Tech » telles qu’Apple, Alphabet, Meta et Amazon, les autorités de régulation cherchant apparemment à obtenir des ordonnances de démantèlement. Pour une société en ligne de mire des autorités, cette situation peut mobiliser des ressources et un temps précieux, mettant à mal tous les projets innovants qui ont été entrepris ou auraient pu l’être. Comme nous l’avons indiqué dans le passé ((Anti) Trust in Politics), ces enquêtes vont très rarement jusqu’au procès et, même si c’est le cas, le démantèlement complet de la société est encore plus improbable. Malgré cela, la procédure antitrust est l’un des nombreux risques que nous suivons de près et que nous gérons avec soin lorsque nous construisons des portefeuilles chez Seilern.

Le processus de Seilern

Si Microsoft a très bien réussi à gérer de multiples changements en matière d’innovation, la société ne s’arrête pas là. L’attention constante qu’elle porte à ses clients lui a permis d’entourer son écosystème d’un rempart, bon nombre de ses principales applications s’imposant comme des éléments marginaux stratégiques des processus des clients. À tel point que même s’il existe de « meilleures » alternatives à ses produits ou services, le client est lié à son écosystème en pleine croissance, ce qui entraîne des coûts extrêmement élevés en cas de changement. Ce n’est qu’avec une compréhension approfondie de ces sujets et l’application des Dix règles d’or de Seilern que des conclusions peuvent être tirées concernant la pérennité des avantages concurrentiels de Microsoft et la probabilité de réussite de la stratégie de croissance de la direction.

En résumé, les avantages monopolistiques ne sont pas garantis à long terme. Plutôt que de se concentrer sur la recherche de sociétés présentant des caractéristiques monopolistiques, il est préférable de commencer par connaître la société et le secteur d’activité en détail. Chez Seilern, notre processus de recherche approfondie est axé sur la quête de sociétés qui disposent d’un avantage concurrentiel durable et qui sont en mesure de le conserver. Dans certains cas, notre processus nous permet de trouver des sociétés qui ont établi une forme de structure monopolistique ou oligopolistique. L’essentiel est de se rappeler qu’il s’agit simplement d’un résultat de notre processus de recherche, et non d’une donnée d’entrée utilisée pour parvenir à ce résultat.

A. Bhanot

30 avril 2024

1Kodak and The Digital Revolution – Harvard Business School (2005)

2https://patents.google.com/patent/US4131919

3https://gs.statcounter.com/os-market-share#monthly-200901-202402

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires