A menudo, se considera que los monopolios presentan una evidente ventaja competitiva y que las grandes barreras de entrada sirven para que la empresa dominante disuada a la competencia y prospere. Ahora bien, tener una posición monopolística no siempre garantiza que una ventaja competitiva vaya a ser duradera. Si echamos la vista atrás, veremos numerosos ejemplos de empresas monopolistas que antaño fueron poderosas y quedaron desbancadas por innovaciones que alteraron por completo el statu quo.

En este boletín, analizamos por qué una posición monopolística puede conferir ventajas a corto plazo y cuáles son las razones para que, a menos que se innove y se proteja su ventaja competitiva, sea algo irrelevante a largo plazo. En Seilern, nuestro proceso de análisis se centra en encontrar empresas que cuenten con sólidas ventajas y, lo que es más importante, que sean capaces de mantenerlas. Así nos aseguramos de que su superioridad competitiva frente a las demás sea sostenible y duradera. También resulta esencial evaluar periódicamente su adhesión a nuestras diez reglas de oro y determinar si están manteniendo sus ventajas. En consecuencia, si cualquier compañía en el universo Seilern posee características monopolísticas estas son un output de nuestro proceso de inversión y no un input predefinido.

El momento de Kodak

¿Por qué una posición monopolística confiere ventajas? En teoría, la empresa dominante puede obtener el máximo valor económico del sector en el que opera, por lo que puede maximizar sus beneficios y distribuirlos entre sus accionistas. Sin embargo, mantener este proceso indefinidamente es todo un reto y conlleva decisiones difíciles: ¿se deberían utilizar los beneficios actuales para financiar las inversiones destinadas a ampliar los mercados principales, que ofrecen beneficios inmediatos más atractivos? ¿o se deberían financiar proyectos a más largo plazo en sectores adyacentes o tecnologías disruptivas con unos beneficios futuros potencialmente más elevados, pero también una mayor incertidumbre? Si, además, una empresa tiene políticas de remuneración inadecuadas que priorizan los resultados a corto plazo a expensas de las perspectivas de crecimiento a largo plazo, la elección puede ser aún más difícil. Por lo tanto, es habitual que las innovaciones disruptivas atraigan menos capital y atención por parte del equipo directivo.

Uno de los ejemplos más notables de este fenómeno es Eastman Kodak Company,también conocida como Kodak. Pionera en el mercado de consumo de cámaras a finales del siglo XIX, desarrolló un modelo de negocio que abarcaba toda la cadena de valor, desde las cámaras y el carrete hasta el revelado y la impresión fotográfica: si alguien quería fotografiar un acontecimiento especial, lo más probable es que utilizara una cámara Kodak con un carrete de película que, probablemente, también procesaría Kodak y que después se revelaría con soluciones Kodak y se imprimiría en papel Kodak. La empresa tuvo tanto éxito que, en 1976, ostentaba prácticamente el monopolio del mercado estadounidense de las cámaras, con una cuota de mercado estimada del 90 %.1

En la década de 1990, sin embargo, el paso de la fotografía química a la electrónica digital hizo surgir una demanda de nuevos tipos de productos, fuera del principal campo de especialidad de Kodak. Esta nueva tecnología no solo era más cómoda, sino también más barata para los consumidores. En lugar de tener que enviar carretes enteros de película y esperar a que se revelaran, los clientes podían revisar sus fotos en la cámara al instante y decidir si las guardaban o las imprimían. Esto supuso un doble golpe para el rentable modelo de negocio de Kodak; para empezar, los clientes ya no necesitarían película y, además, también se reduciría la necesidad de imprimir fotos, ya que muchos preferirían guardar las imágenes en formato digital. Empresas de la competencia como Sony, Nikon y Canon aprovecharon esta oportunidad y aventajaron notablemente a Kodak en el mercado de las cámaras digitales. En el 2012, la empresa se declaró en quiebra.

Se suele pensar que esta nueva tecnología disruptiva acabó con Kodak porque la empresa no innovó lo suficiente, pero no es cierto. De hecho, fue la primera en desarrollar una cámara digital en 1975 y patentó su diseño en 1978,2 pero nunca llegó a producirla y archivó el proyecto. Una de las principales causas de esta decisión fue la cultura de la empresa: el equipo directivo no supo ver la importancia de la oportunidad digital porque el modelo de negocio de Kodak se había vuelto demasiado dependiente de la fotografía química. El paso a la vertiente digital habría desbaratado su negocio de venta de carretes de película, que era sumamente rentable. Por culpa de la reticencia y la inercia a nivel interno, y de la fuerte competencia en el ámbito digital, el modelo de negocio se vino completamente abajo. El problema de Kodak fue que, pensando que tenía el monopolio, se volvió autocomplaciente.

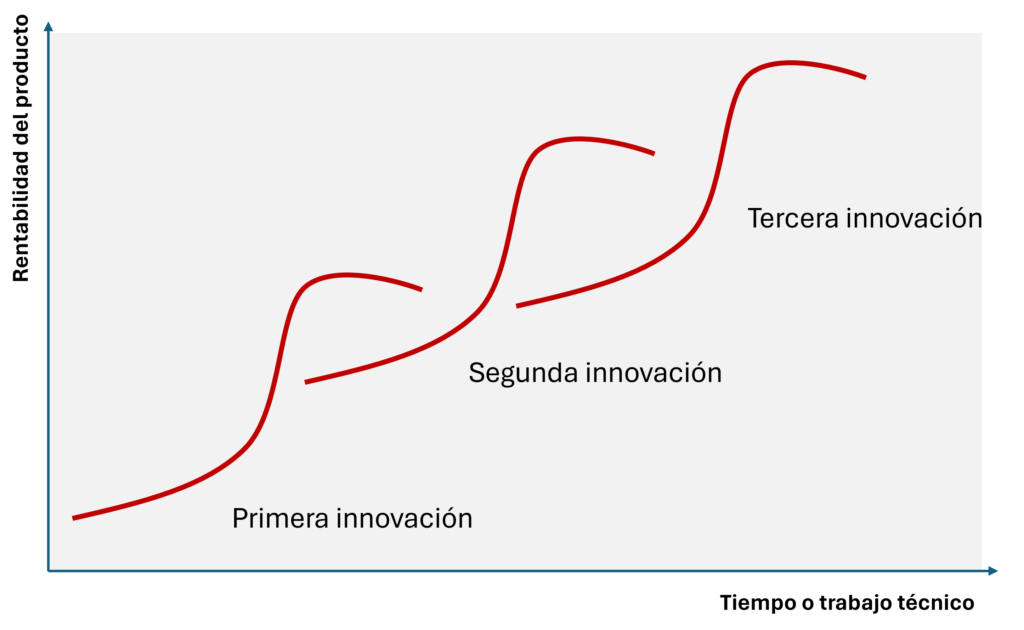

En su libro El dilema de los innovadores, Christensen presenta un marco conceptual para intentar explicar este fenómeno. Se basa en la tradicional curva en S (curva sigmoidea), que representa las diferentes etapas del ciclo de vida de una empresa o de una innovación. Cuando se desarrolla por primera vez una nueva tecnología, los avances son lentos y la pendiente de la curva en S es más gradual, pero luego se pronuncia a medida que mejoran la comprensión y la adopción. Más adelante, se estanca y, finalmente, decae a medida que se ralentiza el progreso. Como se ve en el siguiente gráfico, Christensen amplía esta idea: cuando surge una nueva tecnología o innovación duradera, las curvas en S de las tecnologías se solapan en las primeras fases de aceleración de la nueva tecnología y durante el progresivo estancamiento de la antigua.

Gráfico 1: La curva en S de la tecnología

Las empresas que triunfan son las que saben gestionar la transición de la tecnología antigua a la nueva cuando se solapan las curvas. En el caso de Kodak, la primera innovación fue la película química, sustituida después por las cámaras digitales. Más adelante, las cámaras digitales sucumbieron a la tercera innovación, los teléfonos inteligentes, que incluían de serie la función de cámara digital.

El resurgimiento de Microsoft

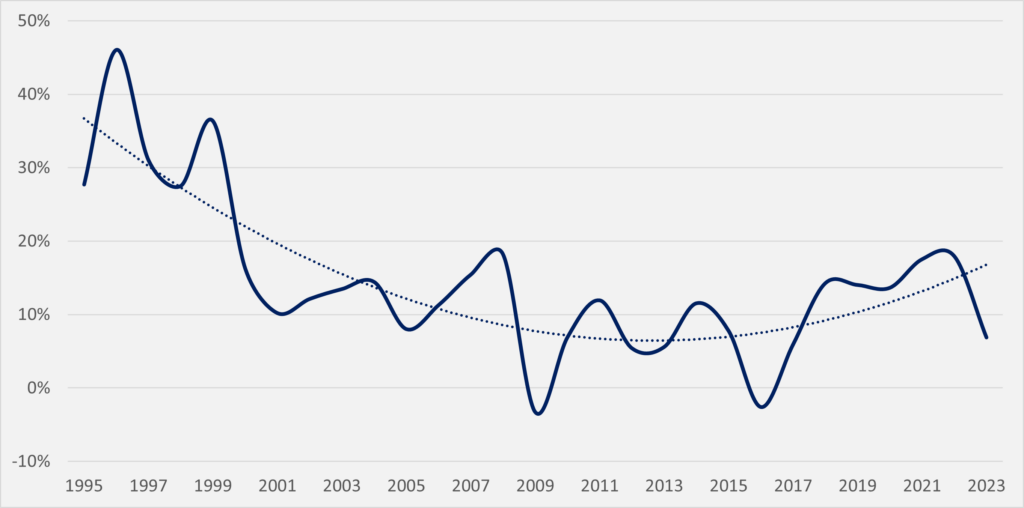

Un caso interesante es el de Microsoft. Durante la década de los 2000, la empresa tuvo el dominio absoluto del mercado de los ordenadores personales y llegó a tener una cuota mundial del 95 % del mercado de sistemas operativos en 2009, gracias a su sistema operativo Windows, que gozó de un enorme éxito. Hoy en día, esa cifra ronda el 27 %3Si observamos la evolución de las ventas de Microsoft en el gráfico siguiente, entre 1995 y 2000 la empresa registró un crecimiento medio anual superior al 30 %. Sin embargo, este crecimiento medio se redujo a apenas un 10 % anual entre 2001 y 2014.

Gráfico 2: Crecimiento de las ventas de Microsoft (% interanual), 1995-2023

A simple vista, cabría pensar que Microsoft ha seguido el mismo camino que Kodak al no haber aprovechado el cambio tecnológico (en este caso, el rápido auge de los sistemas operativos móviles, con Android actualmente a la cabeza). Sin embargo, la empresa ha evolucionado de forma espectacular y ha pasado de depender de los sistemas operativos a contar con un paquete Office muy eficaz, un catálogo de software de productividad, un negocio de videojuegos, una oferta de servicios en la nube de Azure y muchos otros servicios relacionados. Desde 2017, Microsoft ha logrado una tasa de crecimiento media próxima al 15 %.

Un factor importante que ha contribuido al éxito de Microsoft ha sido un giro en su planteamiento y estrategia. Al cambiar las inversiones en tecnologías tradicionales (p. ej., sistemas operativos) por oportunidades nuevas y emergentes (p. ej., computación en la nube), la cultura defensiva y de protección de activos ha pasado a ser una cultura ofensiva similar a la de las start-ups. Un claro ejemplo de la gestión de Satya Nadella desde su nombramiento como CEO en 2014 ha sido la transición de Microsoft hacia una empresa capaz de ofrecer servicios a todo tipo de dispositivos y plataformas. Gracias al cambio, Microsoft ha dejado de depender de una red de circuito cerrado y ha ampliado su alcance tecnológico, estimulando las asociaciones estratégicas y la innovación. Si la empresa se hubiera anclado a su negocio tradicionalmente rentable de sistemas operativos, como hizo Kodak con la fotografía, su situación actual sería muy diferente.

Dejando a un lado las decisiones de asignación de capital, hay otros factores que también pueden disuadir a los equipos directivos de invertir en innovación a largo plazo. Cuando, por su posicionamiento en el mercado, una empresa se percibe como un monopolio, los reguladores suelen examinarla más de cerca para garantizar que los consumidores reciban un trato justo. Bill Gates, fundador de Microsoft, cree que si el Departamento de Justicia de los EE. UU. no hubiera llevado a cabo una larga investigación antimonopolio durante 13 años (de 1998 a 2011), la empresa habría desarrollado un sistema operativo móvil con posibilidades de competir con Android.

Hoy en día vemos nuevos ejemplos de investigaciones antimonopolio, como las iniciadas contra grandes compañías tecnológicas como Apple, Alphabet, Meta y Amazon, que podrían saldarse con órdenes de escisión. Para una empresa en el punto de mira, esto podría suponer la pérdida de unos recursos y un tiempo muy valiosos, y frustrar cualquier proyecto innovador que tuviera en curso o que hubiera planificado. Como ya hemos señalado en otras ocasiones, estas investigaciones rara vez llegan a los tribunales e, incluso si lo hacen, las escisiones empresariales a gran escala son aún menos probables. A pesar de ello, las medidas antimonopolio son uno de los muchos riesgos que seguimos de cerca y gestionamos cuidadosamente a la hora de construir carteras en Seilern.

El proceso de Seilern

Microsoft no solo ha sabido gestionar varias innovaciones, sino que va un paso más allá. Gracias a su infatigable dedicación a sus clientes, ha labrado una ventaja competitiva en torno a su ecosistema, y muchas de sus principales aplicaciones se han convertido en elementos esenciales de los procesos de sus clientes. Tanto es así que, aunque existan alternativas «mejores» a sus productos o servicios, los clientes están atados a su ecosistema en expansión y tendrían que asumir costes extremadamente elevados si quisieran cambiar de proveedor. Para valorar adecuadamente la durabilidad de las ventajas competitivas de Microsoft y las probabilidades de éxito de la estrategia de crecimiento del equipo directivo, es imprescindible tener una profunda visión de conjunto y aplicar las diez reglas de oro de Seilern.

En resumen, ninguna empresa tiene garantizado que sus ventajas monopolísticas puedan mantenerse a largo plazo. Por eso, en lugar de centrarse en buscar empresas con características monopolistas, es mucho más conveniente analizar primero la empresa y el sector en detalle. En Seilern, nuestro exhaustivo proceso de análisis está orientado a encontrar empresas que tengan una ventaja competitiva duradera y puedan mantenerla. En ocasiones, este proceso nos llevará a encontrar empresas que hayan establecido algún tipo de estructura monopolística u oligopolística. No obstante, es importante recordar que se trata simplemente de un output de nuestro proceso de análisis, no de una input.

1Kodak y la Revolución Digital, Harvard Business School (2005)

2https://patents.google.com/patent/US4131919

3https://gs.statcounter.com/os-market-share#monthly-200901-202402

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios