Die Begriffe «Unternehmen» und «Aktien» werden oft synonym verwendet. Bei näherem Hinsehen wird aber schnell deutlich, dass sich ihr Bedeutungsinhalt stark unterscheidet. Unternehmen sind Organisationen im Bereich direkter Wirtschaftstätigkeit, d. h. juristische Personen, die Waren oder Dienstleistungen herstellen bzw. anbieten. Aktien sind Eigentumsanteile an solchen Unternehmen und begründen anteilige Ansprüche an deren Vermögenswerten und Erträgen. In den Lehrbüchern steht, dass der Aktienkurs bei Nichtberücksichtigung sonstiger bestehender Unterschiede zwischen einzelnen Unternehmen die diskontierten zukünftigen Cashflows pro Anteil des jeweiligen Emittenten widerspiegeln sollte. In der Realität allerdings ist es selten so einfach, und es gibt eine Vielzahl anderer Faktoren, die über den Bereich der Fundamentaldaten des Unternehmens hinausgehen und den Kurs von Aktien beeinflussen. Diese Faktoren führen in Verbindung mit dem Zusammenspiel verschiedener weiterer Kräfte zu erheblichen kurzfristigen Kursschwankungen.

In vielerlei Hinsicht lässt sich das Verhalten der Aktienkurse mit der täglichen Wetterentwicklung vergleichen. Sie verändern sich ständig und können aufgrund eines komplexen Zusammenspiels von atmosphärischen Bedingungen und Phänomenen von einem Tag zum nächsten dramatisch schwanken. Das Unternehmen selbst verhält sich dagegen eher wie die Jahreszeiten. Obwohl sie natürlich von den gleichen Dingen beeinflusst wird, die Muster seiner Entwicklung sind viel vorhersehbarer und Änderungen gehen langsamer vonstatten. Häufig ist das Wetter so, wie es in der jeweiligen Jahreszeit zu erwarten ist. Im Winter ist es normalerweise kalt, im Sommer dagegen heiss und die Strände sind voll. Manchmal ist es aber eben auch ganz anders. In Denver, Colorado, mussten die Einwohner am 12. Juni 1947 nach unerwartetem nächtlichem Schneefall die Schneeschaufeln herausholen, um ihre Einfahrten zu räumen.

An der Börse sind solche unerwarteten Ereignisse häufiger, und wenn die Märkte steil bergab gehen, wird gerne vergessen, dass solche Situationen aller Wahrscheinlichkeit nach nur vorübergehend sind. Aber als Investoren ist es unsere Aufgabe, genau dann die Nerven zu bewahren und geduldig auf die sichere Erholung zu warten.

Überzeugung ist der Schlüssel

Der Begriff «Überzeugung» wird in der Regel als klare Meinung zu oder fester Glaube an etwas definiert, aber sie ist mehr als das. Der wahre Härtetest für anlegerische Überzeugungen kommt nicht, wenn Markttrends eine Strategie bestätigen, sondern wenn genau das Gegenteil der Fall ist. Wir sind von unserer Anlagephilosophie überzeugt, weil wir den Quality Growth Ansatz aus guten Gründen für besonders effektiv halten. Dies beruht auf mehreren Schlüsselfaktoren:

- Fundamentale Treiber: Unsere Philosophie basiert auf der gut belegten Prämisse, dass Erträge die entscheidenden Treiber für die Entwicklung von Aktienkursen sind. Der Markt kann zwar kurzfristig von der Anlegerstimmung beeinflusst werden. Über längere Zeiträume bestimmen aber die langfristigen wirtschaftlichen Fundamentaldaten und das Wachstumspotenzial eines Unternehmens darüber, wohin sich sein Aktienkurs bewegt.

- Nachhaltigkeit hochwertiger Unternehmen: Wir sind davon überzeugt, dass hochwertige Unternehmen, die robust genug sind, sich im Wettbewerb durchzusetzen und sich an Veränderungen anzupassen, bessere Chancen haben, über längere Zeiträume stabile Cashflows zu generieren.

- Empirischer Beleg: Wir verfügen über fundierte Belege für die Effektivität dieses Anlagestils, etwa die starke langfristige Performance1 oder die erwiesene Widerstandsfähigkeit von Quality Growth Unternehmen2.

Diese Erkenntnisse bilden die Grundlage unserer Strategie, sind das Fundament unserer Überzeugung und leiten unser Handeln in Phasen der Marktvolatilität.

Um unsere Grundsätze effektiv umzusetzen, ist eine einheitliche Vorgehensweise von entscheidender Bedeutung. Zwischen verschiedenen Anlagestilen zu wechseln, birgt grundsätzlich die Gefahr, Fehler zu machen. Auch ein konsistenter Ansatz bietet davor keinen vollständigen Schutz, aber er kann Fehler in Bereiche verlagern, in denen wir mehr Handlungsspielraum haben, etwa bei der Prognose des Geschäftswachstums, und das Agieren mit vielen Unwägbarkeiten vermeiden, etwa beim Market Timing oder bei Wechseln des Anlagestils.

Um fortlaufend zu prüfen, ob wir mit unserer Überzeugung nach wie vor richtig liegen, verwenden wir viel Zeit damit, zu ermitteln, was Quality Growth ist und was es nicht ist. Dies bildet die Grundlage unserer Aktienauswahl und gibt uns Sicherheit, wenn wir Unternehmen weiter halten, deren Aktien gerade stark fallen, und andererseits Unternehmen ignorieren, deren Aktien gerade von der aktuellen Dynamik profitieren. In beiden Fällen müssen wir natürlich zunächst relative Verluste in Kauf nehmen, gehen aber davon aus, dass unser Schwerpunkt auf qualitativ hochwertigen Unternehmen und der Einfluss der Erträge auf den Aktienkurs über langfristigere Zeitrahmen solche Entscheidungen rechtfertigt. Darüber hinaus ist zu beachten, dass bei sinkendem Aktienkurs die Fundamentaldaten unverändert bleiben und damit die erwartete Rendite steigt. Auf der Grundlage von sorgfältigem Research erhöhen wir oft unsere Bestände derjenigen Aktien mit der schlechtesten Entwicklung, weil wir wissen, dass die Börse ihre Fehler im Laufe der Zeit korrigieren wird.

Langfristiger Durchschnitt, kurzfristige Extreme

Wie oft weichen die Aktienkurse tatsächlich von den Fundamentaldaten ab? Bei diesem Thema verschleiern Durchschnittswerte oft mehr, als sie offenbaren. Übertriebener Optimismus oder Pessimismus kann zu weit vom Durchschnitt entfernt liegenden Extrembedingungen auf dem Markt führen. Dies passiert sehr viel häufiger als Änderungen bei den fundamentalen Faktoren von Unternehmen. Statistiken bestätigen dies.

Die durchschnittliche monatliche Gesamtrendite der Unternehmen im S&P 500-Index beträgt 0,8 Prozent, aber 76,7 Prozent der jeweiligen monatlichen Erträge liegen ausserhalb von +/- 1 Prozent dieses Mittelwerts. Erinnern wir uns zur Veranschaulichung an den Mathematikunterricht in der Schule, als wir wie bei einer Verlosung weisse und rote Kugeln aus einem Topf gezogen haben – übertragen auf den S&P 500 würden wir dabei drei von vier Mal eine Kugel mit mehr als 1,8 Prozent oder weniger als -0,2 Prozent Rendite ziehen.

Zu wissen, dass der gesamte Markt auf diese unvorhersehbare Weise funktioniert, ist für den Anleger sehr wichtig. Aber angenommen, dies trifft insgesamt zu: Sind bei hochwertigen Unternehmen nicht besonders viele Anleger an der Preisbildung beteiligt und ist die Volatilität der Aktienkurse solcher Unternehmen nicht deshalb geringer?

Nicht unbedingt. Wir haben festgestellt, dass selbst bei einigen der besten Unternehmen der Welt die Aktienkurse sehr volatil sein können. Ein Beispiel dafür ist MasterCard, die grösste Position im Seilern World Growth und seit fast 15 Jahren unter den Top Ten dieses Fonds3. Die Dienste und Leistungen des Unternehmens haben sich gegenüber den Mitbewerbern am Markt und auch vor dem Hintergrund eines komplexen Regulierungsrahmens sehr gut behauptet. MasterCard gehört zu den am besten prognostizierbaren Elementen des Seilern-Universums4 und gilt als Paradebeispiel eines Quality Growth Unternehmens.

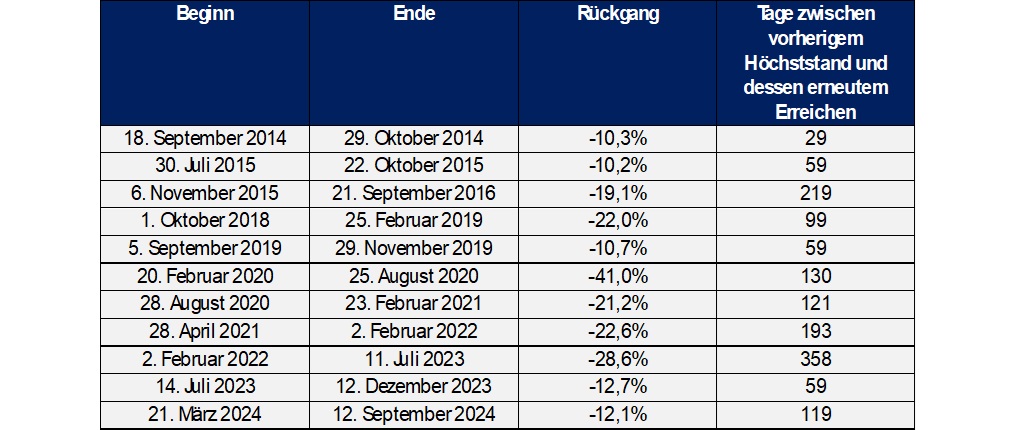

Wie die nachstehende Tabelle zeigt, hat selbst dieser Inbegriff eines Quality Growth Unternehmens in den letzten zehn Jahren einige Aufs und Abs erlebt. Es kam dabei zu separaten Zeitpunkten insgesamt elfmal zu einem Kursrückgang von mehr als 10 Prozent.

Tabelle 1: Mastercard-Kursrückgänge

Was sollten Anleger tun? Die Antwort ist, aus einem anderen Topf zu ziehen. Wie mein Kollege Quentin veranschaulicht hat, steigt mit der Haltedauer die Wahrscheinlichkeit, dass der Topf nur positive Werte enthält.

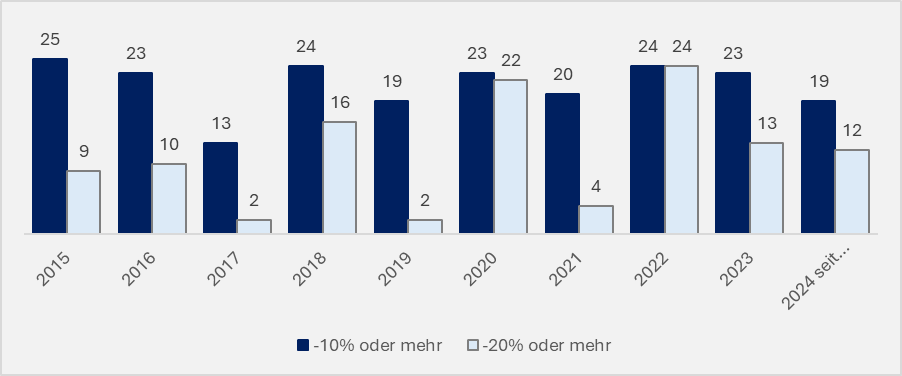

Wichtige Faktoren, die uns bei dieser Strategie des langfristigen Haltens die Volatilitätsphasen überstehen helfen, sind unser tiefgreifendes Research und unser Vertrauen in die eigenen Überzeugungen. Dies ist auch deshalb wichtig, weil es solche Kursrückgänge nicht nur bei MasterCard gibt. Jedes Jahr fallen verschiedene Aktien im Seilern World Growth in der gleichen Grössenordnung oder sogar mehr (siehe Abbildung 1). In den letzten zehn Jahren lagen bei fast jeder einzelnen Aktie unserer Fonds 10 Prozent zwischen ihrem Höchst- und Tiefststand. Ebenso frappierend häufig kommt es vor, dass diese Spanne sogar 20 Prozent oder mehr beträgt. Im Durchschnitt verzeichnet die Hälfte des Portfolios einmal pro Jahr einen Kursrückgang von 20 Prozent.

Abbildung 1: Anzahl der Aktien mit Kursrückgang pro Jahr (Seilern World Growth)

Aber wie relevant ist das alles? Anstatt die starken Kursverluste der letzten zehn Jahre als Grund zur Sorge zu betrachten, sollten Anleger sie als das betrachten, was sie meistens sind – ein Spiegelbild launischer und oft von Nervosität geprägter Einschätzungen des Marktes, die problemlos ignoriert oder besser noch als nutzbarer Vorteil gesehen werden können. Obgleich also solche Rückgänge bemerkenswert häufig sind, löst sich der Knoten im Laufe der Zeit immer wieder und die Aktienkurse erholen sich5. Die annualisierte Wachstumsrate des Nettoinventarwerts des Seilern World Growth betrug in den selben zehn Jahren 12,5 Prozent5 bei nur minimaler Fluktuation der Bestandteile.

Die Börse ist wie das Wetter – manchmal kann sich alles ganz schnell ändern. Anleger sind in der Regel gut beraten, ruhig zu bleiben und die Situation gründlich zu bewerten, bevor sie handeln. So wie eine einzige Schneeflocke keinen Winter ausmacht, bedeutet eine Korrektur noch keinen Bärenmarkt. Und die Dinge sind selten so schlecht (oder so gut), wie es auf den ersten Blick scheinen mag. In Denver weiss man das nur zu gut. Denn nur vier Tage nach dem plötzlichen Wintereinbruch lag die Temperatur wieder bei sommerlichen 31 Grad.

MJ Faherty,

1. Oktober 2023

- Wie sich an der Wertentwicklung der Seilern Fonds zeigt, hat Quality Growth seit Auflegung annualisierte Renditen zwischen 11,18 Prozent (Seilern Europa EUR U R Founders, 30. Oktober 2014) und 9,92 Prozent (Seilern World Growth USD U I, 5. Juli 2006) und 9,98 Prozent (Seilern America USD U I, 10. Juli 2007) generiert (von 30. September 2024). ↩︎

- Quality Growth Unternehmen sind zwar gegen Marktrückgänge nicht immun und in der Regel in gleichem Umfang davon betroffen wie andere Emittenten – haben sich aber in den letzten zehn Jahren 1,8-mal schneller davon erholt als der breite Markt (Standard & Poors, Seilern Investment Management Ltd. von 30. September 2024). ↩︎

- Die Position wurde im 3. Quartal 2009 erstmals erworben und erreichte im 1. Quartal 2010 die Top Ten. ↩︎

- Objektive Ermittlung anhand der Streuung der verkaufsseitigen Schätzungen des Umsatz- und Gewinnwachstums. ↩︎

- Dies bezieht sich auf die Anteilsklasse USD U I Stand Ende August 2024. Dieser Wert lag 2,4 Prozent über der Benchmark MSCI World ↩︎

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an