Les mots « société » et « action » sont souvent utilisés de manière interchangeable pour désigner la même chose. Pourtant, en y réfléchissant un peu, on se rend bien entendu compte qu’ils ont des significations différentes. La société représente un moteur économique et est une entité juridique destinée à produire des biens ou des services. Une action représente une part de propriété dans la société et constitue un droit proportionnel sur ses actifs et ses bénéfices. Lors de la valorisation d’une société, on nous enseigne que le cours de l’action, toutes choses égales par ailleurs, devrait

refléter les flux de trésorerie futurs actualisés par part de cette société. Toutefois, la réalité est rarement aussi simple, et différents facteurs, dépassant largement les fondamentaux de la société elle-même, ont une incidence sur le cours de l’action. Ces facteurs peuvent entraînent d’importantes fluctuations à court terme en raison de l’interaction des différentes forces en présence.

À bien des égards, les actions sont comparables à la météo. Elles sont très variables et peuvent considérablement évoluer d’un jour à l’autre, en fonction d’une interaction complexe de conditions et de phénomènes atmosphériques. Les sociétés ressemblent davantage aux saisons. Bien qu’elles soit bien sûr influencées par les mêmes éléments, les tendances sont beaucoup plus prévisibles et les changements de tendance se produisent lentement. Bien souvent, la météo correspond à la saison. Les journées sont généralement froides en hiver et les plages sont bondées en été. Mais parfois, ce n’est pas le cas. Le 12 juin 1947, à Denver, dans le Colorado, les habitants ont dû utiliser des pelles à neige pour dégager leurs allées après une chute de neige inattendue pendant la nuit.

Le marché boursier connaît fréquemment des événements improbables et, dans un contexte de chute brutale du marché, il peut être difficile de se dire que la situation est très probablement temporaire. Mais en tant qu’investisseurs, c’est précisément notre rôle de garder notre sang-froid et d’attendre patiemment l’inéluctable reprise.

Convainquez-moi

La conviction ne se limite pas à une opinion ou une croyance forte, comme on la définit habituellement. Elle est véritablement mise à l’épreuve non pas lorsque les tendances du marché s’alignent sur votre stratégie, mais précisément lorsque ce n’est pas le cas. Notre conviction dans notre philosophie d’investissement repose sur l’opinion largement étayée selon laquelle une approche « quality growth » est efficace. Cette opinion repose sur plusieurs idées clés:

- Facteurs fondamentaux : la pierre angulaire de notre conviction repose sur le concept bien établi selon lequel les bénéfices constituent le principal moteur des cours boursiers. Bien que le marché puisse être influencé à court terme par la confiance des investisseurs, ce sont les fondamentaux économiques à long terme et le potentiel de croissance de chaque société qui déterminent en fin de compte le cours de ses actions.

- La durabilité des sociétés de haute qualité : nous sommes convaincus que les sociétés de haute qualité, autrement dit celles qui disposent d’outils solides pour résister à la concurrence et qui sont capables de s’adapter au changement, ont de meilleures chances de maintenir leurs flux de trésorerie sur de longues périodes.

- Données empiriques à l’appui : nous disposons de nombreuses preuves de l’efficacité de ce style d’investissement, qu’il s’agisse de la solidité des performances à long terme1 ou de la résilience des entreprises « quality growth »2.

Ces principes constituent le fondement de notre stratégie, renforçant notre conviction et orientant nos actions lors des fluctuations du marché.

Pour mettre en œuvre efficacement nos principes, il est essentiel que notre approche soit cohérente. Le passage d’un style d’investissement à un autre peut donner lieu à des erreurs et, bien qu’une approche cohérente n’élimine pas toutes les erreurs, elle les dirige vers les domaines où nous pensons être plus compétents, comme la prévision de la croissance des entreprises, plutôt que vers des domaines imprévisibles tels que le « market timing » ou les changements de style.

Pour affiner notre conviction, nous passons beaucoup de temps à mesurer ce qui est et ce qui n’est pas « quality growth ». Ce travail nous permet de prendre des décisions éclairées lors de notre sélection de titres et nous donne la confiance nécessaire pour maintenir notre investissement dans les sociétés dont les actions chutent précipitamment, tout en ignorant celles dont les actions tirent parti d’une dynamique haussière. Dans les deux cas, nous subirons naturellement des pertes relatives, mais nous pensons que l’importance que nous accordons à la sélection de sociétés de haute qualité et au mécanisme de transmission des bénéfices aux cours des actions justifiera nos décisions à long terme. En outre, lorsqu’une action chute, mais que les fondamentaux restent les mêmes, le rendement attendu augmente. Grâce à des recherches approfondies, nous renforçons souvent nos positions sur les sociétés qui affichent les moins bonnes performances, sachant que le marché boursier corrigera ses erreurs au fil du temps.

Moyennes à long terme, extrêmes à court terme

Mais à quelle fréquence les cours des actions s’écartent-ils des fondamentaux ? Les moyennes cachent bien des choses. Un excès d’optimisme ou de pessimisme peut conduire le marché à des extrêmes, l’éloignant des moyennes, bien plus souvent que les fondamentaux des sociétés ne changent. Les statistiques le confirment.

Le rendement total mensuel moyen est de 0,8 % pour les sociétés de l’indice S&P 500, mais 76,7 % des rendements mensuels discrets s’écartent de la fourchette +1 %/-1 % de cette moyenne. En d’autres termes, si nous revenons à l’époque des mathématiques élémentaires où nous sélectionnions des boules rouges et blanches dans des bocaux, trois fois sur quatre lorsque nous mettons la main dans le bocal du S&P 500 mensuel, nous choisissons une boule dont la valeur est supérieure à 1,8 % ou inférieure à -0,2 %.

Le fait de savoir que l’ensemble du marché fonctionne de manière aussi imprévisible permet à l’investisseur de disposer d’informations importantes. Mais, si cela est vrai dans son ensemble, les excellentes entreprises ne devraient-elles pas connaître une moindre volatilité, car elles bénéficient d’un plus grand nombre d’investisseurs engagés dans une recherche de prix ?

Pas nécessairement. Nous avons constaté que même certaines des meilleures sociétés au monde connaissent encore un niveau élevé de volatilité. À titre d’exemple, la position la plus importante de Seilern World Growth est MasterCard, une position qui figure dans le top dix de Seilern World Growth depuis près de 15 ans3. Ses qualités commerciales ont été largement mises à l’épreuve par la concurrence et par divers régulateurs, elle présente un niveau de prévisibilité parmi les plus élevés de notre univers Seilern4 et est considérée comme l’un des meilleurs exemples d’entreprise « quality growth ».

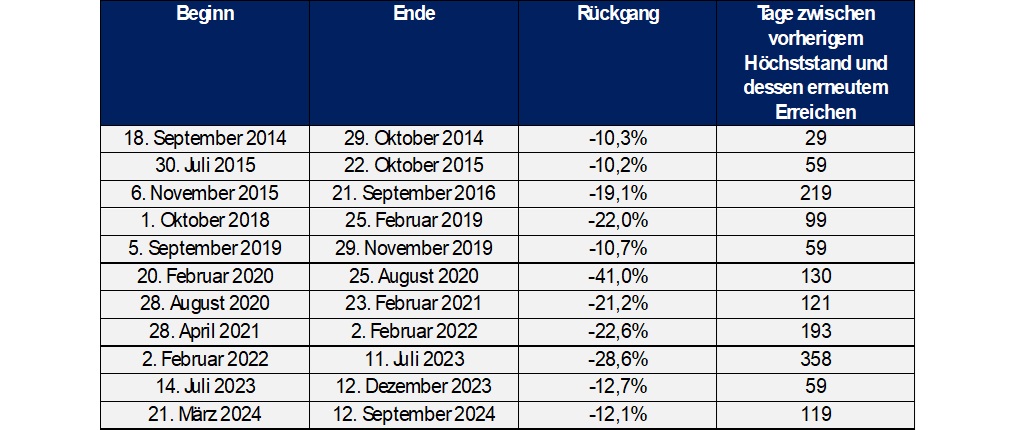

Comme le montre le tableau ci-dessous, même le meilleur exemple d’une entreprise « quality growth » a connu un parcours assez difficile, avec des baisses supérieures à 10 % à onze reprises au cours des dix dernières années :

Tableau 1: Baisses de MasterCard

Que doit faire l’investisseur ? Il doit piocher dans un autre bocal. Comme l’a montré mon collègue Quentin, plus vous pouvez prolonger votre période de détention, plus vous avez de chances que le bocal ne contienne que des valeurs positives.

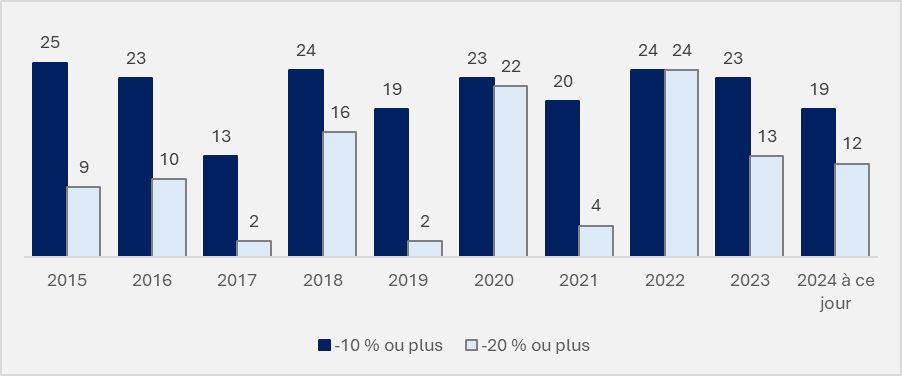

Notre capacité à résister à cette volatilité grâce à nos recherches approfondies et à notre confiance dans notre processus est un élément clé de la détention de titres sur de longues périodes. Ce point est important, car cet exemple de baisse ne concerne pas seulement MasterCard. Chaque année, dans Seilern World Growth, un certain nombre d’actions chutent dans les mêmes proportions, voire plus (voir Graphique 1). Au cours des dix dernières années, presque toutes les actions de nos fonds ont chuté de 10 % à un moment ou à un autre de l’année, entre le point haut et le point bas. La fréquence est tout aussi importante pour les actions qui enregistrent des baisses de 20 % ou plus entre le point haut et le point bas. En moyenne, la moitié du portefeuille subit une baisse de 20 % au cours de l’année.

Graphique 1 : Nombre d’actions en baisse chaque année (Seilern World Growth)

Mais est-ce important ? Plutôt que de considérer ces baisses au cours des dix dernières années comme une source d’inquiétude, l’investisseur peut les considérer comme ce qu’elles sont le plus souvent : une représentation de la volatilité et de la versatilité du marché qui peut être ignorée en toute sécurité ou, mieux encore, une opportunité à saisir. En outre, bien que ces baisses soient extrêmement fréquentes, au fil du temps, la situation revient à la normale et la plupart des cours des actions se redressent ; le taux de croissance annualisé de la valeur nette d’inventaire de Seilern World Growth au cours de ces dix années a été de 12,5 %,5 un rendement obtenu avec une rotation minimale du fonds.

Le marché boursier, comme la météo, est sujet à des changements soudains. Les investisseurs feraient peut-être mieux de prendre du recul et de faire le point avant d’agir. Tout comme la neige qui ne tombe pas toujours en hiver et une correction qui n’annonce pas nécessairement un marché baissier, les choses sont rarement aussi mauvaises (ou aussi bonnes) qu’elles le paraissent à première vue. Les habitants de Denver ne le savent que trop bien. Quatre jours à peine après la chute de neige, la température dépassait largement les normales saisonnières (31 degrés).

MJ Faherty,

le 1er octobre 2023

- L’investissement « quality growth », tel qu’illustré par les performances des fonds Seilern, a généré depuis son lancement des rendements annualisés allant de 11,18 % (Seilern Europa EUR U R Founders, 16 octobre 2009) à 9,92 %(Seilern World Growth USD U I, 5 juillet 2006) and 9,98 % (Seilern America USD U I, 10 juillet 2007) au 30 septembre 2024. ↩︎

- Bien que les sociétés « quality growth » ne soient pas à l’abri des chutes du marché et qu’elles aient tendance à connaître des baisses parallèlement au marché, elles se sont généralement redressées 1,8 fois plus vite que le marché en général au cours des dix dernières années. (Standard & Poor’s, Seilern Investment Management Ltd. au 30 septembre 2024). ↩︎

- La position a été ouverte au 3e trimestre 2009 et est entrée dans le top dix au 1er trimestre 2010. ↩︎

- Mesuré objectivement par la dispersion des estimations « sell-side » du chiffre d’affaires et des bénéfices ↩︎

- Données pour la catégorie d’actions USD U I à la fin du mois d’août 2024. Ce rendement est supérieur à celui de l’indice de référence, le MSCI World, de 2,4 % ↩︎

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires