Introduction

Comme le savent nos investisseurs, nos Dix règles d’or sont les principes directeurs que nous appliquons lors de la recherche de sociétés « quality growth ». De nombreuses newsletters sont consacrées à ces règles, détaillant les caractéristiques des sociétés capables d’accroître leurs bénéfices de manière durable. Le grand nombre de sociétés exclues de notre recherche, car elles ne correspondent pas à ce profil, est un aspect moins fréquemment abordé.

Ainsi, ces Dix règles d’or ne constituent pas seulement un moyen d’identifier les entreprises dans lesquelles investir ; elles nous aident également à définir ce que n’est pas une société « quality growth ». Même si cela peut sembler être deux faces d’une même pièce, il s’agit d’une distinction importante qui se trouve au cœur de nos objectifs d’investissement. Bien que de nombreux investisseurs visent un certain niveau de rendements, l’investisseur « quality growth » adopte une approche différente et entend dénicher des entreprises capables de faire croître leurs bénéfices de manière durable tout en minimisant le risque de perte de capital permanente, convaincu que les rendements seront supérieurs à long terme.

Cette newsletter a pour objectif d’examiner les différentes exclusions que nous appliquons lors de la recherche de nouveaux candidats pour notre univers et la manière dont ces exclusions nous aident à atteindre notre objectif, à savoir trouver des entreprises dotées d’un niveau de croissance suffisant, durable, rentable et solide.

Un niveau de croissance suffisant

La première étape de notre processus d’exclusion consiste à trouver des entreprises dotées de perspectives de croissance organique suffisantes pour croître à long terme ; il s’agit là d’une étape essentielle, car nous pensons que les bénéfices déterminent les cours des actions à long terme. Tant qu’une société est capable d’augmenter ses bénéfices au fil du temps, le cours de son action devrait suivre la même trajectoire et être capitalisé au fil des ans. Par conséquent, nos règles en matière de croissance visent à réduire le risque que nos entreprises ne parviennent à atteindre qu’un niveau médiocre ou stagnant de croissance des bénéfices, induisant une appréciation timide du cours de l’action.

Nous sommes donc à la recherche de secteurs dont la croissance est structurelle, dotés de moteurs de croissance à long terme, et nous excluons les secteurs qui risquent d’arriver à maturité (qui enregistrent une croissance d’un niveau égal ou inférieur au niveau du PIB), par exemple les télécommunications. Ce secteur présente des signes évidents d’essoufflement de ses perspectives de croissance. Entre 2007 et 2018, McKinsey a estimé que le chiffre d’affaires d’un opérateur de télécommunications médian aux États-Unis avait augmenté de seulement +20 % (soit un taux de croissance annuel cumulé, ou TCAC, de +1,7 %)1, tandis que Roland Berger a estimé que le chiffre d’affaires des 10 principaux opérateurs avait enregistré un TCAC de 3,5 % entre 2010 et 2021.2 Comme on pourrait s’y attendre, la faible croissance du marché, le manque de « pricing power » et l’augmentation de l’intensité du capital ont conduit à la mauvaise performance du secteur au cours des 10 dernières années, l’iShares U.S Telecommunications ETF « capitalisant » à un TCAC de +0,8 % au cours de la même période.3 Si les bénéfices déterminent les cours des actions sur le long terme, le fait d’éviter ces secteurs que nous appelons « ex-growth » constitue la première étape pour trouver des entreprises de type « quality growth ».

Un niveau de croissance prévisible et durable

Une fois que nous sommes convaincus d’avoir trouvé une entreprise dotée d’une solide croissance sous-jacente, nous nous posons une question cruciale : cette croissance est-elle durable ? C’est important, car la valeur d’une entreprise dépend de sa capacité à générer des flux de trésorerie à long terme. Dans la méthode d’évaluation des flux de trésorerie actualisés, la grande majorité de la valeur d’une société se situe dans sa valeur finale. En effet, celle-ci représente la valeur actuelle de tous les flux de trésorerie futurs au-delà de la période de prévision explicite, ce qui peut s’avérer très important pour les sociétés en phase de croissance. C’est notamment le cas pour les entreprises de type « quality growth », une société moyenne de notre univers Seilern tirant plus de 85 %4 de sa valeur de cette valeur finale (Ne nous fions pas toujours aux prix). Bien que les niveaux attrayants de croissance à court terme puissent être alléchants, c’est la pérennité et la longévité de cette croissance qui comptent vraiment pour les investisseurs qui cherchent à capitaliser des rendements au fil du temps.

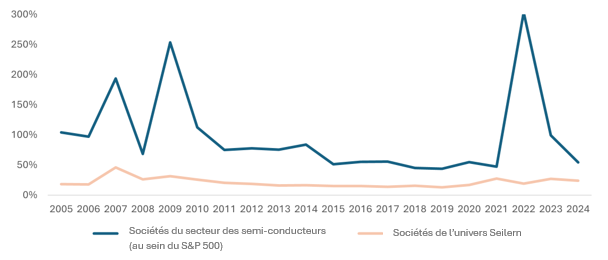

Pour cette raison, nous évitons les secteurs que nous estimons moins prévisibles ou pour lesquels les barrières à l’entrée ne sont pas suffisamment solides. L’un des secteurs dont nous avons récemment discuté est le secteur des semi-conducteurs et des équipements connexes dont l’imprévisibilité est le résultat de la combinaison des facteurs suivants : évolutions technologiques rapides, demande cyclique, longueur des délais d’augmentation de capacité, concentration et complexité des chaînes d’approvisionnement et facteurs géopolitiques ; il s’avère particulièrement difficile de faire des prévisions à court terme, et cela l’est d’autant plus à moyen et à long terme. Une analyse des prévisions de bénéfices des 20 plus grands fabricants de semi-conducteurs du S&P 500 depuis 2005 montre, en moyenne, une différence de 100 % entre les estimations les plus élevées et les plus faibles des bénéfices à un an, soit un écart plus de cinq fois plus important que pour les sociétés de l’univers Seilern (cf. graphique ci-dessous).

Figure 1 : Différence moyenne en % entre les estimations les plus élevées et les plus faibles du BPA prévisionnel par les courtiers – 1 an à l’avance

Un niveau de croissance rentable

Bien que la croissance des bénéfices soit un déterminant majeur du cours des actions sur le long terme, tous les bénéfices ne se valent pas. L’étape suivante dans notre recherche d’entreprises « quality growth » consiste à examiner le rendement du capital investi (RCI) pour nous aider à évaluer la qualité de ces bénéfices. Le RCI nous donne principalement des indications quant à l’efficacité avec laquelle une société a utilisé son capital investi pour générer des bénéfices. Pour créer de la valeur, une société doit tirer de ses investissements des revenus supérieurs à ce que coûte la levée de ces fonds (par le biais d’emprunts ou de fonds propres). Plus le RCI est élevé, plus la société est en mesure de générer des bénéfices et plus elle a de valeur pour ses actionnaires. Les entreprises qui peuvent maintenir un RCI élevé sur de longues périodes devraient finalement être en mesure de capitaliser des bénéfices plus rapidement. D’autre part, les entreprises dont le RCI est faible sont souvent obligées de s’endetter pour financer leur croissance, ce qui augmente leur sensibilité aux ralentissements économiques et aux hausses de taux d’intérêt. Les investissements de capitaux importants peuvent également mettre du temps à porter leurs fruits, ce qui ralentit la croissance lorsque la demande est élevée et les expose au risque de se retrouver en situation d’excédent de capacité à l’avenir.

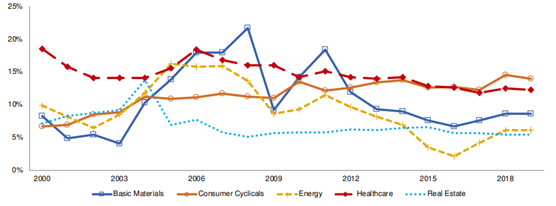

C’est pourquoi nous évitons les secteurs qui ont tendance à avoir des besoins en capitaux élevés et des niveaux de RCI faibles ou imprévisibles, tels que le secteur de l’énergie, le secteur des services publics, le secteur des matériaux de base ou encore le secteur immobilier. Ce dernier est un bon exemple d’un secteur dont le RCI est faible sur le plan structurel et s’essouffle en raison de l’intensité élevée du capital. Comme le montre le graphique ci-dessous, selon une étude de 2019, le RCI du secteur n’a affiché qu’une moyenne de 6 % au cours de la décennie précédente.5 Le secteur de l’énergie, quant à lui, est un exemple de secteur où le RCI peut varier de manière importante en fonction du cours des matières premières sous-jacentes, ce qui rend les prévisions difficiles au fil du temps.

Figure 2: RCI moyen pondéré par secteur depuis 2000 : écart élevé hors secteur technologique

Des entreprises solides

Dernier point, mais non des moindres, nos 10 Règles d’or nous aident à dénicher des entreprises capables de résister aux chocs économiques inattendus qui surprendront inévitablement les investisseurs à long terme. Il peut s’agir d’une récession, de guerres commerciales et de droits de douane, de pressions inflationnistes, de hausses des taux d’intérêt, de changements réglementaires et même d’un « cygne noir », événement occasionnel qui peut nuire gravement et durablement à l’économie.

Bien qu’il soit impossible de se protéger entièrement contre ces risques, nous pensons que ceux-ci peuvent être atténués en évitant les secteurs et les entreprises qui sont les plus exposés à ces types d’événements. L’un de ces secteurs, fortement exposé aux chocs externes, est le secteur bancaire. Selon nous, les banques sont problématiques à plusieurs égards pour l’investisseur « quality growth ». Leur activité est une activité à forte intensité de capital et qui est de plus en plus réglementée. Elles vendent un produit générique, ce qui limite leur « pricing power » et, leur rentabilité dépend en grande partie du niveau des taux d’intérêt. Cependant le plus important, ce qui pose réellement problème avec les banques, c’est l’absence de transparence de leurs comptes. En effet, ces dernières sont intrinsèquement opaques et il est pratiquement impossible pour les investisseurs externes (et parfois même pour les initiés) d’évaluer la qualité de leur risque de crédit. La grande crise financière, la crise de l’épargne et des prêts, ainsi que la récente crise de la Silicon Valley Bank ont toutes montré comment les erreurs d’évaluation de ces risques et des chocs inattendus peuvent causer des ravages sur le bilan d’une banque et finalement entraîner son effondrement.

Conclusion

L’investissement « quality growth », par définition, atténue le risque dans la recherche du rendement. Les investisseurs qui suivent ce style s’apparentent à des marathoniens qui recherchent le rythme durable le plus rapide sur de longues distances. Ce ne sont certainement pas les coureurs les plus rapides ; ils renoncent systématiquement à courir vite sur de courtes distances pour privilégier l’endurance sur le long terme. Ils se distinguent principalement par leur régularité et leur discipline sur des kilomètres et des kilomètres, plutôt que par de courts éclats de performances exceptionnelles.

Pour l’investisseur « quality growth », la régularité et la discipline impliquent souvent de délaisser une multitude de sociétés et de secteurs qui ne possèdent pas beaucoup de caractéristiques clés d’endurance, même s’ils semblent être fructueux sur le moment. Il s’agit d’un moyen pour nous de réduire le risque de nous engager dans une entreprise où la croissance s’évapore ou dont les besoins en capital signifient que la participation à cette croissance devient une activité coûteuse. Trouver des sociétés et des secteurs qui ont une prévisibilité supérieure à la moyenne et un historique solide de résistance aux chocs externes nous aide à réduire les risques de mauvaises surprises et augmente la probabilité de dénicher des sociétés capables de générer des rendements supérieurs sur le long terme. En écartant les sociétés qui ne répondent pas à nos tests rigoureux, nous pouvons garantir la qualité de notre univers d’investissement, en admettant uniquement les meilleures sociétés présentant les meilleures caractéristiques. Et, comme notre Président nous le rappelle régulièrement, nous ne nous contenterons de rien de moins que du meilleur.

1https://www.mckinsey.com/~/media/McKinsey/Industries/Technology%20Media%20and%20Telecommunications/Telecommunications/Our%20Insights/Telecom%20operators%20Surviving%20and%20thriving%20through%20the%20next%20downturn/Telecom-operators-Surviving-and-thriving-through-the-next-downturn.pdf

2https://www.rolandberger.com/en/Insights/Publications/Transforming-telcos-Opportunities-and-models-for-telecom-operators.html#:~:text=Average%20revenues%20for%20the%20top,to%20fiber%2C%20in%20quick%20succession.

3https://www.ishares.com/us/products/239523/ishares-us-telecommunications-etf#chartDialog

4Forecast period is five years

5https://www.newconstructs.com/wp-content/uploads/2019/06/LongTermTrendsRevealedByOurResearchOnSectorROIC_2019-06-17.pdf

Le présent document est une communication marketing / promotion financière destinée à des fins d’information uniquement et ne constitue en aucun cas un conseil en matière d’investissement. Toutes les prévisions, opinions, objectifs, stratégies, perspectives et/ou estimations et attentes ou autres commentaires non historiques contenus dans le présent document ou exprimés dans ce document sont basés sur les prévisions, opinions et/ou estimations et attentes actuelles uniquement, et sont considérés comme des « énoncés prospectifs » . Les énoncés prospectifs sont assujettis à des risques et à des incertitudes qui peuvent faire en sorte que les résultats futurs réels soient différents des attentes.

Il ne s’agit en aucun cas d’une recommandation, d’une offre ou d’une sollicitation d’achat ou de vente d’un produit financier. Le contenu ne prétend pas fournir des conseils comptables, juridiques ou fiscaux et ne doit pas être considéré comme tel. Son contenu, y compris les sources de données externes, est considéré comme fiable, mais ne fait l’objet d’aucune assurance ou garantie. Aucune responsabilité ou obligation ne sera acceptée pour modifier, corriger ou mettre à jour toute information dans le présent document.

Veuillez noter que les performances passées ne doivent pas être considérées comme une indication des performances futures. La valeur de tout investissement et/ou instrument financier inclus dans ce site Web et les revenus qui en découlent peuvent fluctuer et les investisseurs risquez de pas récupérer le montant initialement investi. En outre, les fluctuations des devises peuvent également entraîner une hausse ou une baisse de la valeur des investissements.

Ces informations ne sont pas destinées à être utilisées par des ressortissants des États-Unis. Elles peuvent être utilisées par des succursales ou des agences de banques ou de compagnies d’assurance organisées et/ou réglementées par la législation fédérale ou étatique des États-Unis, agissant pour le compte de particuliers non américains ou distribuant des produits à ces derniers. Il est interdit de diffuser ce document auprès des clients de ces succursales ou agences ou du grand public.

Recevez les dernières informations et événements directement dans votre boîte de réception

« * » indique les champs nécessaires