Quality Growth Unternehmen werden oft als die Anlage mit langer Duration schlechthin beschrieben. Im Jahr 2022 sind die Zinssätze rapide und unerwartet von einer sehr niedrigen Basis ausgehend gestiegen. Da steigende Zinsen den Barwert künftiger Cashflow-Ströme schmälern, sind Quality Growth Unternehmen in diesem Umfeld nach allgemeiner Auffassung am stärksten unter Druck.

Investoren fragten uns, ob die Wertentwicklung unserer Portfoliounternehmen im letzten Jahr gerechtfertigt war und was mit dem Bewertungsaufschlag für Quality Growth Unternehmen geschieht, wenn die Zinsen nun für längere Zeit höher bleiben.

Unserer Antwort liegen mehrere wichtige Beobachtungen zugrunde. Erstens ist der Aktienkurs nicht immer mit dem Unternehmenswert gleichzusetzen. Kurzfristig können diese Grössen auseinanderklaffen. Und zweitens ist es nicht unbedingt die Höhe der Zinssätze, die Quality Growth Anlagen kurzfristig zu schaffen machen, sondern die Richtung und der Umfang der Zinsänderung. Gemäss unserer Überzeugung sind es die Gewinne, die für die Aktienkurse langfristig ausschlaggebend sind. Wir bewerten diese Gewinne auf Grundlage eines Discounted Cashflow Modells. Die mathematische Beziehung zwischen der Abzinsung weit in der Zukunft liegender Cashflows zu einem Zinssatz, der plötzlich deutlich über Null liegt, bedeutet, dass dieser Wert manchmal erheblich schrumpfen kann. Doch der Wert unserer Portfoliounternehmen bemisst sich nicht nach den Gewinnen der nächsten paar Jahre, sondern nach jenen in einer unbegrenzten Zukunft. Aus diesem Grund legen wir unser Hauptaugenmerk darauf, dass ihre Fähigkeit, langfristig nachhaltige Cashflows zu erwirtschaften, nicht in Mitleidenschaft gezogen ist. Solange ihr Cashflow über den Kapitalkosten liegt, ist ein Bewertungsaufschlag für Quality Growth Unternehmen im Vergleich zu anderen Anlagen unseres Erachtens gerechtfertigt.

In diesem Newsletter möchten wir diese Feststellungen näher beleuchten.

Das Konzept der Duration bei Aktien

Nachdem der Wert jeder Finanzanlage letztlich von ihren künftigen Cashflows abhängt, gibt die Duration den Investoren Aufschluss darüber, wie empfindlich der Preis einer Anlage auf Änderungen der Zinssätze reagiert.

Im Zusammenhang mit festverzinslichen Wertpapieren ist die Duration ein vertrautes Konzept. Bei Anleihen wissen wir ganz genau, welche Zinsen in den einzelnen Zeiträumen bis zur Fälligkeit erzielt werden. So kann die Duration und dementsprechend die Zinssensitivität berechnet werden.

Bei Aktien ist es etwas komplizierter. In Analogie zu festverzinslichen Wertpapieren kann sich ein Anleger fragen, wie lange (gemessen in Jahren) er ausschüttungsfähige Cashflows erhalten müsste, um den Kaufpreis der Aktie zurückzuerhalten. Die Herausforderung liegt darin, dass wir nicht genau wissen, wie viel Cashflow ein Unternehmen in den nächsten zehn Jahren und darüber hinaus erwirtschaften wird. Managementteams haben im Wesentlichen zwei Möglichkeiten: Sie können den Cashflow entweder im Unternehmen reinvestieren (unsere bevorzugte Option, wenn sie dies zu höheren internen Renditen tun können, weil das Unternehmen attraktive Wachstumsaussichten hat) oder Kapital über Dividenden und Aktienrückkäufe an die Aktionäre zurückgeben. Eine andere Methode, sich der Duration bei Aktien zu nähern – und das ist auch unser Ansatz – beschäftigt sich nicht unbedingt mit dem ausschüttbaren Cashflow, sondern untersucht, inwieweit ein Unternehmen in der Lage ist, langfristig Cashflow zu genieren. Denn wir sind der Ansicht, dass es die Gewinne sind, die den Kurs antreiben; der «ausschüttbare Cashflow» kommt hier in Form eines Kapitalzuwachses, da der Aktienkurs diesen mit der Zeit widerspiegeln wird. Bei jeder dieser Methoden steigt die Duration einer Aktie, also ihre Sensitivität gegenüber Zinsänderungen, in Abhängigkeit von der Unsicherheit der Höhe des (ausschüttbaren) Cashflows und dem Zeitraum, bis der Cashflow erwirtschaftet wird. Zudem gibt es bei Aktien im Gegensatz zu Anleihen kein Fälligkeitsdatum.

In diesem Sinne sind Aktien per definitionem Anlagen mit langer Duration, wobei diese unterschiedlich lang ausfallen kann.

Aktien mit kurzer und langer Duration

Eine Aktie kann daher mit einer endfälligen Nullkupon-Anleihe verglichen werden. Bei Nullkupon-Anleihen wird der gesamte Cashflow viel später erwirtschaftet. Dasselbe gilt für Aktien mit langer Duration.

Quality Growth Unternehmen verfügen über langfristige, strukturelle Wachstumstreiber. Der Wert der Unternehmen leitet sich nur zu einem geringen Teil aus den Cashflows ab, die es in den nächsten ein, zwei oder drei Jahren erwirtschaftet. Hauptsächlich definiert sich sein Wert aus den Cashflows, die es nach fünf Jahren (und idealerweise in Ewigkeit) generieren wird. Bei den Unternehmen des Seilern-Universums leiten sich im Durchschnitt ca. 85 Prozent des Gesamtwerts von den später zu erwartenden Cashflows ab. Ein Quality Growth Unternehmen kann dieses nachhaltige Wachstum auf vielerlei Wegen erzielen. Beispiele sind starke Netzwerke, das Angebot von Nicht-Kernprodukten und -Dienstleistungen, die für Unternehmen kritische Bedeutung besitzen (Searching for the (non) core), strukturelle Kostenvorteile, die zu Unternehmenswachstum und weiteren Skaleneffekten führen oder der Aufbau von hohen Schutzwällen durch besondere Qualität und das Renommee einer Marke. Solche Unternehmen sind in der Lage, durchgängig – und nicht nur in kurzen, zyklischen Perioden – Renditen zu erzielen, die über ihren Kapitalkosten liegen, und dies über viele Jahre hinweg. Da sich Quality Growth Unternehmen selbst finanzieren, sind die Kapitalkosten für sie vernachlässigbar. Zudem sind sie in der Regel kaum verschuldet, so dass die Kosten für den Kapitaldienst auch bei steigenden Zinsen kein Problem darstellen.1

Eine Aktie mit kurzer Duration hingegen kann als eine Anlage betrachtet werden, die zwar heute Cashflow generiert, aber nur einen geringen oder gar keinen langfristigen Endwert hat. Ein solches Unternehmen gibt Kapital oft über Dividenden und/oder Aktienrückkäufe an die Aktionäre zurück, weil es keine attraktiven Möglichkeiten sieht, die Cashflows intern mit einer Rendite zu reinvestieren, die über den Kapitalkosten liegt. In der Regel trifft dies auf zyklische Unternehmen in Sektoren zu, die wir vermeiden, da sie keine langfristigen, säkulären Wachstumstreiber aufweisen (Von der Kunst, Nein zu sagen).

Um den Unterschied noch klarer herauszuarbeiten, betrachten wir zwei fiktive Unternehmen, eines mit langer und ein anderes mit kurzer Duration, von denen heute jedes USD 100 an freiem Cashflow erzielt.

Abbildung 1: Annahmen zu den Unternehmen mit langer bzw. kurzer Duration

Das Unternehmen mit langer Duration steigert seinen jährlichen Cashflow um 10 Prozent, was der langfristigen Wachstumsrate der Unternehmen des Seilern-Universums entspricht, und weist eine ewige Wachstumsrate von 3 Prozent auf. Von einem Unternehmen mit kurzer Duration kann man erwarten, dass es über den ganzen Zyklus hinweg im Einklang mit dem globalen BIP wächst, d. h. um etwa 2.5 Prozent, und dass seine ewige Wachstumsrate ebenfalls diesem Wert entspricht. Natürlich sollte die ewige Wachstumsrate der Unternehmen im Seilern-Universum höher sein als die des breiteren Marktes, da die säkularen Wachstumstreiber dieser Unternehmen stärker sind.

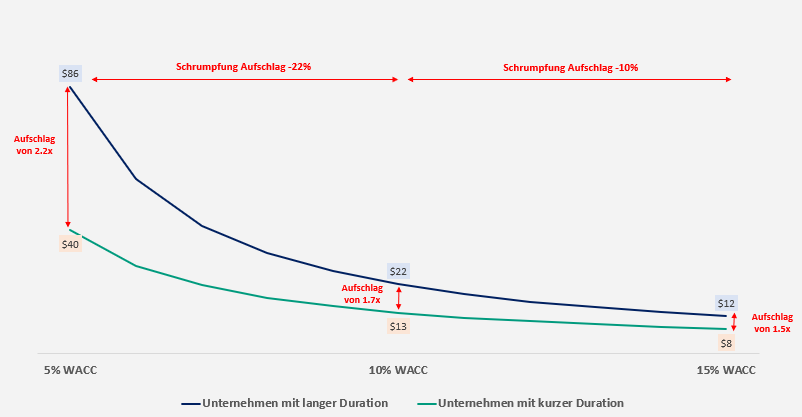

Basierend auf diesen Annahmen können wir simulieren, wie sich die Bewertung dieser zwei Unternehmen in unterschiedlichen Zinsumfeldern (ausgedrückt durch die gewichteten durchschnittlichen Kapitalkosten) ändert. Wie die nachstehende Abbildung zeigt, reagiert der Fair Value des Unternehmens mit langer Duration viel stärker auf Veränderungen des Abzinsungsfaktors.

Abbildung 2: Unternehmensbewertungen bei unterschiedlichen gewichteten durchschnittlichen Kapitalkosten

Quelle: Seilern Investment Management, 2023

Wenn wir den Bewertungsunterschied in einen Aufschlag übersetzen, würden wir in einem 5 Prozent-Zinsumfeld das 2,2-fache für eine Anlage mit langer Duration zahlen, verglichen mit einer Anlage mit kurzer Duration. Steigen die Zinsen von 5 Prozent auf 10 Prozent, schrumpft der Aufschlag um 22 Prozent. Dies entspricht in etwa der Dynamik, die wir im Jahr 2022 beobachten konnten, als sich die Zinsen für 10-jährige US-Treasuries mehr als verdoppelten und die Aktienkurse von Quality Growth Unternehmen fielen. Im zweiten Abschnitt der Abbildung, in der die Zinsen von 10 Prozent auf 15 Prozent steigen, schrumpft der Aufschlag jedoch deutlich weniger, theoretisch nur um 10 Prozent.

Darauf aufbauend können wir mehrere Schlussfolgerungen ziehen. Erstens: Je niedriger die Zinsen für langfristige Anleihen, wie es z. B. Anfang 2022 der Fall war, desto stärker reagiert der Wert der Aktie mit langer Duration auf Änderungen des Abzinsungsfaktors. Dies liegt daran, dass der Barwert künftiger Cashflows (und insbesondere der Endwert) stark zunimmt, wenn für die Abzinsung ein sehr niedriger Zinssatz herangezogen wird. Zweitens wirkt sich die Veränderung der Zinsen von dieser niedrigeren Basis ausgehend (z. B. von 0 Prozent auf 5 Prozent) stärker auf die Bewertung aus, als bei Zinsen, die von einer höheren Ausgangsbasis (z. B. von 5 Prozent auf 10 Prozent) steigen. Dementsprechend wird der Bewertungsaufschlag für eine Anlage mit Cashflows, die weiter in die Zukunft reichen, weniger schrumpfen, als der Abzinsungsfaktor steigen wird. Anlagen mit langer Duration verdienen diesen Aufschlag jedoch nur, wenn sie ein starkes und stabiles Wachstum generieren können, das auch über lange Zeiträume aufrechterhalten werden kann.

Der letzte Punkt ist vielleicht der wichtigste: Der grösste Teil des Wertes einer Aktie mit langer Duration liegt in ihrem Endwert, und ein ausschlaggebender Faktor für diesen ist die Dauerhaftigkeit seiner ewigen Wachstumsrate. Letztere wiederum steht in direktem Zusammenhang mit den langfristigen säkularen Wachstumstreibern der Branche, in der ein Unternehmen tätig ist, der Beständigkeit seiner Branchenführerschaft, seiner Wettbewerbsposition, der Skalierbarkeit seines Geschäftsmodells und seiner Fähigkeit, organisches Wachstum zu generieren. Wenn diese Punkte zutreffen, erfüllt das Unternehmen die ersten fünf unserer Goldenen Regeln. Jede Prognose beruht unvermeidlich auf Annahmen. Investoren, die sich Zeit für gründliche Unternehmens- und Marktanalysen nehmen, erhöhen ihre Chancen, mit ihren Prognosen richtig zu liegen (Underestimating the Future). Um die ewigen Wachstumsraten von Unternehmen auf lange Sicht mit möglichst hoher Wahrscheinlichkeit richtig einzuschätzen, sind unsere qualitativen Analysen umfassend.

Fallbeispiel ANSYS, Inc.

So viel zur Theorie. Doch wie sieht die Praxis aus? ANSYS, seit Dezember 2012 Teil des Seilern-Universums, ist ein interessantes Fallbeispiel.

Das Unternehmen entwickelt Simulationssoftware für technische Anwendungen. Sie versetzt Ingenieure in die Lage, das Produktverhalten in einer virtuellen Umgebung zu simulieren, bevor die Produkte gebaut und in der realen Welt eingesetzt werden. So kann beispielsweise ein virtuelles Modell für ein Bremssystem für Autos entworfen und damit simuliert werden, welche Leistungen es unter verschiedenen Bedingungen erbringt, etwa bei unterschiedlichen Geschwindigkeiten, Strassenverhältnissen oder Temperaturen. Sie können auch analysieren, wie sich verschiedene Materialien und Designs auf die Leistungsfähigkeit des Systems auswirken, z. B. auf Bremsbeläge und -scheiben. Durch das Erproben und Optimieren des Designs in einer virtuellen Umgebung wird der Bedarf an physischen Prototypen und Testläufen reduziert, was Zeit und Ressourcen spart und die Produktsicherheit erhöht.

Die Abnehmer der Produkte von ANSYS finden sich nicht nur im Automobilsektor, sondern auch in der Luftfahrt, Verteidigung, im Energiesektor, Gesundheitswesen und in der Elektronikindustrie. Dementsprechend gross ist der potenzielle Markt von ANSYS. Eine zunehmende Anzahl von Nutzern in der Produktvalidierungskette verwenden seine Software, um für eine steigende Anzahl von Produkten Simulationen durchzuführen, die komplexere, multiphysikalische Berechnungen benötigen. Vorangetrieben wird die Expansion in neue Anwendungsgebiete durch säkulare Wachstumstrends wie Elektrifizierung, Autonomie, Konnektivität, das industrielle Internet der Dinge und Nachhaltigkeit.

Das macht ANSYS zu einem der Unternehmen mit der längsten Duration im Seilern-Universum. Obwohl das Unternehmen heute sehr rentabel ist und Erwartungen zufolge seinen freien Cashflow bei einem CAGR von 12 Prozent in den nächsten 10 Jahren steigern wird,2 gehen wir davon aus, dass der Grossteil seines Wertes in dem Cashflow liegt, den es nach diesem Zeitraum generieren wird. Dadurch steigt seine Sensitivität gegenüber Zinsänderungen, wie auf nachstehender Grafik ersichtlich ist, die die Kursentwicklung von ANSYS im Vergleich zum EPS (Gewinn je Aktie)-Wachstum seit Anfang 2018 abbildet.3

Abbildung 3: ANSYS – Aktienkursentwicklung ggü. EPS-Rendite (Januar 2018 – Juni 2023)

Quelle: FactSet, Seilern Investment Management, 2023

Sehen wir uns die vier Phasen in diesem Liniendiagramm einmal näher an:

[1] Hier setzte das Gewinnwachstum bei ANSYS ein. Nach einem Führungswechsel begann das Unternehmen, eine Reihe von neuen Verträgen in Rekordhöhe abzuschliessen. Die Kundenpräferenzen verschoben sich von unbefristeten Lizenzen hin zu befristeten Leasingmodellen, wodurch sich die wiederkehrenden Umsatzerlöse verbesserten.

[2] Während der Pandemie verzeichnete der Aktienkurs von ANSYS eine robuste Wertentwicklung,4 die zugegebenermassen nicht auf die Fundamentaldaten des Unternehmens zurückzuführen war, sondern auf die drastisch gesunkenen Zinssätze und die reichlich vorhandene Liquidität auf den Finanzmärkten. Doch die Gewinne waren auch defensiv und brachen nicht ein, als die Länder in den Lockdown gingen. Die Wachstumsaussichten waren aber schwierig, da Budgets für Investitionen von Unternehmen, die Simulationssoftware kaufen wollten, eingefroren wurden. Wir waren damals fest davon überzeugt, dass sich die herausfordernde Nachfragesituation verbessern würde. Weil wir eine langfristige Perspektive haben und uns Zeit nehmen, die Unternehmen in unserem Universum eingehend zu analysieren, können wir auch in schwierigen Zeiten langfristige Entscheidungen treffen.

[3] Als sich im Laufe des Jahres 2022 die Nachfrage tatsächlich verbesserte, kletterten die Gewinne von ANSYS um 8 Prozent, doch sein Aktienkurs büsste 40 Prozent ein. Warum? Weil die Zinsen – ausgehend von einer sehr niedrigen Basis – stark stiegen und die Bewertung von einer Anlage mit hoher Duration stark durch Änderungen der langfristigen Zinsen beeinflusst wird.

[4] 2023 haben wir begonnen zu beobachten, dass der Markt unterscheidet zwischen Unternehmen mit langer Duration, die nur vom makroökonomischen Umfeld profitieren, und solchen, die auch durch starke Fundamentaldaten gestützt werden. In den letzten fünf Jahren sind die Nicht-GAAP-Gewinne und der Aktienkurs von ANSYS mit einem CAGR von rund 15 Prozen5 weitgehend im Gleichschritt gewachsen. Dementsprechend besteht über längere Zeiträume also eine Verbindung zwischen den Gewinnen und den Aktienkursen, die jedoch über kürzere Zeiträume unterbrochen sein kann. (Wir möchten darauf hinweisen, dass fünf Jahre trotzdem ein relativ kurzer Zeitraum sind, in dem die Kurse immer noch von den Fundamentaldaten de-korrelieren können).

Fazit

Jeder Versuch, die mechanische Beziehung zwischen Unternehmensbewertungen und Zinsänderungen zu analysieren, erweist sich bestenfalls als vereinfachend, schlimmstenfalls als irreführend. Zum einen werden dabei andere Variablen wie Veränderungen des nominalen Cashflows und ewiger Wachstumsraten nicht berücksichtigt, während sich der Abzinsungsfaktor ändert. In der Folge kann die Beziehung schwächer sein oder sogar der Intuition widersprechen, je nach Umständen.

Trotz dieser Mängel sind wir der Ansicht, dass eine solche Analyse einen nützlichen Rahmen bieten kann. Ende 2021 wurden Quality Growth Unternehmen mit einem deutlichen Aufschlag gegenüber dem Markt gehandelt, was angesichts der besseren Merkmale dieser Unternehmen und der Extrapolation des Marktes, dass das Zinsumfeld nahe dem Nullbereich bleiben würde, gerechtfertigt war. In Anbetracht der rasanten Zinsschwankungen im Jahr 2022 war eine ungünstige Kursentwicklung dann in gewisser Weise unvermeidlich.

Im vergangenen Jahr wandten wir viel Zeit auf, neu zu bewerten, wie es unseren Unternehmen ergehen könnte, wenn die Inflation länger und höher bleibt oder eine Rezession kommt. Heute sind wir zuversichtlich, dass ihre Fähigkeit, langfristig weiterhin robuste und nachhaltige Cashflows zu generieren, nicht beeinträchtigt wird. Genau dies macht ihren Wert aus. In Zukunft dürften relative Änderungen der Diskontierungssätze einen geringeren Einfluss auf den langfristigen Wert unserer Portfoliounternehmen haben. Aufgrund ihrer beständigen Merkmale dürften sie im Vergleich zum breiteren Markt weiterhin zu Recht mit einem Aufschlag bewertet werden.

C. Hoelzl

31. Juli 2023

1In Zusammenhang mit diesem Thema ist erwähnenswert, dass wir unseren Abzinsungsfaktor weder bei fallenden Zinsen gesenkt noch bei steigenden Zinsen angehoben haben. Vielmehr verwenden wir im Rahmen unserer Discounted Cashflow-Bewertung für die gewichteten durchschnittlichen Kapitalkosten (weighted average cost of capital, WACC) einen sehr langfristigen, durchschnittlichen Satz von 3.5 Prozent (7.5 Prozent für alle Unternehmen im Seilern-Universum).

2Auf Grundlage von Schätzungen von Seilern.

3Aktienkurs von ANSYS und Nicht-GAAP EPS ohne Aufwand aus Aktienoptionen, Dezember 2017 – Juni 2023.

4Anstieg von +72.5 Prozent zwischen März 2020 und Dezember 2021.

5Aktienkurs von ANSYS und Nicht-GAAP EPS ohne Aufwand aus Aktienoptionen, Dezember 2017 – Juni 2023.

Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen. Die in diesem Dokument zum Ausdruck gebrachten Ansichten, Prognosen, Meinungen oder Schätzungen und Erwartungen spiegeln die bestmögliche Einschätzung von Seilern Investment Management Ltd zum Zeitpunkt der Veröffentlichung dieser Mitteilung wider und können sich jederzeit ändern. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen oder Prognosen, Meinungen und/oder Schätzungen und Erwartungen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Jedes Finanzinstrument, das auf dieser Website angeboten wird, kann als hochriskant eingestuft werden, und es kann sein, dass der Anleger seine ursprüngliche Investition nicht vollständig zurückerhält. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und Sie erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Darüber hinaus können auch Börsenschwankungen und Währungsschwankungen den Wert der Anlagen beeinflussen.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an