Immer wieder fragen uns Kunden, warum wir in unserem Seilern-Universum und in unseren Fonds stark im Sektor Gesundheitswesen engagiert sind, und ob dieser Umstand ein Risiko darstelle. Unsere Antwort darauf ist, dass die Vorstellung von Risiko (und von den Mitteln und Wegen, dieses zu diversifizieren) für Investoren sehr unterschiedlich sein kann. Portfoliomanager mit Top-down-Ansatz mögen behaupten, dass sie das Risiko (das sie mit Volatilität gleichsetzen) hinreichend reduzieren, indem sie die Exposition zu Risiken auf Sektorebene verwalten. Für uns als langfristige Investoren besteht das eigentliche Risiko nicht in der Volatilität, sondern in der Wahrscheinlichkeit, dass unsere Unternehmen die von uns prognostizierten Cashflows nicht erwirtschaften und wir deshalb einen dauerhaften Kapitalverlust hinnehmen müssen. Wir gehen dieses Risiko an, indem wir erstens «risikoreichere» Unternehmen von Vornherein ausschliessen und uns zweitens ein möglichst genaues Bild von unseren Portfoliounternehmen machen, wie mein Kollege Quentin in seinem letzten Newsletter erläuterte (Risiko ist mehr als Volatilität und der VIX Index). Im vorliegenden Newsletter werde ich näher darlegen, wie wir dieses Risiko, das wir «Konzentrationsrisiko» nennen, auf Portfolioebene verwalten. Gleichzeitig werde ich erörtern, warum diese Methode zielführender ist als der Versuch, Sektorgewichtungen nach einem Top-down-Ansatz zu verwalten.

Beim Aufbau eines Portfolios lassen wir uns von der Überzeugung leiten, dass Gewinne für die Aktienkurse ausschlaggebend sind. Deshalb müssen wir sicherstellen, dass diese Gewinne aus möglichst unterschiedlichen Quellen stammen. Sollte eine dieser wiederkehrenden Quellen versiegen, würden die Gewinne, und dementsprechend die Wertentwicklung der Fonds, nicht übergebührlich belastet. Gleichzeitig legen wir unser Hauptaugenmerk auf die zugrunde liegenden Geschäftsmodelle und langfristigen Wachstumstreiber für die einzelnen Titel und diversifizieren unsere Portfolios unter dem Aspekt des Konzentrationsrisikos, dem die verschiedenen Wachstumstreiber ausgesetzt sind. So sehen wir uns zum Beispiel an, wie stark die Abhängigkeit eines Portfolios vom chinesischen Luxusgüterkonsumenten ist oder von Reformen des US-Gesundheitswesens.

Dazu benötigen wir eine umfassende Kenntnis jedes einzelnen Unternehmens in unserem Portfolio. Diese Kenntnis eignen wir uns an, indem wir uns auf wenige Titel konzentrieren und diese ganz genau untersuchen. Unsere Portfolios bestehen deshalb aus 17 bis 25 Aktien. Ebenfalls beobachten und prüfen wir diese Titel über lange Zeiträume. Dadurch haben wir ein tiefgehendes Verständnis, welche Faktoren für den einzelnen Titel wichtig sind, wie er sich in verschiedenen Marktumfeldern verhält und wie sich dies in unserem Portfolio auswirkt. Indem wir unser Engagement in den einzelnen Wachstumstreibern, Geschäftsmodellen oder spezifischen Abnehmermärkten geringhalten, bleiben negative Auswirkungen begrenzt, sollte einer dieser Faktoren in Mitleidenschaft gezogen werden. Selbst wenn der chinesische Luxusgüterkonsument also plötzlich weniger Geld ausgibt oder das US-Gesundheitssystem reformiert wird, wird sich dies insgesamt nur wenig auf das Portfolio auswirken.

Im Gegensatz dazu strebt die Top-down-Strategie der Sektorallokation danach, das Risiko durch eine ausgewogene Verteilung auf verschiedene Sektoren zu diversifizieren. Dazu ist es jedoch nicht nur erforderlich, genau vorherzusehen, wann genau bestimmte wirtschaftliche Umstände eintreten – eine Aufgabe, mit der selbst die besten Ökonomen überfordert wären. Die Titel müssen ausserdem genau den jeweiligen Sektoren und Branchen zugeordnet werden. Der von MSCI und Standard & Poor’s entwickelte Global Industry Classification Standard («GICS») ist der am weitesten verbreitete Rahmen für sektorbasiertes Portfoliomanagement. Er ist unserer Ansicht nach jedoch nur unzureichend in der Lage, das Risiko tatsächlich zu diversifizieren.

Unternehmen werden hier je nach ihrer Hauptaktivität in ein mehrstufiges, hierarchisches Branchenklassifizierungssystem eingeteilt, wobei der Umsatz der bestimmende Faktor ist. Der Nachteil bei dieser Methode ist, dass jedes einzelne Unternehmen in die Schablone einer Branche und eines Sektor gepresst werden muss. Andere Faktoren werden dabei ausser Acht gelassen, z. B. die Gesamtexposition eines Unternehmens, Nuancen seines Geschäftsmodells und langfristige Wachstumstreiber, die sich mitunter auf unterschiedliche Branchen und Sektoren aufteilen. Ein Anleger, der in eine Aktie teilweise aufgrund ihrer Branchen- oder Sektorklassifizierung investiert, wird das Nachsehen haben, wenn er sich nicht die Zeit nimmt, alle Aspekte des Unternehmens im Detail zu analysieren.

Um dies weiter zu veranschaulichen, wollen wir uns den Sektor «Gesundheitswesen» gemäss der Definition des GICS-Rahmens genauer ansehen. Wie schon in früheren Newslettern erwähnt, entfällt hierauf die grösste Sektorallokation unserer Fonds. Diese Allokation ist – und das möchten wir besonders hervorheben – das Ergebnis unseres umfassenden Bottom-up-Research auf Titelebene, und nicht etwa einer Top-down-Allokation nach Sektoren. Darüber hinaus haben diese Unternehmen, obwohl sie dem «Gesundheitswesen» zugeordnet sind, unterschiedliche Wachstumstreiber und Risiken, was bedeutet, dass ihre Gewinne weitaus diversifizierter sind, als es die simple Etikettierung vermuten lässt.

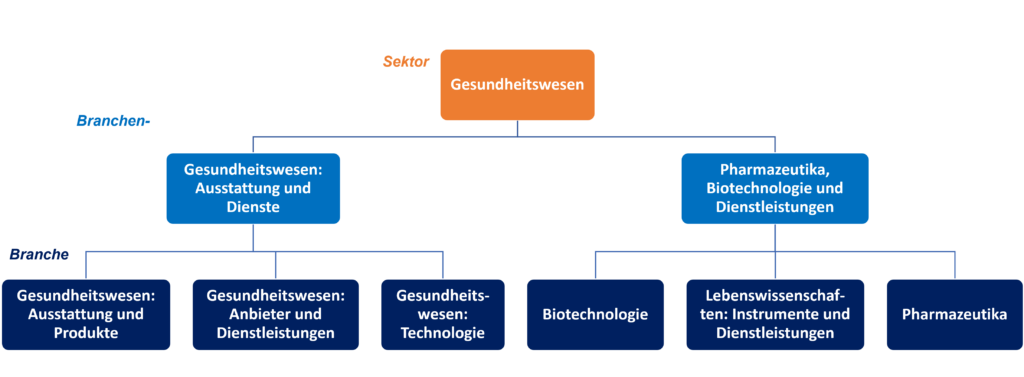

Gemäss GICS-Rahmen besteht der Sektor Gesundheitswesen aus zwei Branchengruppen und, eine Ebene darunter, aus sechs Branchen, wie aus der nachstehenden Grafik ersichtlich. Zu beachten ist hier, dass Unternehmen innerhalb dieser sechs Branchen sehr unterschiedliche Wachstumsfaktoren und Geschäftsmodelle haben können. Sehen wir uns zum Beispiel IDEXX Laboratories und EssilorLuxottica an, die beide Teil des Seilern-Universums sind. Beide Unternehmen sind dem Sektor Gesundheitswesen (bzw. Health Care), derselben Branchengruppe («Gesundheitswesen – Ausstattung und Dienste» bzw. Health Care Equipment & Services) und derselben Branche («Gesundheitswesen – Ausstattung und Produkte» bzw. Health Care Equipment & Supplies) zugeteilt.

Abbildung 1: Der Sektor Gesundheitswesen gemäss GICS-Rahmen

Quelle: MSCI und Standard & Poor’s, 2023

IDEXX ist der weltweit führende Anbieter von Diagnosetests und Dienstleistungen für Haustiere. Das Unternehmen versorgt die Veterinärindustrie mit Instrumenten, um Tiere wirksam zu behandeln, Krankheiten zu diagnostizieren und den Pflegestandard zu verbessern. Die langfristigen Wachstumsfaktoren des Unternehmens hängen mit der zunehmenden Zahl von Haustierbesitzern und der «Vermenschlichung» von Haustieren zusammen, bei der Haustierbesitzer (oder «Haustiereltern») ihre Haustiere zunehmend so betrachten, als wären sie ihre Kinder. In der Folge geben Sie einen grösseren Anteil ihres verfügbaren Einkommens für ihre Haustiere aus, so für tierärztliche Versorgung oder Dinge wie Präventivdiagnostiktests – was jeweils IDEXX zugute kommt.

EssilorLuxottica hingegen ist Weltmarktführer in der Brillenindustrie. Das Unternehmen entwirft, erzeugt, vertreibt und verkauft Korrekturgläser, Brillenfassungen und Sonnenbrillen. Einer der wichtigsten langfristigen Wachstumsfaktoren für EssilorLuxottica ist die zunehmende Prävalenz von Myopie (Kurzsichtigkeit) über alle Altersgruppen hinweg, die zum Teil auf die übermässige Exposition gegenüber Bildschirmen, z. B. von Telefonen und Tablets, zurückzuführen ist. Derzeit leiden ca. 30% der Weltbevölkerung an Myopie, doch Erwartungen zufolge wird dieser Anteil bis 2025 auf über 50% steigen.[1] Darüber hinaus ist der steigende Wohlstand in Schwellenländern, in denen viele Menschen noch unbehandelte Sehprobleme haben, ein wichtiger Motor für langfristiges Wachstum.

Die unterschiedlichen Wachstumsfaktoren bringen mit sich, dass auch die Risiken, denen die einzelnen Unternehmen ausgesetzt sind, unterschiedlich sind. Die Gewinne von IDEXX würden etwa dem Risiko unterliegen, dass die Nachfrage nach Gesundheitsleistungen für Tiere nachlässt, z. B. weil die enge Bindung zwischen Mensch und Haustier abbricht, während das Risiko für EssilorLuxottica darin bestünde, dass sich der Trend der zunehmenden Kurzsichtigkeit umkehrt. Sollte es also dazu kommen, dass ein Titel in Mitleidenschaft gezogen wird und sein Kurs sinkt, wäre es ausgesprochen unwahrscheinlich, dass der Kurs des anderen Titels ebenfalls einbricht. Um es kurz zu fassen und den Jargon des quantitativen Risikomanagers zu verwenden: Die den Aktien zugrundeliegenden Risiken korrelieren nicht.

Eine weitere Möglichkeit, die Unterschiede zwischen den beiden o. g. Unternehmen zu verdeutlichen, ist der Vergleich ihrer Aktienkursentwicklung. Die nachstehende Grafik zeigt, dass der Korrelationskoeffizient (ein statistisches Mass, das angibt, inwieweit zwei Variablen linear miteinander verbunden sind) auf Fünfjahresbasis nur 53% beträgt. Dies ist ein niedriger Wert für zwei Unternehmen, die angeblich in der gleichen Branche tätig sind und deren Aktienkursentwicklung daher theoretisch für diejenigen, die sich für eine Top-down-Sektorallokations-Portfoliostrategie entscheiden, ähnlich verlaufen sollte.

Abbildung 2: IDEXX und EssilorLuxottica 5-Jahres-Aktienkursentwicklung (Basisjahr 2018)

Quelle: FactSet, 2023

Umgekehrt können die Aktienkurse von Unternehmen, die in den Sektor «Gesundheitswesen» fallen, aber unterschiedlichen Branchen angehören, eng miteinander korreliert sein. Das Unternehmen West Pharmaceutical Services, das kostengünstige Gummikomponenten herstellt, die bei der Verabreichung von Arzneimitteln verwendet werden (z. B. Gummistopfen und -dichtungen für Ampullen und Spritzen), gehört nach dem GICS-Rahmen der Branche «Lebenswissenschaften: Instrumente und Dienstleistungen» (Life Sciences Tools & Services) an. Dementsprechend würde man eine geringe Korrelation zwischen seinem Aktienkurs und dem von IDEXX erwarten, das in einer völlig anderen Branche tätig ist. Allerdings beträgt der Korrelationskoeffizient überraschenderweise 95%, wenn man die Aktienkurse in den letzten fünf Jahren betrachtet. Und dies, obwohl die Wachstumsfaktoren und Risiken von West Pharmaceutical Services andere sind als die von IDEXX.

Dies sind nur einige Beispiele, die verdeutlichen, warum eine Top-down-Sektorallokation die Risikokonzentration innerhalb eines Portfolios nicht wahrheitsgetreu widerspiegelt. Aussagekräftiger ist eine Analyse, wie eng die Gewinne der Unternehmen innerhalb der Portfolios miteinander korreliert sind. Doch dieser Ansatz kann nur umgesetzt werden, wenn jedes Geschäftsmodell im Detail untersucht wird und das Portfolio aus der Perspektive der Risikokonzentration (und nicht unter Zugrundelegung eines Top-down-Sektoransatzes) verwaltet wird. Dies ist der Ansatz, den wir bei Seilern seit jeher verfolgen. Denn unser intensiver Research-Prozess und die Konzentration auf eine begrenzte Anzahl von Titeln versetzen uns in die Lage, ein tiefes Verständnis für die Geschäftsmodelle einzelner Unternehmen und damit für die Risiken innerhalb eines Portfolios zu entwickeln.

A. Bhanot,

30. Juni 2023

1Auf Basis von Research durch das International Myopia Institute (IMI).

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an