En nuestra condición de inversores quality growth globales, nuestros clientes nos suelen preguntar si hemos sido capaces de generar nuevas ideas fuera de los mercados de renta variable consolidados de Norteamérica y Europa, en particular los de Asia-Pacífico. Desde siempre, Seilern ha invertido en mercados desarrollados. Como consecuencia de ello, es poco probable que tengamos nunca exposición bursátil directa al próspero crecimiento que revela un simple paseo por ciudades como Bangalore, Shenzhen, Ho Chi Minh o Yakarta.

Pese a ello, siempre hemos conseguido adquirir exposición indirecta a estas florecientes regiones desde la seguridad de las bolsas de los países desarrollados. De hecho, alrededor del 20 % de la exposición de ingresos total de las empresas que componen el fondo Seilern World Growth procede en la actualidad de Asia-Pacífico. Sin embargo, puesto que más del 60 % de la población mundial vive en esta región, es crucial determinar qué oportunidades ofrecen los mercados desarrollados de la zona a los que sí podemos acceder directamente, en concreto Japón, Corea del Sur, Australia y Nueva Zelanda.

Con el objetivo de dar respuesta a esta pregunta, durante 2023 los miembros del equipo de Seilern llevaron a cabo un proyecto de investigación de seis meses de duración. Como seguramente recordarán los lectores, la filosofía de inversión de Seilern es altamente excluyente, y alrededor del 99 % de todas las compañías cotizadas quedan inmediatamente fuera de nuestro universo por no superar una serie de estrictos filtros (como se analiza en el boletín «El poder de las exclusiones»). Por tanto, como explicamos a continuación, el punto de partida de nuestro análisis cualitativo en profundidad son aquellas compañías que han superado estos filtros de exclusión.

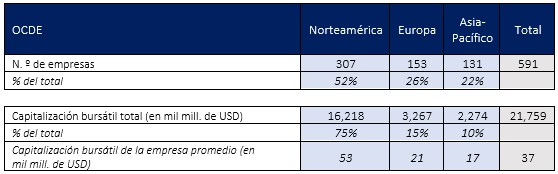

Tabla 1: Universo de inversión potencial en la OCDE

Fuente: FactSet, Seilern Investment Management, 2023

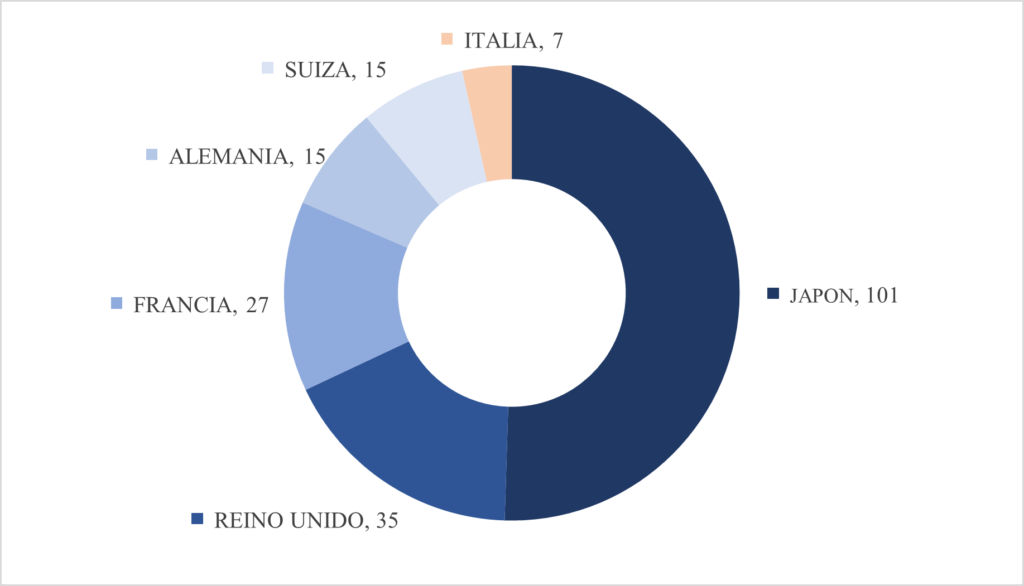

La primera observación fue sencilla: en los países OCDE de Asia-Pacífico hay menos empresas que cumplen los requisitos básicos para pasar a la siguiente fase (un 22 % en comparación con el 52 % de Norteamérica). Además, estas compañías tienden a ser mucho más pequeñas y, de hecho, su capitalización bursátil de solo 17 000 millones de dólares contrasta fuertemente con los 53 000 de sus homólogas estadounidenses. Sin embargo, un rápido vistazo a los datos reveló que Japón concentra actualmente 101 de estos 131 títulos (aproximadamente un 80 %), lo que lo convierte en un potencial mercado quality growth de mayor tamaño que los de Reino Unido, Francia, Alemania, Suiza e Italia juntos.

Gráfico 1: Número de empresas del universo de inversión potencial

Fuente: FactSet, Seilern Investment Management, 2023

El siguiente paso fue realizar una evaluación inicial de los atributos de calidad y crecimiento de cada región. La siguiente es una tabla en la que desglosamos características clave, como las ventas o el crecimiento de los beneficios. Lo que podemos ver aquí es que el crecimiento ha sido notablemente superior en Norteamérica, en comparación con Europa y Asia-Pacífico, y más constante durante la última década en el caso de las empresas norteamericanas. Se trata de una consideración importante si tenemos en cuenta que lo que buscamos son empresas con un alto nivel de predictibilidad y previsibilidad de los beneficios, dos características que mejoran en gran medida nuestra capacidad para valorarlas con precisión.

Tabla 2: Características de crecimiento del universo de inversión potencial en la OCDE

Fuente: FactSet, Seilern Investment Management, 2023

Si atendemos exclusivamente a lo anterior, es fácil sacar la conclusión de que Europa ha sido, de hecho, la peor región para invertir debido a sus bajos índices de crecimiento. Aunque esta inferencia inicial no va en absoluto desencaminada, lo que debemos analizar es la calidad de ese crecimiento.

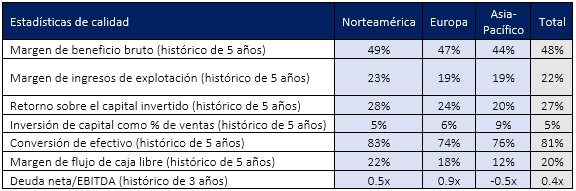

La siguiente tabla ilustra la importancia de fijarse en la otra cara de la moneda. Aunque históricamente las empresas de Asia-Pacífico –en particular las japonesas– han experimentado un crecimiento más rápido, lo han hecho con márgenes brutos y operativos más bajos, un menor retorno sobre el capital invertido, una intensidad de capital mucho más alta y un margen de flujo de caja libre muy inferior. Dicho de otro modo, las compañías de Asia-Pacífico generan un menor flujo de caja libre para sus accionistas.

Tabla 3: Características de calidad del universo de inversión potencial en la OCDE

Fuente: FactSet, Seilern Investment Management, 2023

Un apartado en el que las empresas de Asia-Pacífico sí destacan sobre el resto es el del apalancamiento de los balances, que en su caso es significativamente inferior. Aquí, es frecuente encontrarse con compañías japonesas con grandes reservas de efectivo que, hasta hace muy poco, registraban rentabilidades reales del 0 % o incluso negativas.1 Siempre hemos creído que las empresas que más valor tienden a generar a largo plazo son aquellas capaces de invertir su flujo de caja libre en oportunidades de crecimiento futuro atractivas o de repartirlo entre sus accionistas, en lugar de acumularlo por decisión de consejos de administración conservadores.

El análisis anterior se realizó antes de pasar a examinar individualmente cada una de estas 131 empresas. El estudio cualitativo en profundidad que se llevó a cabo posteriormente dio como resultado las siguientes cinco lecciones sobre los mercados de renta variable de Asia-Pacífico. Estas lecciones ilustran a la perfección por qué Seilern ha tenido tantas dificultades para encontrar buenas inversiones quality growth a largo plazo en ellos:

- Muchas empresas son conglomerados con complejas estructuras societarias. En Japón, el Keiretsu2, un modelo de organización único que establece complejas relaciones y participaciones cruzadas entre las compañías, es un elemento frecuente de la cultura empresarial. Con el paso del tiempo, este sistema ha provocado que sean unos pocos grandes grupos –en lugar de muchas empresas independientes gestionadas eficientemente– los que dominan el mercado. En nuestra opinión, los conglomerados tienden a asignar mal el capital. Esto se debe a que la política y las inversiones estratégicas suelen inmiscuirse en las que de otro modo serían decisiones optimas desde el punto de vista económico, lo cual diluye los perfiles de rentabilidad de los negocios mejor gestionados dentro de cada grupo. Por tanto, entender quién controla en última instancia una empresa para tener la seguridad de que sus intereses están alineados con los de los accionistas minoritarios a largo plazo sigue siendo un importante obstáculo en esta región. Esto, a su vez, hace que los free floats de capitalización bursátil disponibles para los inversores minoritarios como Seilern sean menores, lo que puede limitar la liquidez de nuestros fondos. A todo esto, hay que sumar el hecho de que, aún a día de hoy, muchas empresas siguen publicando sus resultados financieros exclusivamente en japonés, lo que explica por qué a los inversores internacionales les ha costado tanto sentirse cómodos con el gobierno corporativo de estas compañías.

- Muchas empresas se enfrentan a la enorme competencia de precios de sus equivalentes chinas. Un hecho interesante es que el consumo discrecional es el mayor sector en Japón y representa más de un 20 % del Nikkei 225 (la industria le sigue de cerca con un 19 %). El dato clave que nuestro análisis desentrañó en este apartado fue que muchas empresas de consumo consolidadas estaban, sencillamente, quedándose sin oportunidades de crecimiento doméstico y experimentando dificultades para replicar sus propios modelos de negocio en el resto del mundo (normalmente debido a una mala correspondencia entre mercado y producto, y a problemas de integración cultural). Al tratar de expandirse a China, no pocas empresas japonesas se han encontrado con que la competencia en el nuevo mercado era mucho más feroz de lo que habían previsto. Al mismo tiempo, muchas de ellas deben hacer frente a la creciente oleada de alternativas low cost que llega a su propio mercado procedentes de todo el sureste asiático, erosionando aún más sus márgenes.

- Muchas empresas venden productos industriales cada vez más comoditizados. Paralelamente a lo que comentábamos antes, Japón es la cuna de un increíble número de negocios manufactureros industriales de éxito con décadas de crecimiento de las exportaciones e innovación tecnológica. En cambio, parece que el liderazgo nipón en este próspero sector se ha visto significativamente mermado en los últimos años debido al estancamiento de su capacidad para innovar, y muchas de estas empresas industriales ya no crecen por la vía orgánica, sino solo a través de la consolidación de mercado (es decir, comprando otras empresas). Cuando el poder de fijación de precios empieza a desvanecerse, sostener el crecimiento a largo plazo para preservar el retorno del capital se vuelve increíblemente difícil.

- Muchas empresas poseen negocios con márgenes bajos dentro de mercados subyacentes cíclicos. Aproximadamente el 60 % del total de empresas de nuestro listado de Asia-Pacífico presentaba un margen operativo inferior al 15 %, que se disparaba hasta casi el 70 % en el caso de Japón. Este dato contrasta con el margen operativo de las empresas del universo de inversión de Seilern, que es del 25 %. Lo fundamental aquí no es solo que se trate de negocios con márgenes bajos, sino que esta característica se combina con la exposición a mercados subyacentes más cíclicos, como la fabricación de maquinaria, el hardware informático, la producción de alimentos o los productos farmacéuticos (que, además, entraña más riesgo). Al final, el tipo de empresas en el que Seilern invierte suele poseer motores de crecimiento que son independientes del ciclo económico (como explicamos en nuestro artículo «Ciclos y sectores: el laberinto del market timing»). Pero, incluso en aquellos casos en los que estas compañías terminan viéndose negativamente afectadas por una recesión pronunciada, el hecho de funcionar con márgenes tan altos (entre otros factores) ayuda a que no se vean obligadas a reducir inversiones críticas para sus aspiraciones de crecimiento futuro.

- Muchas empresas de alto crecimiento están expuestas al sector de los semiconductores. Si profundizamos más, nos encontramos con que alrededor de un 10 % de estas empresas proveen de bienes de capital y servicios a toda la industria de los semiconductores, en particular a sus representantes en Japón y Corea del Sur. Aunque no hay duda de que determinadas partes de este sector presentan unas excelentes perspectivas de crecimiento, creemos que los semiconductores han tenido siempre un alto grado de rotación debido al corto ciclo de vida de sus productos. Y, lo que es aún más importante, el precio de dicha rotación es extremadamente alto y puede desembocar en una dinámica sectorial de auge y estallido. La realidad es que, durante décadas, hemos visto cómo los líderes tecnológicos del sector de los semiconductores se veían violentamente relegados en multitud de ocasiones por su incapacidad para mantenerse consistente y previsiblemente a la cabeza de la innovación. Por desgracia, no creemos que esta característica definitoria haya desaparecido con el último brote de euforia hacia los semiconductores.

Dicho lo cual, no todo son malas noticias. Pese a haber excluido al 90 % de estas empresas, aún pudimos identificar alrededor de 10 nuevas e interesantes ideas en Asia-Pacífico que, a partir de ahora, pasarán a nuestra lista de finalistas para someterse a un análisis más profundo. Entre ellas, se incluyen empresas de aparatos médicos especializados, un fabricante de sensores de control y supervisión, una compañía de artículos deportivos altamente exclusivos, un proveedor de datos y servicios para profesionales, y varios negocios de software de gestión empresarial diversificados. En total, hay siete empresas japonesas, dos compañías australianas y una pequeña contendiente que se ha abierto paso desde la lejana Nueva Zelanda.

En Seilern somos, en último término, inversores globales sin sesgos regionales convencidos de poder obtener exposiciones de amplio alcance a los motores de crecimiento secular de Asia-Pacífico sin tener que acceder directamente a sus mercados. Además, desde hace décadas vienen produciéndose importantes problemas estructurales en determinados mercados, en particular en Japón. Por supuesto, las cosas siempre pueden cambiar y, de hecho, es poco frecuente leer en la prensa financiera especializada artículos sobre el país del sol naciente que no den la sensación de que se avecinan grandes cambios en el ámbito del gobierno corporativo nipón. La canción nos suena de sobra a todos, pero solo el tiempo dirá. Sea como fuere, invertir es muchas veces un juego de coste de oportunidad. De momento, nuestro análisis bottom-up apunta claramente que Norteamérica y Europa siguen ofreciendo la mejor combinación de oportunidades quality growth, y sería estúpido no prestar atención a los fundamentales.

M. Lo Blanco.

31 de diciembre de 2023

1Según el Wall Street Journal, en 2022 las empresas japonesas acumulaban 1 billón de dólares en efectivo, el equivalente al 17 % de su capitalización bursátil (frente a unas reservas de solo el 5 % en las estadounidenses). Esto sorprende aún más si tenemos en cuenta que el PIB de Japón asciende a apenas 4,3 billones de dólares.

2Un concepto similar al de las estructuras corporativas Chaebol surcoreanas.

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios