In den letzten Jahren haben wir ein sich rasch entwickelndes makroökonomisches und geopolitisches Umfeld erlebt, das von extremer Volatilität geprägt war. Dieser Zeitraum war gekennzeichnet durch anhaltend niedrige und negative Zinssätze, einen beispiellosen Liquiditätszufluss und die schlimmste Pandemie in der jüngsten Geschichte, die erhebliche Angebots- und Nachfrageschocks auslöste und zu einer rasant steigenden Inflation führte. Darüber hinaus haben zwei internationale Konflikte das geopolitische Umfeld verändert und die negativen Auswirkungen dieser Ereignisse noch verschärft.

Die Zentralbanken haben eine zentrale Rolle bei der Navigation durch diese turbulenten Zeiten übernommen. Dabei wurden durch Änderungen der Zinssätze und Zinserwartungen sowie durch den Einsatz unkonventioneller geldpolitischer Massnahmen wie der quantitativen Lockerung erhebliche Veränderungen ausgelöst. Folglich ist das Market Timing noch schwieriger geworden als sonst. Diese Dynamik zeigte sich in den USA deutlich im vierten Quartal 2023 und im ersten Quartal 2024. Dort wechselte der Marktkonsens von deflationärem Schock zu disinflationärem Boom, da sich die Wirtschaft als unerwartet resilient erwies und die Federal Reserve im Dezember eine Kehrtwende vollzog. Im Laufe des ersten Quartals änderte sich der Marktkonsens erneut in Richtung eines Inflationsbooms und einer robusten Konjunktur, die bestimmte Wirtschaftssektoren wieder in Schwung brachte. Vor diesem Hintergrund nahm die US-Notenbank eine vorsichtigere Haltung ein und es ist eher unwahrscheinlich, dass sie die zu Beginn des Jahres erwarteten Zinssenkungen vornehmen wird.

Vor diesem Hintergrund haben wir in bestimmten zyklischen Sektoren eine Rallye erlebt. In diesem Umfeld haben unsere Fonds unterdurchschnittlich abgeschnitten, was vor allem daran liegt, dass wir nicht in die stärker zyklischen Sektoren der Wirtschaft investieren. Wie wir immer wieder betont haben, erfüllen die Unternehmen in diesen Sektoren unsere 10 goldenen Regeln nicht. So verzichten wir beispielsweise auf Anlagen in Energieunternehmen, da ihr Wachstum weitgehend von den Schwankungen des Konjunkturzyklus abhängt, sie keine Kontrolle über die Verkaufspreise ihrer Leistungen haben und ihre Finanzbuchhaltung in der Regel undurchsichtig ist. Wir meiden auch die meisten Unternehmen, die in der Halbleiterindustrie tätig sind. Diese weisen ebenfalls stark zyklische Wachstumsmuster auf und verstossen gegen unsere sechste Goldene Regel, die vor Kunden- und geografischer Konzentration schützen soll. Viele der Unternehmen in diesem Bereich haben einen oder mehrere sehr grosse Kunden und sind gleichzeitig auf die eine oder andere Weise eng mit Taiwan verbunden. Es stimmt zwar, dass Unternehmen in diesen Branchen in Aufschwungphasen hervorragende Renditen erwirtschaften können. Wenn sich das Blatt jedoch wendet, sind sie auch anfällig für erhebliche Rückgänge. Darüber hinaus könnten ihre Erträge erheblich beeinträchtigt werden, wenn sie einen ihrer Grosskunden verlieren oder der über Taiwan schwelende Konflikt ausbrechen würde. Folglich erfüllen diese Unternehmen nicht unsere strengen Qualitätsstandards, die darauf ausgelegt sind, langfristige Renditen zu gewährleisten und gleichzeitig das Risiko zu minimieren.

Als Quality Growth Anleger besteht unser primäres Ziel nicht nur darin, Renditen zu erzielen, sondern auch das Risiko zu minimieren. Genau aus diesem Grund meiden wir Unternehmen in diesen Sektoren, da wir glauben, dass sie langfristig ein höheres Risiko für eine Abweichung von den Renditen bergen, die wir von Quality Growth Unternehmen im Laufe der Zeit erwarten.

Abgesehen davon, dass sich die Fonds in diesem Umfeld erwartungsgemäss entwickeln, welche Auswirkungen hat ein Inflationsboom auf die Aktienanleger, wenn dies das Umfeld ist, in dem wir uns jetzt befinden? Ist es wahrscheinlich, dass dieses Szenario von Dauer ist? Wenn ja, wie wird sich das auf die Zinssätze auswirken? In einem solchen Szenario sollten Anleger Aktien in Erwägung ziehen, die von den schädlichen Auswirkungen der Inflation und dem strukturell höheren Zinsumfeld geschützt sind, das mit einer höheren Inflation einhergeht. Wann wird die US-Notenbank die Zinsen wieder anheben, wenn sich die Wirtschaft weiterhin so gut entwickelt? In diesem Szenario sollten Anleger auch Aktien in Erwägung ziehen, die nicht in Mitleidenschaft gezogen werden, wenn es zu einem disinflationären Boom oder einem deflationären Schock kommt.

Dieses komplexe Marktumfeld zu entwirren, ist eine schwierige Aufgabe. Obwohl zahlreiche Faktoren die Aktienkurse beeinflussen – von den Fundamentaldaten der Unternehmen über die Dynamik der Branche, makroökonomische Bedingungen wie Zinssätze und Liquidität bis hin zur Marktstruktur und der menschlichen Psychologie – konzentrieren wir uns auf einige wenige. Keiner dieser Faktoren bietet eine endgültige Antwort, weshalb selbst die versiertesten Anleger über längere Zeiträume falsch liegen können. Wir glauben jedoch, dass bestimmte Faktoren besser verstanden und analysiert werden können als andere. Unserer Ansicht nach können die Fundamentaldaten (und in geringerem Masse auch die Branchendynamik) mit einem angemessenen Grad an Sicherheit bewertet werden, insbesondere wenn es sich um Quality Growth Unternehmen handelt.

Die Fundamentaldaten von Quality Growth Unternehmen sind stärker von externen Marktkräften abgeschirmt und stellen den wichtigsten Faktor für die Aktienkurse dar, insbesondere auf lange Sicht. Im gegenwärtigen Umfeld können Quality Growth Unternehmen die zerstörerischen Auswirkungen der Inflation auf den Cashflow ausgleichen (Inflation Series: Pricing Power, Inflation Series: Margins and Operating Leverage, Wimbledon and Inflation: You Cannot Be Serious!) und werden von längeren Phasen höherer Zinsen weniger betroffen sein, da sie nicht auf Fremd- oder Eigenkapital angewiesen sind (Die Hinausgezögerten Schulden). Stattdessen finanzieren sie sich durch ihre starke und widerstandsfähige Cash-Generierung. Das Fehlen von Finanzierungsrisiken und die Beständigkeit der Ertragskraft bilden den Grundstein für die Erzielung echter, langfristiger Erträge.

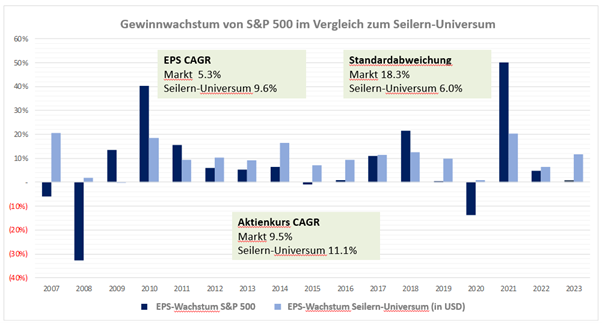

Die Vorhersehbarkeit und Stabilität der Erträge sind ebenfalls von entscheidender Bedeutung, da sie erhebliche Auswirkungen auf die langfristige Performance haben. Dies wird durch die folgende Grafik veranschaulicht, die den Gewinn pro Aktie (EPS) der Unternehmen des Seilern-Universums im Vergleich zu den Unternehmen des S&P 500 seit 2007 darstellt. In diesem Zeitraum wird deutlich, dass der S&P 500 zwar in starken Aufschwungphasen ein überdurchschnittliches Wachstum aufweisen kann, die Stabilität der Erträge im Seilern-Universum jedoch im Laufe der Zeit zu einem überdurchschnittlichen Ertragswachstum führt. Besonders deutlich wird dies unter komplexen Marktbedingungen wie in den Jahren 2008, 2009 und 2020. Bemerkenswerterweise erzielten die Unternehmen des Seilern-Universums im Zeitraum von 2007 bis 2023 ein um 81% höheres EPS-Wachstum als der S&P 500 bei nur einem Drittel der Volatilität, gemessen an der Standardabweichung der Erträge. Diese Stabilität und das robuste Gewinnwachstum haben sich in der Folge in ähnlichen Kurssteigerungen bei den Unternehmen des Seilern-Universums niedergeschlagen.

Abbildung 1: Gewinnwachstum von S&P 500 im Vergleich zum Seilern-Universum

Vor dem Hintergrund dieser komplexen makroökonomischen Debatte bleibt eines klar: Es herrscht ein hohes Mass an Unsicherheit, was präzise Entscheidungen zur Vermögensallokation immer schwieriger macht. Wie immer bleibt unsere Empfehlung konsistent und einfach: Vertrauen Sie auf die Tugenden von Quality Growth Unternehmen – ihre Fähigkeit, die destruktive Kraft der Inflation auszugleichen, Rezessionen zu überstehen und in Umgebungen mit hohen Zinsen resilient zu bleiben. Quality Growth Unternehmen bieten eine solide Grundlage für den langfristigen Investmenterfolg, selbst in Zeiten makroökonomischer und geopolitischer Extremsituationen.

Es handelt sich hierbei um eine Marketing-Kommunikation / Finanzwerbung, die ausschließlich Informationszwecken dient. Jegliche Prognosen, Meinungen, Ziele, Strategien, Ausblicke und/oder Schätzungen und Erwartungen oder andere nicht-historische Kommentare, die in diesem Dokument enthalten sind oder darin zum Ausdruck kommen, basieren ausschließlich auf aktuellen Prognosen, Meinungen und/oder Schätzungen und Erwartungen und gelten als „zukunftsorientierte Aussagen“. Zukunftsgerichtete Aussagen unterliegen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen zukünftigen Ergebnisse von den Erwartungen abweichen.

Dies ist keine Empfehlung, kein Angebot und keine Aufforderung zum Kauf oder Verkauf von Finanzprodukten. Der Inhalt ist nicht als Angebot gedacht und sollte nicht zu Buchhaltungs-, Rechts- oder Steuerberatungszwecken herangezogen werden. Der Inhalt, einschließlich externer Datenquellen, gilt als zuverlässig, es werden jedoch keine Zusicherungen oder Gewährleistungen gegeben. Es wird keine Verantwortung oder Haftung für die Änderung, Berichtigung oder Aktualisierung der hierin enthaltenen Informationen übernommen.

Bitte beachten Sie, dass die Wertentwicklung in der Vergangenheit nicht als Indikator für die zukünftige Wertentwicklung angesehen werden sollte. Der Wert der auf dieser Website enthaltenen Anlagen und/oder Finanzinstrumente und die daraus erzielten Erträge können schwanken und die Anleger erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück. Auch Währungsbewegungen können dazu führen, dass der Wert von Anlagen steigt oder fällt.

Diese Inhalte sind nicht für den Gebrauch durch US- Personen bestimmt. Sie können von Zweigstellen oder Filialen von Banken oder Versicherungsgesellschaften genutzt werden, die nach US-Bundesrecht oder US-Staatsrecht organisiert und/oder reguliert sind und im Namen von Nicht-US-Personen handeln oder Unterlagen an diese verteilen. Diese Unterlagen dürfen nicht an die Kunden dieser Zweigstellen oder Filialen oder an die breite Öffentlichkeit verteilt werden.

Erhalten Sie unsere neuesten Erkenntnisse und Veranstaltungshinweise direkt in Ihrem Posteingang

„*“ zeigt erforderliche Felder an