Como quizá recuerde, a finales del siglo pasado la marca de cerveza Guinness lanzó una exitosa campaña publicitaria que llevaba por lema «Lo bueno se hace esperar». Su anuncio más memorable fue The Surfer, que abría con el primer plano de un hombre escudriñando el horizonte y en el que una música palpitante y resonante avanzaba in crescendo mientras el protagonista aguardaba el momento adecuado para zambullirse en el agua junto a sus compañeros, ansiosos por pillar una de esas olas enormes y perfectas del mar de Hawái. Ahora que el S&P 500 ha remontado hasta máximos históricos, puede que haya inversores que se pregunten, como en el anuncio, si este es el momento adecuado. ¿Serán capaces de pillar la ola perfecta y surfearla victoriosos hasta la seguridad de la orilla?, ¿o el momento ha pasado y se arriesgan a sufrir una caída catastrófica dentro de unos meses?

Ni que decir tiene que, metáforas aparte, el surf y la inversión tienen poco en común. En ambos casos esperar es esencial, sí, pero por motivos distintos: en el surf, la paciencia es imprescindible para calcular cuándo coger la ola, y en la inversión hay que saber esperar después de abrir una posición. Puede ser difícil mantener la cabeza fría si nos preocupan las pérdidas, pero, como veremos más adelante, con un horizonte temporal lo suficientemente amplio, esta posibilidad es prácticamente nula.

El poder de la paciencia

En otras ocasiones hemos hablado de los peligros del market timing y, especialmente, sobre el duro golpe que podemos acusar si cerramos una posición justo antes de un gran repunte de manera precipitada (Market Timing). Para sortear estos contratiempos la paciencia es la mejor aliada, y conservando una inversión podremos acumular rentabilidad progresivamente. Y es que esta no es su única virtud: la paciencia también ayuda a preservar el capital. Esto, que hemos aprendido del mercado de renta variable en el pasado, es aún más relevante para las inversiones en quality growth: de entrada, una empresa de alta calidad tiene pocas probabilidades de sufrir una caída, pero si además tiene una alta tasa de crecimiento de los beneficios, dejará atrás un hipotético mal trago antes que otra rival.

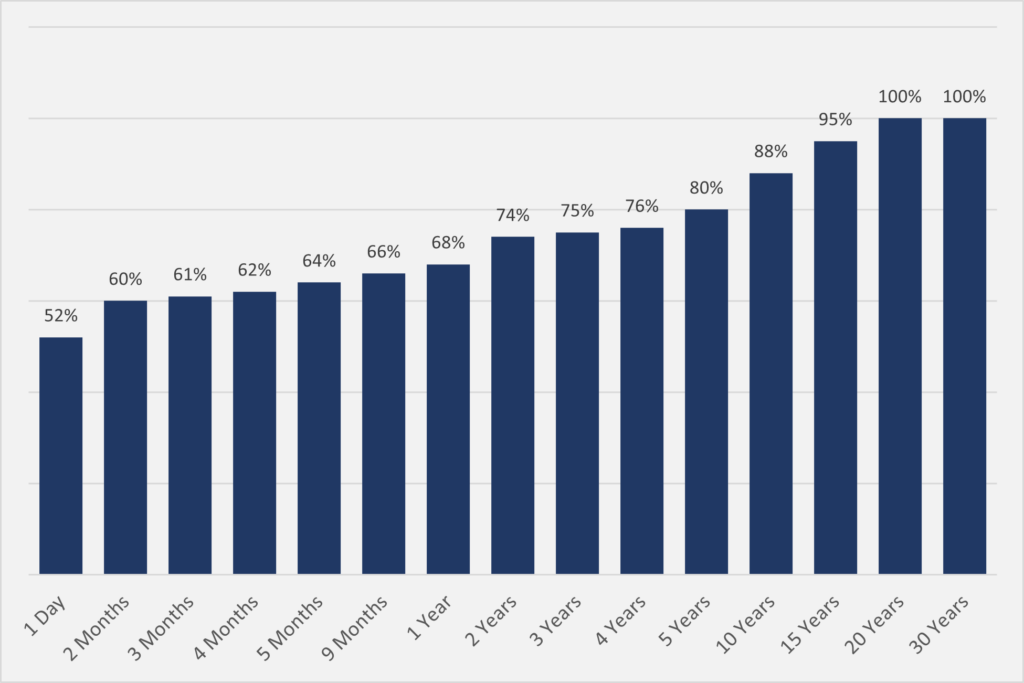

Para ver claramente el poder de la inversión a largo plazo, nos remontaremos a 18711 y echaremos un vistazo a las rentabilidades del mercado bursátil. Como se ve en el gráfico que figura más adelante, las probabilidades de ganar dinero con el trading diario son poco mejores que las que obtendríamos lanzando una moneda al aire, mientras que con un horizonte de un año pasan a ser de 2/3 veces. Mantengamos esa inversión durante cinco años y los hados empezarán a jugar a nuestro favor, llevando las probabilidades de obtener beneficios al 80 %. De acuerdo, hay quien considera que ese 20 % de probabilidades de incurrir en pérdidas sigue siendo arriesgado. Si es el caso, debe saber que los datos son claros: para mitigar ese riesgo basta con prolongar el horizonte. Si espera veinte años, la rentabilidad positiva está garantizada, sea cual sea su inversión.

Figure 1: U.S. Stocks: Per cent of Periods That Earned a Positive Return (1871-2018). Inflation & Dividend adjusted

Fuente: Same as Ever: Timeless Lessons on Risk, Opportunity and Living a Good Life, Morgan Housel, 2023

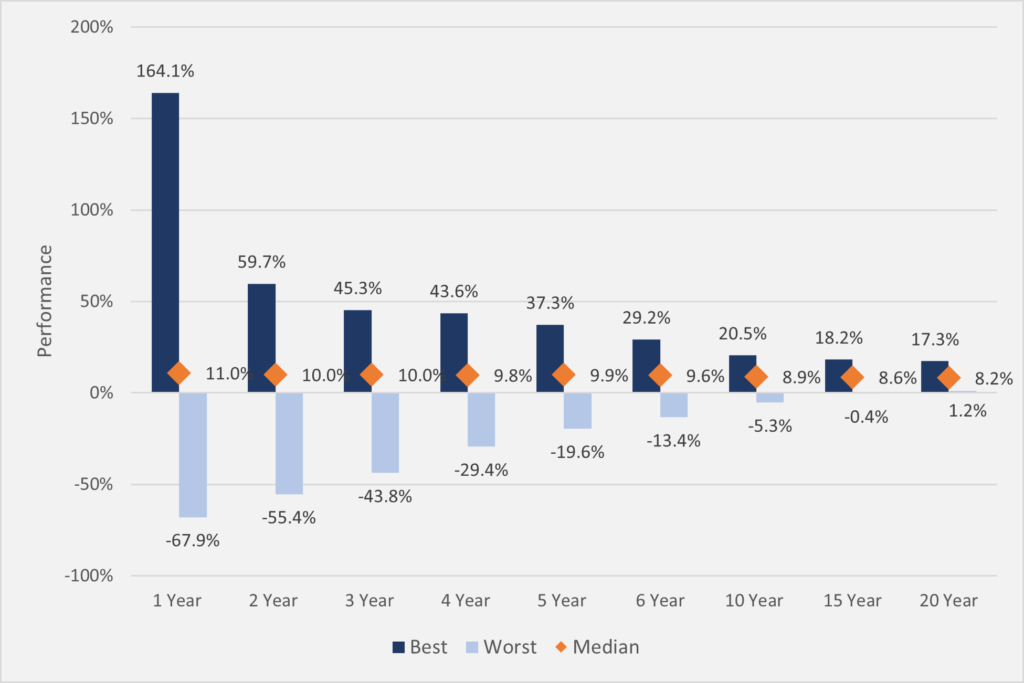

A partir de aquí, tenemos que ponernos en el peor escenario posible, porque el objetivo de este artículo es analizar las probabilidades de obtener una rentabilidad positiva a lo largo del tiempo. Eso nos lleva a la otra virtud de la paciencia: su utilidad para acumular rentabilidad, que implica que las rentabilidades media y máxima son considerablemente superiores al mínimo que obtendríamos en el peor de lo casos. En el gráfico inferior se pueden comprobar las rentabilidades más bajas, medias y más altas para diferentes periodos de inversión desde 18712 con respecto al índice estadounidense. La peor rentabilidad para 12 meses durante este periodo fue del -67,9 %, que es lo que habría recibido alguien que hubiera invertido en junio de 1931, en plena Gran Depresión, un año antes de que el mercado tocase fondo. A su vez, si esa persona hubiese aguantado el tirón y mantuviera la inversión hasta junio de 1932, habría conseguido una rentabilidad máxima del +164,1 %.

Con un horizonte de veinte años, sin embargo, la peor rentabilidad que hubiéramos podido obtener ofrece una tasa de crecimiento anual compuesta positiva del +1,2 %, que se traduce en una rentabilidad total del +27 %. No es una cifra impresionante, pero dista de ser mala si recordamos que habríamos entrado en el mercado justo en el punto álgido de los felices años veinte y habríamos tenido que soportar el crash de Wall Street, la Gran Depresión y el desplome de cerca del -80 % que provocó la Segunda Guerra Mundial.

Figure 2: Mejores y peores rentabilidades del S&P 500 – Periodos móviles (rentabilidades anualizadas) desde 1871

Fuente: www.lazyportfolioetf.com/allocation/us-stocks-rolling-returns/, Seilern Investment Management Ltd., enero de 2024

De hecho, resulta impresionante comprobar que, ampliando el periodo de mantenimiento a treinta años, la rentabilidad anualizada mínima habría sido del +7,8 %, y la rentabilidad total, del +850 %. Para que cale este dato, basta decir que, si se hubiera tenido la peor suerte del mundo y se hubiera invertido precisamente en el peor momento del último siglo, solo con mantener la inversión a lo largo de treinta años se habría logrado multiplicar por prácticamente diez el capital asignado.3

En lo que respecta a las empresas quality growth del universo de inversión de Seilern, cabría esperar que el tiempo de espera fuese menor y que las recompensas fuesen aún mayores, ya que todas ellas cuentan con modelos de negocio resilientes que les deparan un crecimiento de los beneficios sostenible y por encima de la media. Al fin y al cabo, aunque los acontecimientos macroeconómicos pueden tomar por sorpresa a los mercados y las acciones pueden caer debido a problemas a corto plazo, los beneficios son el factor que determina las cotizaciones a largo plazo.

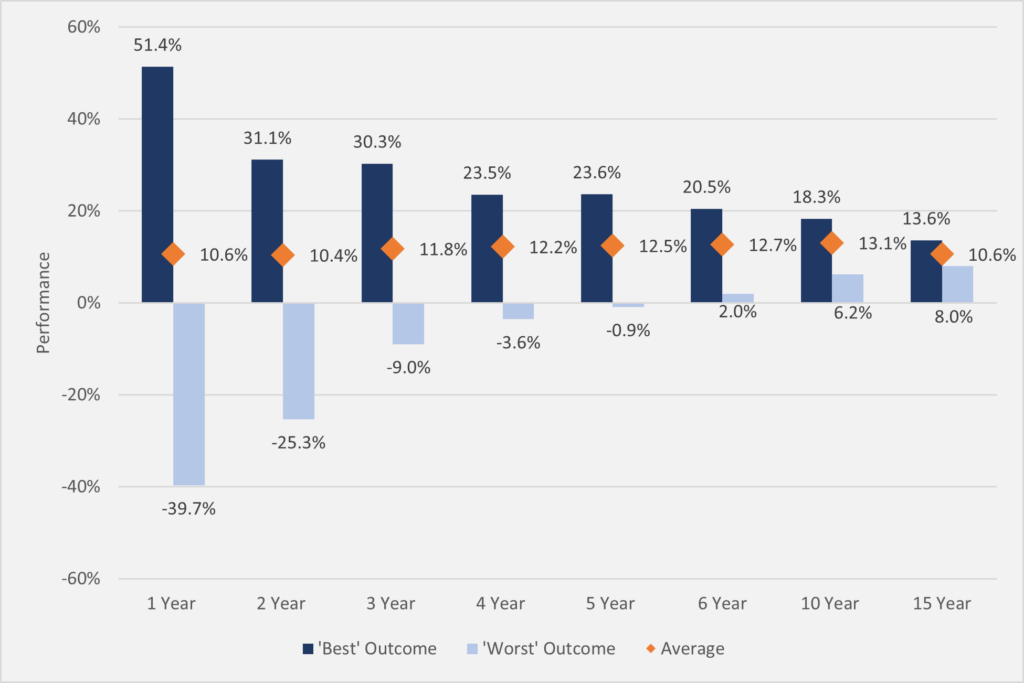

Analicemos los datos de nuestra clase de acciones World Growth USD U I (SWG), que se remontan al 2006. Desde entonces no han ocurrido tantos vaivenes como en los últimos 150 años, pero sí hemos vivido la Gran Recesión y la pandemia de COVID-19, además de considerables y frecuentes caídas del mercado. En este periodo, solo habría hecho falta esperar seis años para lograr una rentabilidad positiva, con independencia del momento de entrada. A su vez, la peor rentabilidad anualizada de estos distintos periodos de seis años habría sido del +2,0 %. Si vamos un paso más allá, en el peor periodo de inversión de diez años conseguiríamos una rentabilidad anualizada del +6,2 % y una rentabilidad total del +82,5 %. Es decir: incluso si en el 2007 hubiéramos entrado en el mercado cuando las valoraciones estaban más altas, teniendo el temple para soportar una caída del -45 % solo habría hecho falta esperar ocho años para que nuestra inversión inicial se revalorizara un +80 %.

Figure 3: Peores y mejores rentabilidades de Seilern World Growth – Periodos móviles (rentabilidades anualizadas)

Fuente: Seilern Investment Management Ltd., enero de 20244

Si se contraponen estos resultados a los del MSCI World, es fácil ver que sigue mereciendo la pena ser paciente, aunque menos que en los otros casos. Una inversión de seis años en el índice MSCI World durante este periodo también arroja resultados positivos, aunque sea una ínfima rentabilidad del +0,3 %. A lo largo de diez años, las peores rentabilidades son del +3,8 % y del +45 %, en términos anualizados y totales, respectivamente.

Alcanzando nuevos máximos

No podemos terminar este artículo sin tratar un tema espinoso: al contrario que el MSCI World y el S&P 500, la rentabilidad de SWG sigue siendo un 9 % inferior a su máximo de 2021. En aquel momento, muchas de las empresas de nuestra cartera cimentaron ascensos meteóricos gracias a los mínimos históricos de los tipos de interés y a nuestra concentración en quality growth de larga duración. Por consiguiente, no nos sorprende que hayamos necesitado unos cuantos años para recuperar alturas similares. Además, teniendo en cuenta que los tipos de interés casi se han quintuplicado desde aquel entonces, nos sentimos tranquilizados por el nivel de crecimiento de ingresos de nuestras empresas, lo cual ha ayudado a compensar la compresión en la valoración debido a tasas más altas. En su anuncio, Guinness establecía una analogía entre el surfista que aguarda con paciencia la ola perfecta y el consumidor que espera con calma esa merecida pinta de Guinness. Sin embargo, no es lo mismo esperar dos minutos que semanas, meses e incluso años, aguardando resultados positivos sin saber si llegaremos a verlos. Esta falta de certeza es, sin duda, lo más duro, porque un surfista puede ver cómo rompen las olas y alguien acodado en la barra de un bar puede observar cómo el camarero le tira la cerveza. Para nuestros inversores, la espera debería hacerse un poco más fácil a la vista de los resultados logrados por los índices y nuestros fondos, así como por las optimistas lecturas y perspectivas que han dejado los informes de crecimiento de beneficios de las empresas en las que invertimos. A pesar de que, en su caso, tengan que esperar más de lo que se tarda en servir una Guinness.

Q. Macfarlane,

31 de enero de 2024

1Los datos del S&P 500 solo llegan hasta 1957. Antes de esa fecha, se puede recurrir al S&P 90 y a los datos semanales que se remontan a 1925. El periodo de 1871 a 1925 emplea la «extensión de Cowles», ideada por Alfred Cowles para crear un índice sintético a partir de todas las acciones cotizadas en la Bolsa de Nueva York en 1871 (véase «An Analysis of the S&P500 Index and Cowles’s Extensions: Price Indexes and Stock Returns, 1870-1999», de Jack W. Wilson y Charles P. Jones).

2Las cifras no están ajustadas a la inflación, pero incluyen dividendos.

3(https://awealthofcommonsense.com/2023/02/deconstructing-10-20-30-year-stock-market-returns/)

1Se ha utilizado la clase USD U I porque es nuestra mayor clase de acciones en dólares estadounidenses. No es la clase con el historial más amplio porque ese honor corresponde a otra que lanzamos en 1996, aunque es preciso señalar que está denominada en francos suizos, dirigida al público minorista y cubierta, por lo que acarrea tanto una mayor comisión como costes de cobertura; además, se refleja la depreciación del -45 % con respecto al dólar estadounidense. Sin embargo, un inversor paciente habrá recibido resultados notablemente buenos. A lo largo de cualquier periodo de quince años, se habría conseguido una rentabilidad positiva y, expandiendo el horizonte a uno de veinte años, la peor rentabilidad anualizada habría sido del +4,3 % (del +132 % en total). En comparación con los resultados del MSCI World, calculados en francos suizos, durante el mismo periodo, nuestros resultados son mejores. En este caso, en un periodo de quince años, la peor rentabilidad sí sería negativa (-0,9 % en términos anualizados y -16,5 % en total), si bien volvería a territorio positivo a veinte años, aunque por muy poco (+0,5 % en términos anualizados y +10 % en total).

La presente es una comunicación de marketing / promoción financiera destinada únicamente a fines informativos y no constituye un asesoramiento de inversión. Cualquier previsión, opinión, meta, estrategia, previsión, estimación o expectativa, u otro comentario no histórico contenido o expresado en el presente documento está basado exclusivamente en previsiones, opiniones o estimaciones y expectativas actuales, y se considera, por tanto, una «proyección futura». Las proyecciones futuras están sujetas a riesgos e incertidumbres que podrían hacer que los auténticos resultados futuros difieran de nuestras expectativas.

Esta no es una recomendación, oferta o solicitud para comprar o vender ningún producto financiero. El contenido no está destinado a proporcionar asesoramiento contable, jurídico o fiscal y no debe ser utilizado para tales fines. Se cree que el contenido, incluidas las fuentes de datos externas, es fiable, pero no se ofrecen garantías al respecto. No se aceptará responsabilidad alguna en relación con la modificación, la corrección ni la actualización de la información aquí contenidas.

Tenga en cuenta que la rentabilidad histórica no debe considerarse una indicación de los resultados futuros. El valor de cualquier inversión y/o instrumento financiero incluido en este sitio web, así como las rentas obtenidas con ellos, podrían fluctuar y el inversor podría no recuperar el importe invertido originalmente. Los movimientos de divisas también pueden hacer que el valor de las inversiones suba o baje.

Este contenido no está destinado a ser utilizado por Personas Estadounidenses. Puede ser utilizado por sucursales o agencias de bancos o compañías de seguros constituidas o reguladas con arreglo a la legislación federal o estatal de Estados Unidos, que actúen en nombre o distribuyan a Personas No Estadounidenses. Este material no debe distribuirse a clientes de dichas sucursales o agencias ni al público en general.

Capital at risk

Reciba información sobre nuestras novedades y eventos en su buzón de correo

"*" señala los campos obligatorios